Partiamo subito col grafico dello S&P 500:

Anche per l’indice americano venerdì la borsa è rimasta chiusa e quindi al seduta di giovedì ha coinciso con quella conclusiva della settimana, del mese di Marzo e del primo trimestre del 2013 .

L’indice americano ha chiuso la seduta a 1.569 punti, registrando un +0,41%.

Il bilancio settimanale è pari ad un +0,79%, quello mensile ad un +3,6% e quello trimestrale ad un +10,03%.

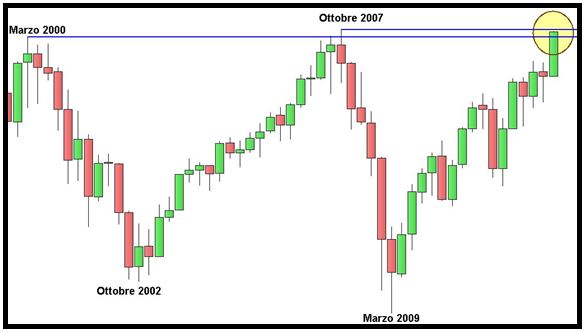

Col seguente grafico di lungo termine andiamo a capire dove si trova attualmente lo S&P 500:

L’indice americano prosegue la salita pur non avendo ancora superato l’area di resistenza evidenziata nel grafico.

Da osservare come Marzo, mese in cui, come ben evidenziato nel grafico, insieme a quello d’ottobre s’è assistito alle 4 inversioni più importanti dello S&P 500 degli ultimi 15 anni, s’è concluso senza il benché minimo cenno di un cambio di direzione.

Stando a quanto successo in passato, il prossimo mese utile per assistere ad un’inversione di grande rilevanza è ottobre; tuttavia, seppur sarà bene prestar particolare attenzione ad ottobre, nulla vieta che la prossima grande inversione si possa verificare in un mese diverso.

Ora, da capire se nelle prossime settimane lo S&P 500 romperà o meno la resistenza.

Innanzitutto va segnalata l’assenza di ipercomprato (vedi il Detrended nel grafico nr. 1), il che, sotto tale aspetto, dimostra che lo S&P 500 non deve rifiatare, nonostante il notevole allungo dell’ultimo trimestre.

Inoltre, abbiamo una chiusura della seduta, della settimana, del mese e del trimestre sui massimi.

Tutto ciò rende probabili:

-

un nuovo massimo giornaliero nella seduta del prossimo lunedì (la borsa americana sarà aperta al contrario della nostra);

- un nuovo massimo settimanale in una delle successive 4 sedute della settimana;

- un nuovo massimo mensile in una delle settimane successive alla prossima;

- un nuovo massimo trimestrale nel mese di maggio o in quello di giugno.

Non c’è che dire, stando a tale regola è probabile che lo S&P 500 nel corso del prossimo trimestre rompa con convinzione l’area di resistenza entro la quale attualmente si trova.

Certo, stiamo parlando di una regola che funziona il più delle volte e non sempre, ma la contemporanea chiusura di seduta, di settimana, di mese e di trimestre sui massimi non può che essere letta come un chiaro messaggio positivo.

Se risulterà vero che si segnerà un nuovo massimo trimestrale a maggio o a giugno, eventuali correzioni decise saranno possibili in uno di questi due mesi e non in aprile.

Il tutto in base a considerazioni di carattere puramente tecnico, perché è ovvio che il precipitare di situazioni negative ed in grado di pesare sulle economie di tutto il mondo metterebbero in discussione l’intero quadro.

L’Area Euro continua a presentare le proprie fragilità, la Cina ha una enorme bolla immobiliare ed un eccessivo debito privato e andrà valutato se gli effetti della guerra dichiarata nella nottata dalla Corea del Nord a quella del Sud (Paese alleato agli Stati Uniti) rimarranno confinati ai diretti interessati o se coinvolgeranno altri Paesi.

Ad ogni modo, ripeto, siamo dinanzi ad un quadro tecnico ampiamente positivo per lo S&P 500.

Torniamo a quanto scritto precedentemente: se correzione ci sarà, probabilmente sarà non prima di maggio o giugno.

E allora, a proposito di maggio, è bene ricordare che il 18 maggio il Parlamento degli Stati Uniti dovrà accordarsi per l’innalzamento del tetto del debito (già ampiamente superato nel frattempo).

L’intesa non è facile, tant’è che a febbraio non è stata raggiunta e ciò ha fatto scattare automaticamente il Sequester che prevedeva tagli trasversali alla spesa pubblica per 85 MLD di dollari.

Nel caso in cui non sarà raggiunto un accordo per l’innalzamento del tetto del debito entro il 18 maggio, dal giorno successivo probabilmente scatteranno in automatico ulteriori tagli o sarà posticipata nuovamente tale data, ma un’intesa dovrà comunque essere trovata entro la fine dell’anno, pena il default.

Due settimane fa si scriveva:

“In una scenario tecnico simile a mio avviso è finanziariamente corretto alleggerire eventuali posizioni long in portafoglio mentre aprirne di short implica un rischio che va corso solo dagli investitori con un profilo aggressivo….per gli altri, ripeto, meglio attendere conferme.”.

Innanzitutto preciso che alleggerire le posizioni long non significa azzerarle, né tanto meno aprirne short, tant’è che s’era sottolineato come l’operazione implicasse un rischio sopportabile solo da investitori con un profilo aggressivo.

Bene, oggi, viste le chiusure di periodo sui massimi pocanzi sottolineate, alleggerire ulteriormente forse sarebbe eccessivamente prudenziale.

Concludo rivolgendovi l’augurio di passare una serena Pasqua.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

- Mercati: considerazioni

- Nikkey: 15 anni da protagonista

- S&P 500: analisi grafica

- S&P 500: analisi grafica

- Banche regionali americane: aggiornamento

Follow

Follow