Nell’attesa di raccogliere nuovi dettagli, approfondiamo l’argomento ‘bad bank’.

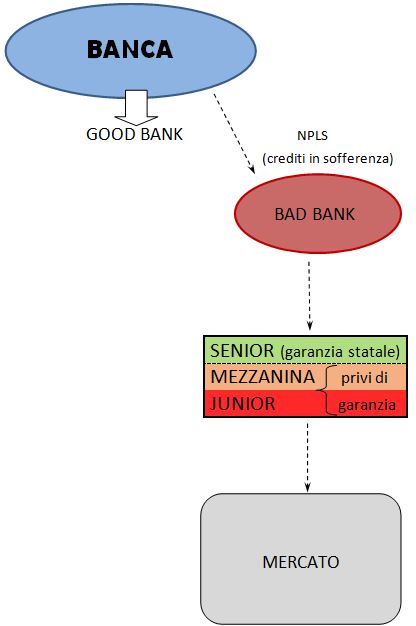

La banca innanzitutto crea una bad bank (nel caso di aiuti Statali è lo Stato a crearla) a cui vende i crediti in sofferenza (NPLS = non-performing loans), anche conosciuti come ‘prodotti tossici’.

La bad bank reperisce le risorse necessarie ad acquistare i crediti attraverso l’emissione di ABS (Asset Backed Security) che, in parole semplici, sono titoli obbligazionari il cui rimborso è garantito dai crediti stessi.

In altre parole, mentre nel caso di sottoscrizione di un BTP il rimborso dipende dalla solvibilità dell’Italia, quello degli ABS è legato alla solvibilità dei debitori dei titoli tossici.

Trattandosi di crediti in difficoltà, l’acquisto di questi ABS presenta un rischio elevato che implica l’erogazione di cedole consistenti.

Gli ABS saranno comunque suddivisi in diverse tranche (in ordine crescente di rischio: senior, mezzanina e junior).

La bad bank potrà chiedere (pagando) una garanzia da parte dello Stato sulle senior, il che ne agevolerebbe notevolmente la cessione.

Previste maggiori difficoltà di vendita per le mezzanina e le junior, prive di garanzia statale (questo aspetto potrebbe aver deluso il mercato).

Per di più, si precisa che i crediti junior (quindi quelli più pericolosi) rappresentano la maggioranza.

In ogni caso, la bad bank collocherà tali crediti sul mercato, rivolgendosi ad istituzionali e, probabilmente, agli investitori comuni.

Memori di quanto successo con i mutui subprime americani, l’auspicio è che l’eventuale vendita agli investitori sarà trasparente.

Veniamo alle considerazioni personali puntualizzando che nei prossimi giorni potrebbero emergere dettagli determinanti.

Se da una parte è vero che tale operazione per le banche implica la contabilizzazione di un’ulteriore perdita, dall’altra:

- consente di smobilizzare risorse altrimenti bloccate;

- trova una soluzione (seppur non indolore) ad una vicenda negativa;

- evita il ricorso ad un’alternativa poco amata dai mercati (aumento di capitale).

Pur consapevole che dopo una seduta come quella odierna possa sembrare fuori luogo quanto andrò dicendo, ritengo che tale operazione sia fondamentalmente positiva per il settore bancario italiano per i motivi pocanzi elencati.

Tuttavia, in un contesto nettamente negativo, non sono rare le volte che il mercato preferisce la chiave di lettura negativa a quella positiva.

Si ribadisce, comunque, che le potenzialità del settore bancario e del listino italiano in generale siano destinate ad emergere in modo pieno (non semplici rimbalzi) solo in presenza di un ambiente rialzista dell’equity (sentiment positivo ed impostazione grafica rialzista).

Riccardo Fracasso

Archivi

Ultimi Articoli

- Fed: tra inflazione e rischio recessione

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

- Mercati: considerazioni

- Nikkey: 15 anni da protagonista

- S&P 500: analisi grafica

Follow

Follow