Mercati: l’incidenza della leva

Per ogni mercato è valida questa semplice regola:

Spesa totale (domanda) = moneta utilizzata + credito

Legge che per i mercati finanziari si traduce in:

Investimenti totali = moneta investita + credito (leva finanziaria)

Per acquistare qualcosa che non ci si può permettere è necessario indebitarsi.

Il ricorso al credito (leva) consente di aumentare la propria capacità di spesa (investimento).

Mentre le transazioni (sia economiche che finanziarie) avvenute tramite l’utilizzo della moneta si concludono sul momento, quelle legate ad un credito creano un’attività per il finanziatore ed una passività per il debitore che saranno chiuse solo in futuro, attraverso il rimborso.

Pertanto, indebitandosi si aumenta la propria capacità di spesa attuale ma si riduce quella futura, considerazione magari banale ma fondamentale.

Troppo spesso capita che chi si indebita parte con la certezza di onorare l’obbligazione ma giunge impreparato al momento di pagare.

Nel mercato finanziario il credito è erogato a fronte di una garanzia rappresentata generalmente da valori mobiliari (come nel mercato immobiliare la garanzia è rappresentata dagli immobili stessi).

Il rialzo dei mercati spinge gli investitori ad un indebitamento sempre maggiore che raggiunge eccessi destinati, col tempo, a ridimensionarsi in modo significativo.

Infatti, i problemi sorgono nel momento in cui i mercati scendono in misura sostanziosa.

A quel punto, il valore della garanzia diminuisce ma i debiti restano, e gli istituti di credito impongono ai debitori un rientro che avviene, principalmente, attraverso la vendita di parte dei valori mobiliari in portafoglio.

Quindi, il calo del mercato è appesantito dalle vendite forzate dei titoli.

Il ricorso al debito, quindi, genera nei mercati dei cicli in cui dapprima il rialzo dei mercati, sostenuto dal credito stesso, spinge gli investitori ad un sempre maggiore ricorso alla leva gonfiando una bolla che, in una seconda fase, è destinata a scoppiare tanto sui mercati quanto sul credito.

Pertanto, mercato e credito si alimentano vicendevolmente, il primo creando quell’illusione di eterno rialzo che spinge gli investitori ad indebitarsi, il secondo creando nuova liquidità da investire.

Quindi, cicli che raggiungono eccessi verso l’alto e verso il basso, causati dalla natura degli uomini che, spinti dall’euforia (o meglio, avidità), si indebitano per importi sempre meno sostenibili, con l’illusione di un rialzo senza fine, per poi ritrovarsi a far i conti con la realtà senza saperla affrontare (concetto valido anche per l’economia, di cui ne è chiaro esempio quanto successo al mercato immobiliare USA circa 10 anni fa).

Cicli legati all’emotività degli investitori, con l’alternanza di picchi di euforia e di panico.

Molti investitori, osservando troppo da vicino i mercati, ne avvertono le oscillazioni ma non le vedono come cicli e ciò li porta ad operare di pancia, senza razionalità.

Cicli che, sempre originati dal credito, caratterizzano anche l’economia.

Per fornire una misura del peso del credito, prendendo come riferimento gli Stati Uniti, basti sapere che a livello economico è superiore a quindici volte la moneta, mentre a livello finanziario spesso (come in questo periodo) il patrimonio vincolato a garanzia è superiore persino a quello ‘libero’.

In buona sostanza, molte transazioni economiche e finanziarie sono coperte dal credito e non dalla moneta.

Il credito, quindi, rappresenta una variabile determinante nelle equazioni riportate ad inizio post e, conseguentemente, nell’andamento dei mercati economici e finanziari.

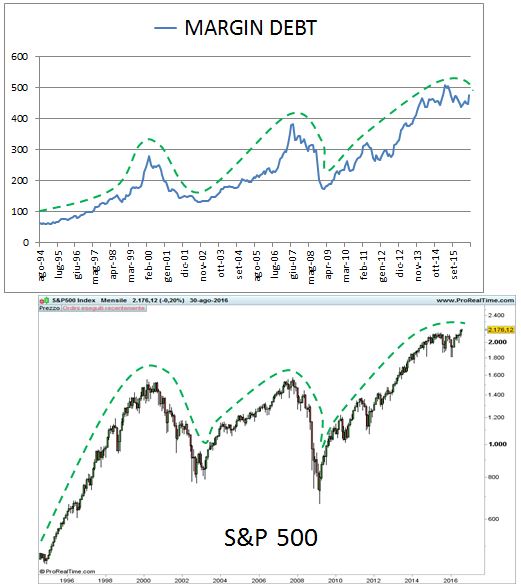

La leva finanziaria della borsa americana è rappresentata dal Margin Debt (pubblicato regolarmente con i check up).

Di seguito, il grafico comparato con lo S&P 500:

Dall’analisi di tale grafico emergono i seguenti punti:

- l’indiscutibile correlazione diretta tra credito e borsa (che conferma l’enorme rilevanza della leva);

- un ricorso crescente della leva nel corso degli anni;

- il margin debt si trova su livelli superiori a quelli che hanno anticipato i crolli della borsa americana avviatisi nel 2000 e nel 2007;

- seppure la tendenza di fondo della leva resta rialzista, da Aprile del 2015 ha smesso di segnare nuovi massimi e, da allora, può definirsi in una fase di contrazione che ha originato un preoccupante flesso ribassista, in cerca di conferme.

Seppur non sia possibile escludere a priori l’ipotesi che dopo oltre un anno di pausa il ricorso alla leva torni a salire, la lettura del grafico ci descrive la presenza di una pericolosa bolla ed una potenziale inversione ribassista.

Riccardo Fracasso

6 Responses to Mercati: l’incidenza della leva

Archivi

Ultimi Articoli

- Fed: tra inflazione e rischio recessione

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

- Mercati: considerazioni

- Nikkey: 15 anni da protagonista

- S&P 500: analisi grafica

Follow

Follow

Ciao Riccardo,

bellissimo questo post che rende bene l’idea e fa venire i brividi.

“Seppur non sia possibile escludere a priori l’ipotesi che dopo oltre un anno di pausa il ricorso alla leva torni a salire”

Mi piace lo spiraglio lasciato sempre aperto ma la strada comunque sembra segnata.

Grazie e complimenti

Buona serata

Marco

Certo Marco,

nei mercati nulla è mai certo ed il compito di chi elabora un’analisi si ‘limita’ ad indicare lo scenario più probabile e costruire una strategia di conseguenza.

Saluti.

Riccardo

Complimenti Riccardo , chiarezza e competenza , una splendida analisi , grazie Renzo.

Grazie Renzo, era proprio il mio obiettivo quello di spiegare in modo chiaro alcuni concetti importanti non sempre considerati.

Saluti.

Riccardo

Ciao Riccardo,

restando in argomento, volevo segnalare un articolo di un noto analista, pubblicato proprio oggi ( Titolo: “Wall Street, il Parco buoi toglie i freni” ), che vede la recente ripresa del Margin Debt non come un segnale di pericolo incombente, ma addirittura come l’inizio di un nuovo ciclo espansivo per WS, con ripercussioni positive sulle quotazioni. Pensi che potrebbe in effetti concretizzarsi lo scenario da lui descritto, con nuovi – e non lievi – rialzi? Devo dire che mi ha molto spiazzato questo suo articolo, poiché anche a me parrebbe più evidente un eccesso, mentre lui apertamente sostiene non sussistere situazione di “bolla” sui mercati.

Grazie

ciao

Claudio

Ciao Claudio,

la ripresa del margin debt non è sfavorevole (anzi) perchè rappresenta la leva e, come scritto nell’analisi ciò sostiene un rialzo.

Il pericolo non è rappresentato dalla tendenza di fondo ma:

1 – dal livello raggiunto;

2 – dal flesso disegnato nonostante il rialzo dell’ultima rilevazione (Luglio).

A Luglio c’è stato un buon rialzo ma la semplice lettura del grafico dimostra come non sia tale da eliminare il flesso.

Non lasciamoci distrarre dal rumore delle singole rilevazioni ma seguiamo il grafico di ampio respiro.

Non ho dubbi che l’eventuale ripresa convinta del rialzo del margin debt possa far salire i mercati (seppur già in fase di bolla) ma nutro seri dubbi sulle possibilità che possa concretizzarsi.

Sul fatto che il mercato americano non sia in bolla, e senza entrare nel merito di considerazioni di altri, personalmente ho riportato dati oggettivi (quindi indiscutibili) che lo dimostrano (il rapporto tra capitalizzazione della borsa e PIL e, per l’appunto, la leva) e che rendono irrealistiche affermazioni contrarie.

Riccardo