Borse: valutiamo

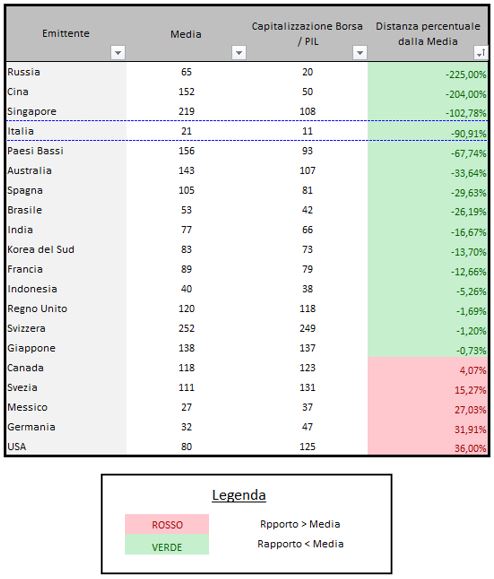

Giunti a fine anno andiamo a valutare le borse attraverso l’ormai noto criterio che considera il rapporto che intercorre tra la sua capitalizzazione complessiva ed il PIL e lo pone a confronto con la media storica:

Le borse sono in ordine decrescente di sottovalutazione.

Semplificando, le borse con sfondo verde sono quelle sottovalutate/convenienti (tra le quali spicca al quarto posto la nostra Italia), mentre le altre sono quelle sopravvalutate/sconvenienti.

In altre parole, si può anche affermare che nella prima categoria si trova valore, mentre nella seconda no.

Ciò potrebbe indurre l’investitore a posizionarsi sulle prime ed evitare le seconde ma, le cose sono meno semplici di quanto sembra.

Ho pochi dubbi che quel valore evidenziato dalla tabella sia destinato ad emergere nel lungo termine, ma ciò non esclude che nel medio termine possano acuirsi gli eccessi, soprattutto in virtù del contesto generale (più volte illustrato) e del fatto che il mercato leader per eccellenza (Stati Uniti) risulta come il più sopravvalutato.

Gli scenari sono due:

- si accentua ulteriormente la sopravvalutazione della borsa americana, favorendo il riallineamento dei listini rimasti più indietro;

- la borsa americana si sgonfia trascinando al ribasso anche i listini sottovalutati.

In un ciclo economico normale la prima ipotesi rappresenterebbe la norma.

Tuttavia, il ritardo di quasi tutti i listini europei è giustificato dalle criticità del settore bancario che non sono ancora state risolte (a mio avviso non sono nemmeno emerse completamente).

Inoltre, quello in corso non può essere considerato un ciclo normale ma un ciclo distorto da una politica monetaria espansiva senza precedenti ed incapace, per ora, di creare inflazione.

Seppur ben consapevole che gli eccessi talvolta si protraggono oltre ogni ragionevole aspettativa, quelli della Borsa Americana hanno raggiunto livelli tali da ritenere corretto, comunque vada, sposare strategie prudenti.

Nel caso in cui dovesse effettivamente realizzarsi il secondo scenario, si configurerebbero su molti listini azionari delle occasioni ghiottissime, non solo per i margini di rialzo ma anche per un contesto molto meno rischioso dell’attuale, pulito di molti eccessi.

Finanza e Dintorni non ha mai avuto e mai avrà la presunzione di conoscere il futuro, ma semplicemente la volontà di esaminare lo scenario e valutare l’opportunità o meno di partecipare ad una partita e, eventualmente, giocarne un’altra.

In questo weekend di fine anno, ritenendolo utile, ho pubblicato ben 5 analisi, alcune piuttosto laboriose: consideratelo come il mio regalo di Natale.

Riccardo Fracasso

15 Responses to Borse: valutiamo

Archivi

Ultimi Articoli

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

- Mercati: considerazioni

- Nikkey: 15 anni da protagonista

- S&P 500: analisi grafica

- S&P 500: analisi grafica

- Banche regionali americane: aggiornamento

Follow

Follow

Grazie Riccardo, ti auguro un Buon Anno ricco di felicita’, salute, amore e perche’ no anche gain sptrepitosi

Buon anno Teresa, ti auguro tante belle cose.

Riccardo

a mio parere i ringraziamenti da parte nostra saranno sempre insufficienti per il lavoro che fai e che condividi liberamente. Di nuovo i miei auguri e che la vita ti renda sempre felice. Ciao, Mario.

Grazie mille per gli auguri Mario.

Buon anno.

Riccardo

RICCARDO Ciao Grazie mille per tutte queste analisi .

Oltre a tutte le TUE indicazioni seguo anche il CCI.

Da qualche giorno ,esattamente dal 08-12-16 il CCI (Commodity Channel Index)giornaliero a 20 periodi segnala un inversione RIBASSISTA rispetto al nostri FTSEMIB. .

In questo anno solare ,se non mi sbaglio ,ha anticipato correttamente sia al ribasso che al rialzo le molteplici

inversioni che abbiamo avuto sul nostro FTSEMIB.

Ringraziandoti come sempre anticipatamente per una TUA OPINIONE in merito

Colgo l’occasione per Augurare a TE ed a tutti i lettori del BLOG

Un lieto fine 2016 ed un Ottimo 2017…….

Maurizio

Prego Maurizio,

il CCI è un indicatore che non uso ma da quel che osservo, la correzione è persino in ritardo.

Buon anno.

Riccardo

Grazie e buon anno Riccardo

Ciao Riccardo

Buon anno nuovo da parte mia

Anch’io come te attendevo il panico per un “tranquillo” ingresso di medio periodo sul Mib. C’è stato un segnale opposto e ora a mio modo di vedere il quadro si è ribaltato. Mi attenderei cioè un ritorno anche ben sopra 21000 per il primo trimestre.

La forza con cui il range estivo è stato rotto a rialzo non si esaurirà in breve tempo. Le mani forti hanno accumulato e non si fermano certo, infatti salgono verticale sensazione una correzione…

Inoltre mi pare che ci sia la volontà di spostare sempre più in alto il top della bolla USA (2400-2500??)

In sostanza vedo probabili ancora 3-6 mesi di salita.

Ormai sono fuori e fuori resterò (non avrei mai shortato), ma con la frustrazione di vedere mercati che fuggono verso il cielo. Ho imparato negli ultimi anni che i movimenti vengono portati all’esasperazione, non mi stupirei ora di vedere l’impensabile

A presto,

Claudio

Buon anno a te Claudio.

Riccardo

ciao Riccardo Grazie

Volevo chiederti, vista la netta svolta dei grafici, se ritieni plausibile che ora i target sul MIB siano completamente cambiati e si punti a tornare verso i massimi del 2015 o mantieni una visione negativa per le prospettive economiche. Grazie

Claudio

Ciao Claudio,

nel fare certe affermazioni non mi baso esclusivamente sulle prospettive economiche ma anche su alcuni elementi prettamente grafici (ben evidenziati proprio nelle analisi dello scorso weekend).

Ad ogni modo, attendiamo chiusura settimanale per eventuali mie considerazioni,

Saluti.

Riccardo

RICCARDO Ciao . Grazie per la TUA risposta

Per il CCI : osservazione giusta . Al momento la Divergenza che segnalava la possibile inversione al ribasso non si è verificata…per il momento è in ritardo .

La mia lettura , di conseguenza la mia operatività (in ottica trading ) delle poche posizioni long accumulate negli ultimi giorni di novembre , è stata ed è la seguente:

1)Vendita delle posizioni LONG effettuate il 21-12-16 in AREA 19200/19215p in chiusura con CCI sotto il +100 ovvero +95,64 in chiusura serale.

2)Nelle 6 sedute successive del 2016 (complice volumi bassi )sia l’ INDICE che l ‘INDICATORE sono

stati :Range laterale il FTSEMIB 19215/19234p .Range laterale ribassista il CCI +95/+66 .

Quest’ultimo era passibile di monitoraggio per una possibile entrata SHORT.

L’inizio spumeggiante del 2017 ha dato “FIATO ALLE TROMBE “… Ed allora :

L’INDICATORE ha ripreso la salita come l’INDICE (+117 /19573p)

Nella giornata di oggi la RES. dei 19600p. (50% DEL RITRAC. 24157/15017p). ha tenuto ….restiamo in osservazione…..(sempre in ottica trading) per decidere il da farsi….

Un’altra considerazione :

Non hai mai accennato nelle TUE Ultime Analisi del GOLDEN CROSS sul nostro FTSEMIB dal 21-12-16 .

Cito :Nel caso in cui la media mobile a 50 incrocia verso l’alto quella a 200 si parla di golden cross (incrocio d’oro), con implicazioni notevolmente positive.

Consideri ancora il TREND NON DEFINITO ed ancora LATERALE ,dove si generano spesso falsi segnali , per non dare in QUESTO CASO SPECIFICO la dovuta importanza e dove invece è forse consigliabile l’uso degli oscillatori ( RSI –CCI-etc.etc. )?

Oggi vediamo WALLY . Il CCI del SP500 è intorno all’area neutrale (0)con una lateralità ribassista del 09-12 -16 Ma Solamente dal 20-12-16 sotto il +100.

Sappiamo che esiste una forte pressione degli OPERATORI per sostenere e portare sui 20.000p il DOW-JONES .

Anche qui dobbiamo stare a vedere cosa succederà…..

Curiosità :

PIVOT : sia sul FTSEMIB 18482p, DAX 10553p che sul SP 500 2108p le rispettive Aperture sono state tutte superiori …..

Riallacciandomi alla TUA “regola” (per inciso il nostro FTSEMIB NEL 2015 non l’ha rispettata nel 2016 è rientrato nella “regola ” ) quali sono le indicazioni ,se ce ne sono ,che potremmo trarre da questa situazione?

Come sempre grazie di una TUA opinione in merito .

Buona Serata Maurizio

Ciao Maurizio,

io reputo il movimento in corso un rimbalzo forte pari al 50% del ribasso preesistente.

In merito alla mia ‘regola’, come sai essa indica che il più delle volte una apertura annuale superiore al pivot centrale (come nel 2017) il più delle volte è seguita da una chiusura superiore allo stesso.

Questa è una statistica positiva che però è indebolita da statistiche (Quelle pubblicate lo scorso weekend) che, seppur non offrano certezze, sono sempre state rispettate in passato.

Per cui, aumentano le possibilità che questo sia proprio un anno in cui la ‘regola’ cui fai riferimento non sia rispetta.

Ovviamente il tempo ci fornirà una risposta.

In ogni caso, qualsiasi statistica (anche quelle pubblicate la scorsa settimana), sono da collocare in un quadro generale e devo fare i conti con variabili che, durante un lungo anno, possono far si che esse siano rispettate o meno.

Buongiorno.

Riccardo

RICCARDO Ciao . Grazie per la risposta di ieri .

Avendo avuto modo e tempo di leggere la TUE molteplici analisi di questi giorni vorre farti partecipe di alcune mie considerazioni .

Inizierei citando le TUE ultime 3 righe :

“In ogni caso, qualsiasi statistica (anche quelle pubblicate la scorsa settimana), sono da collocare in un quadro generale e devo fare i conti con variabili che, durante un lungo anno, possono far si che esse siano rispettate o meno “ .

Permettendomi a proposito un piccolo “CAPPELLO “ .

TUCIDIDE (Storico e Militare Ateniese del 460 a. C . ) insegnava

“BISOGNA CONOSCERE IL PASSATO PER CAPIRE IL PRESENTE E NEI LIMITI DELL’UMANO ,PREVEDERE IL FUTURO “

e indicò con chiarezza i suoi criteri metodologici in due principi generali, fili conduttori del suo capolavoro storiografico, “ LA GUERRA DEL PELOPONNESO “ .

1) Una concezione ciclica della storia, dalla quale deriva la necessità di conoscere il passato per poter comprendere il presente e, nei limiti dell’umano, prevedere il futuro

2 )L’intento di comporre un’opera storiografica assolutamente libera da esigenze estetiche ma basata sul vaglio critico delle fonti .

La storiografia TUCIDIDEA infatti circoscrive il suo campo d’azione ad eventi recenti (autopsía “ATTESTAZIONE PERSONALE “), processo che implica l’inserimento di eventi vissuti in “IN PRIMA PERSONA DALL’AUTORE “ .

Questo cappello lo concludo con un’altra TUA citazione :

“Finanza e Dintorni non ha mai avuto e mai avrà la presunzione di conoscere il futuro, ma semplicemente di esaminare lo scenario e valutare l’opportunità o meno di partecipare ad una partita e, eventualmente, giocarne un’altra “.

Partendo da questi presupposti la mia personale interpretazione di tutto questo è la seguente .

CONOSCERE IL PASSATO .

Nell’ Analisi del 30-12-16 “Piazza Affari arresta la corsa” scrivevi:

“ A proposito di banche, apro una breve parentesi: la decisione di nazionalizzare entro pochi mesi MPS evita il ricorso al bail in, e ciò rappresenta un indubbio aspetto positivo.

D’altro canto, però, va evidenziato sia che non sono stati diffusi dettagli importanti relativi a questa operazione, sia che negli Stati Uniti la famosissima nazionalizzazione di Fannie Mae e Freddie Mac fu annunciata il 7 Settembre 2008 con lo S&P 500 a 1.242 punti ma che, dopo 6 mesi (Marzo 2009), arrivò quasi a dimezzarsi (666 punti). Con ciò non si vuol dire che la storia si ripeterà anche per il nostro indice, ma più semplicemente che escludere a priori scenari negativi sul Ftse Mib lo trovo quantomeno imprudente” .

CONCORDO IN PIENO .

Anche se per completezza storica , distorta dai grossi interventi della FED , possiamo vedere dove oggi l’SP500 si trova dopo 8 anni grazie a quegli interventi .

PER CAPIRE IL PRESENTE …….restando in ITALIA …

Sul nostro FTSEMIB si deve partire da quanto oggi sappiamo a riguardo degli ADC di MPS e UNICREDITO.

E credo che siamo concordi nel dire:

A) più si complica il percorso per MPS più si complicherà la ricapitalizzazione di UNICREDITO.

B) Tra Banche Tedesche e Italiane nello stimare i DERIVATI TEDESCHI e gli NPL ITALIANI la differenza è che, in base alle regole EUROPEE , le prime hanno a favore la GERMANIA che con le sue finanze le consentono di intervenire .

Questo è un aspetto di rilievo ,che il MERCATO sembrerebbe al momento sposare .

L’ ITALIA per farlo con le sue finanze , senza far sopportare perdite ai privati, deve ricorrere a meccanismi di stabilità: in altre parole dovrebbe essere “ COMMISARIATA “ con tutte le conseguenze che comporterebbe tale decisione .

A dispetto di tutto quanto dicono e sostengono tutti i MEDIA NAZIONALI

In ogni modo la mia opinione personale ,è che le Borse vivendo da sempre di liquidità non guardano chi ci mette i soldi ( come nel famoso intervento di DRAGHI del 2011 a favore dell’€ ) ma quanti ne arrivano o piuttosto “FORSE ARRIVERANNO “ .

In un contesto simile l’A.T ci aiuta a confermare che se un TITOLO ha tutti i meriti nei FONDAMENTALI allora li soprattutto arrivano i soldi (METODO BUFFET ).

Ma ,come credo possiamo dire in questi ultimi 45 giorni ,anche se in un MERCATO COME QUELLO BANCARIO ITALIANO molto traballante …… l’ A.T vede quando stanno per arrivare i soldi promessi dal famoso decreto “SALVA RISPARMI “ dal nostro GOVERNO.

Essendo la componente principale del nostro “FTSEMIB”……conseguenza è che tutto sale .

Al traino della fusione BP-BPM(+23% in 3 giorni ) che ha almeno avuto il merito di aver portato qualche chiarezza sulle 2 banche in questione .

Senza ,credo ,aver migliorato il giudizio di merito su tutto quanto riguarda le 2 banche stesse .

NEL LIMITE DELL’UMANO …….PREVEDERE IL FUTURO …

Sempre sul nostro FTSEMIB… Oltre a tutte le statistiche che hai pubblicato in questi ultimi giorni ( e a quelle che hai pubblicate nel CHECK UP DI NOVEMBRE ) ed a quanto ho scritto più sopra dovrei cercare di capire come incideranno tutte queste situazioni che si stanno sviluppando .

Le prime domande che mi pongo :

GLI SPETTRI DI MPS OGGI…… E UNICREDIT FRA POCO CHE ALEGGIANO SUI NOSTRI INDICI come incideranno ???

Sarà tutto positivo come per BP-BPM.???

MPS :

Nell’articolo del 03-01-17 di L.CODOGNO sul SOLE 24ORE “GLI OBBLIGAZIONISTI E IL PESO DEL BURDEN SHARING “ spiega e cerca di chiarire ,una volta di più , alcuni aspetti tecnici di questa materia riguardo il MPS .

Ma penso che siano da ritenere basilari le conclusioni dell’Autore , tra le quali , cito:

“MI CHIEDO QUINDI SE QUESTA FORMULA PASSERA’ IL VAGLIO DELLA COMMISSIONE EUROPEA E DELLA BCE ,E COSA ACCADREBBE SE IL “ MEF “ FOSSE COSTRETTO A RISCRIVERLA “

UNICREDITO : Secondo la stampa è confermato l’aumento di capitale a metà febbraio: non vi sono garanzie a fermo e l’aumento è altamente diluitivo .

Onestamente devo dire che non mi aspettavo nei mesi scorsi un rialzo del titolo in presenza di un annuncio di ADC che sulla base degli attuali valori dell’azienda porterebbe a quasi un raddoppio delle azioni in circolazione.

Occorre ricordare che l’ADC non è garantito a fermo e che tra le clausole per cui eventualmente il Consorzio di Garanzia può sfilarsi vi sono “LE CONDIZIONI DI MERCATO “ .

Infine anche ammettendo che il Consorzio rilevi l’eventuale inoptato, se post aumento il titolo rimanesse a questi livelli diventerebbe molto più caro .

Essendosi l’Azienda tra l’altro privata in prospettiva di alcune attività (Pekao, Pioneer e un altro pezzo di Fineco dovrebbero essere ceduto sul mercato, ammesso che tutte le transazioni si finalizzino) che erano tra le più redditizie del Gruppo.

Nel raffronto con il suo competitor nazionale Banca Intesa ,il cui titolo pure è cresciuto sensibilmente ,

sarebbe veramente molto più caro.

In ambito WALLY . ……Ieri notte la forte rivalutazione dello YEN fa pensare ad un possibile stop momentaneo della POSITIVITA’ ad ogni costo che troviamo nei MERCATI.

I verbali della FED , enfatizzano i rischi di rialzo dei tassi più significativo del previsto come risultato dell’annunciata politica fiscale espansiva della nuova amministrazione ( DIVERGENZA )

Riterrei che si tratti in larga parte di propaganda ma quello che è significativo è che si sta innescando un potenziale scarico di responsabilità reciproco nel caso in cui , come risultato di queste aspettative , si assistesse ad una forte correzione…..che molti si aspettano soprattutto sui titoli del comparto finanziario……A partire dagli Stati Uniti.

Non avendo la sfera di cristallo …sempre attento a quanto potrà accadere il tempo mi dirà se dovrò cambiare approccio su questa mia visione ,molto prudenziale e non molto dissimile dalla TUA …….credo ….

A te come sempre la decisione se pubblicare o meno questo mio lungo post e se ritieni

Opportuna una TUA opinione in merito sarà come sempre molto apprezzata .

Grazie Buona Giornata e Buon Lavoro

Maurizio

Ciao Maurizio,

intervento forse troppo prolisso ma a mio avviso molto valido.

Hai fatto bene a precisare che se le nazionalizzazioni negli Stati Uniti non sono state apprezzate all’inizio dai mercati, in seguito hanno contribuito alla ripartenza (marzo 2009) e, infatti, guardando molto più in là nel tempo, quando ci sarà stata grande pulizia nel quadro, vedo l’Italia come indiscussa protagonista.

Volendo approfondire ulteriormente, però, è giusto sottolineare che gli interventi di Stato per forza di cose ricadranno sul bilancio dello Stato e, sotto questo aspetto, sarà bene valutare sia l’opinione dell’Unione Europea che del mercato.

Condivido, le regole bancarie europee sono favorevoli agli istituti tedeschi (mi riferisco ai derivati) e ciò le rende apparentemente più sicure agli occhi del mercato.

Poi è vero che i nodi vengono sempre al pettine, ed in parte sono già arrivati visto l’andamento di DB (tanto per fare l’esempio più importante).

Condivido anche che le complicazioni sull’aumento di capitale MPS ricadono su quello di Unicredit.

Per quanto concerne la tempistica, secondo alcune voci la data è per metà Febbraio come hai sottolineato; io su questo punto non ho certezze.

Spiego: magari avverrà effettivamente a metà Febbraio ma non escluderei un posticipo, anche alla luce del rinvio a data da destinarsi della riunione conclusiva per l’approvazione di normative mondiali del settore bancario che, secondo le stime, richiederanno anche 800 MLD di ricapitalizzazione per gli istituti europei.

Non so se tale rinvio possa avere effetti sulla data dell’aumento di capitale di Unicredit.

Probabilmente anche questa notizia ha contribuito al recente rialzo del settore bancario e potrebbe farlo ulteriormente, al di là di correzione intermedie.

Concordo sulle perplessità sul decreto ‘MPS’: ovviamente nessuno di noi conosce quel che accadrà, ma se lo stesso decreto dovesse essere collocato all’interno del quadro normativo europeo, la compensazione ai titolari di subordinati avverrebbe solo in caso di misselling.

Ad ogni modo, vedremo.

Vero che le banche vivono di liquidità, ma alla base di tutto sta la fiducia, dovesse venir meno quella (come già è successo parzialmente circa un anno fa), le cose si metterebbero male.

Per quanto riguarda le minute della FED, il messaggio principale che ho colto è quello dell’incertezza legata al fenomeno Trump.

Saluti.

Riccardo