S&P 500 e Ftse Mib: strategia per sfruttare la stagionalità

Lo S&P 500 ha chiuso la seduta a 2.439 punti, registrando un +0,37%.

Il bilancio settimanale è pari ad un +0,96%.

Maggio ha registrato un +1,13%.

La scorsa settimana:

“Ovviamente non v’è alcuna garanzia che il passato si ripeta, ma attenendosi esclusivamente alla statistica, la stessa ci suggerisce come in questi mesi potremmo assistere ad una inversione di forza relativa a favore dello S&P 500 (Ndr: rispetto al Ftse Mib), il che è in linea con quelle fasi in cui si alza la volatilità (ed anche qui giunge conferma dalla statistica) ed aumenta l’avversione al rischio (allo stato attuale molto bassa).”

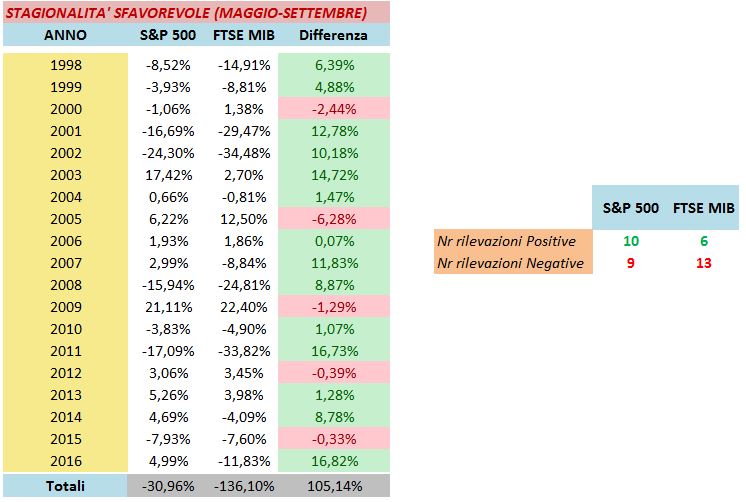

Ho raccolto le perfomance della finestra temporale statisticamente avversa (Maggio/Settembre) degli ultimi 19 anni della borsa americana e della nostra:

La tabella riassunta per punti:

- Ftse Mib = in soli 6 anni su 19 (nemmeno un terzo) ha riportato una performance positiva e solo nel 2005 a due cifre (+12,50%);

- S&P 500 = in 10 anni su 19 (circa la metà) ha riportato una perfomance positiva ma solo nel 2003 e nel 2009 a due cifre (rispettivamente +17,42% e +21,11%);

- Entrambi i mercati complessivamente hanno mal performato (rispettivamente -30,96% e -136,10%);

- In soli 5 anni sui 19 esaminati il Ftse Mib ha fatto meglio della borsa americana e solo in 1 la differenza è stata realmente rilevante (2005 = 6,28%);

In buona sostanza, chi negli ultimi 19 anni è rimasto fuori dai listini presi in esame nel periodo Maggio-Settembre ha fatto complessivamente un buon affare, in particolar modo per quanto riguarda il nostro mercato.

Evidente la maggior forza relativa dello S&P 500, tipica delle fasi deboli in cui sale la volatilità e l’avversione al rischio; tuttavia, la maggior forza relativa è frutto di una minor debolezza del listino americano (in parole semplici: non ha guadagnato ma ha perso di meno rispetto al Ftse Mib).

Col senno del poi andare short sul Ftse Mib in questo periodo avrebbe portato a grosse soddisfazioni (+136,10%), ma una strategia deve comunque tener in considerazione anche la possibilità che le cose non vadano come da attese (il fattore rischio).

Pertanto, sempre attenendoci esclusivamente ai dati statistici riportati, una strategia solida per l’attuale fase che presenti un buon rapporto rischio/rendimento è quella ad esposizione complessiva neutrale con un long sullo S&P 500 e contestualmente uno short, di medesimo importo, sul Ftse Mib.

Chi l’avesse seguita negli ultimi 19 anni avrebbe comunque ottenuto un guadagno del 105,14%, ma con una volatilità decisamente molto più contenuta.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Fed: tra inflazione e rischio recessione

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

- Mercati: considerazioni

- Nikkey: 15 anni da protagonista

- S&P 500: analisi grafica

Follow

Follow