Circa un mese fa (4 giugno), esaminando la situazione dei mercato obbligazionario pubblicai, tra l’altro, una tabella che riportava in ordine decrescente i titoli a seconda del loro rendimento reale:

Di seguito la tabella aggiornata in ordine alfabetico:

In questa tabella vi invito a prestare attenzione alla colonna centrale che ospita i dati dei rendimenti lordi (non quelli reali).

Premessa: l’andamento del prezzo di un titolo obbligazionario è inversamente proporzionale al suo rendimento lordo, per cui un calo del rendimento significa un apprezzamento del titolo.

Buon comportamento dei 7 titoli suggeriti circa un mese fa dalla ‘strategia dei rendimenti reali’, in particolar modo del decennale brasiliano, italiano e soprattutto di quello greco.

Al di fuori della cosiddetta ‘area verde’ vanno segnalate la performance del decennale dell’Area Euro (titoli emessi dall’EFSF, il Fondo Europeo di Stabilità Finanziaria) ed ancor più quella della Korea del Sud.

Negativo invece il mese per i titoli USA ed in primis per quelli del Regno Unito; inevitabili gli effetti negativi per il tapering USA e per le dichiarazioni della Banca Centrale Inglese che hanno avvicinato la possibilità di un aumento dei tassi.

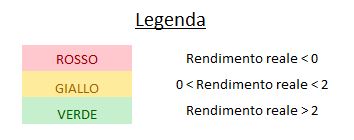

Ora vediamo sempre la tabella aggiornata ma ordinata in funzione dei rendimenti reali:

Si riduce ulteriormente il numero di titoli con rendimento reale superiore al 2%, da 7 a 6, il minimo da quando (Febbraio) abbiamo iniziato le nostre rilevazioni.

Anche tale aspetto indica una riduzione della convenienza dei titoli governativi, ma non è l’unico.

Nella seguente tabella si propongono i valori delle medie alle varie rilevazioni calcolate negli ultimi mesi:

Delle 6 rilevazioni fin qui pubblicate l’ultima è quella in cui:

-

con un’inflazione sostanzialmente invariata i rendimenti lordi complessivi (seconda colonna) sono scesi ulteriormente dal già basso livello precedente, il che implica che il prezzo dei decennali governativi, considerati nel loro insieme, è al massimo degli ultimi mesi (è giusto parlare anche di massimo storico);

- i rendimenti reali (che servono per valutare la qualità del rendimento, in funzione dell’inflazione), sono anch’essi al minimo ed evidenziano una scarsa convenienza. E’ bene ricordare che in condizioni di normalità un titolo di Stato presenta un rendimento pari al 2% oltre l’inflazione (rilevazione media dell’1,63%).

C’è poco valore in buona sostanza, e si ribadisce quindi con ancor maggior convinzione l’opinione secondo cui i titoli governativi sono complessivamente altamente sconvenienti ed è necessario essere molto selettivi.

Inoltre, in un simile contesto è indispensabile ridurre la sensibilità del comparto obbligazionario attraverso il contenimento della duration.

Non bisogna confondere la duration con la durata residua del titolo; essa infatti rappresenta la durata finanziaria del titolo e tiene conto, oltre della durata residua, anche delle eventuali cedole.

Semplificando, la duration, è direttamente proporzionale alla vita residua ed inversamente proporzionale all’entità della cedola.

Pertanto, maggiore è la cedola e minore è la sensibilità del titolo ad un eventuale variazione di tasso.

Nell’attuale scenario di tassi molto bassi, sono preferibili titoli con scadenza breve e cedole elevate.

Fino a che il rischio emittente non sarà avvertito dagli investitori (non è ancora il momento), a mio parere è giusto continuare a seguire le indicazioni della ‘strategia dei rendimenti reali’, ma riportandole alle rispettive emissioni con vita residua decisamente inferiore rispetto a quella dei titoli decennali.

Per motivi di politica monetaria in via di restringimento, ritengo da evitare i titoli governativi degli USA e del Regno Unito.

Assolutamente sconvenienti i titoli Giapponesi.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

Follow

Follow