Le crisi hanno natura ciclica e, pur presentando alcuni elementi in comune, si distinguono per altri.

Per esempio, quella del 2000 fu una crisi finanziaria (bolla tecnologica) con riflessi sull’economia reale, mentre quella del 2006-2007 fu una crisi economica (bolla immobiliare) che si trasferì pesantemente sul mercato finanziario.

Diverso tempo fa, ipotizzando un indebolimento del Nasdaq (che ha effettivamente trovato riscontro), evidenziai un importante elemento in comune con la crisi del 2000, trainata dal calo dei titoli tecnologici.

D’altra canto, sta passando quasi inosservato il progressivo deterioramento del settore immobiliare.

Domanda immobiliare

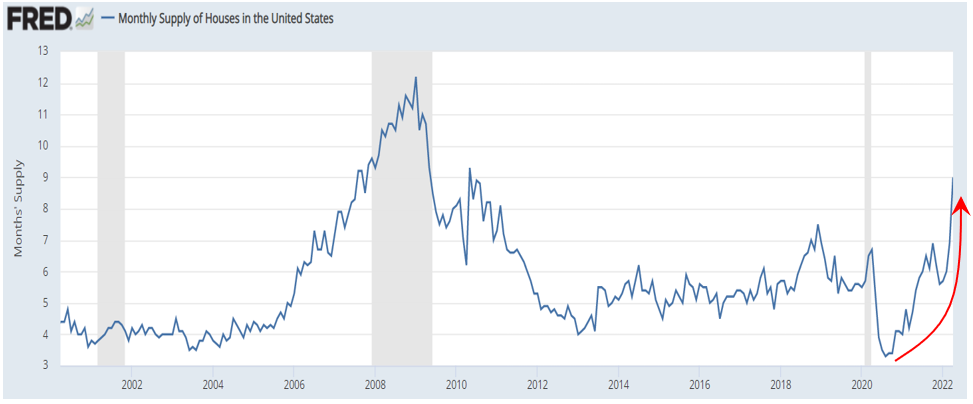

Chi mi segue da tempo sa che, attraverso i check up, valuto lo stato di salute del mercato immobiliare americano esaminando un particolare indicatore che raffigura i mesi necessari per vendere tutte le scorte di abitazioni, ipotizzando l’assenza di nuove costruzioni.

Minore è il numero di mesi e maggiore è la domanda, mentre un numero elevato riflette una crisi della richiesta.

Il vistoso aumento del numero di mesi (9) necessari per vendere le scorte descrive una domanda in decisa contrazione e, conseguentemente, un mercato immobiliare in grande difficoltà.

Interessi

Negli ultimi mesi gli interessi sui mutui a 30 anni si sono impennati, rendendo ovviamente meno appetibile l’acquisto delle case:

In merito ai mutui americani in essere, se da una parte è vero che la maggior parte è a tasso fisso (quindi non penalizzati dall’impennata degli interessi), dall’altra è bene sottolineare che negli Stati Uniti i tassi variano al variare del FICO score.

Il FICO score è un rating che va da 300 a 850 punti in base alla storia degli ultimi sette anni del creditore in relazione alla sua posizione finanziaria, lavorativa e alla sua puntualità dei pagamenti.

Un punteggio da 650 punti in su descrive un buon debitore, mentre sotto si entra nella categoria subprime.

Ovviamente nelle fasi di crisi economica, come l’attuale, i punteggi tendono a scendere per effetto del peggioramento del mercato del lavoro.

La discesa del rating medio dei crediti preesistenti porta a una stretta creditizia e, conseguentemente, alla contrazione della domanda immobiliare.

Prezzi

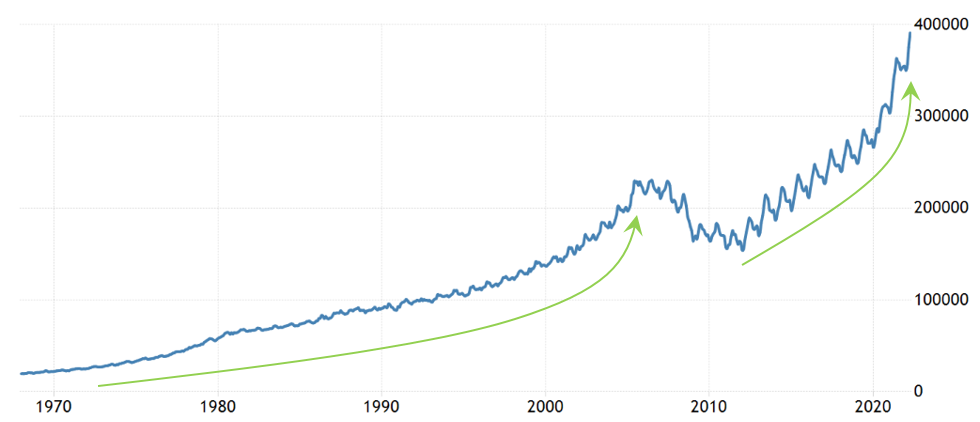

Il prezzo medio delle singole case, in continua ascesa nell’ultimo decennio, è ai massimi storici, spinto da stimoli monetari e fiscali crescenti, in particolare con l’avvento del covid:

La forma parabolica è la stessa presente alla vigilia della crisi immobiliare che iniziò a manifestarsi nel 2006 per poi scoppiare nel 2008.

Uno dei migliori, se non il migliore, indicatori anticipatori delle crisi bancarie è rappresentato proprio dai prezzi delle case (soprattutto quelli reali, anch’essi in forte aumento).

Le recessioni più severe solitamente sono legate alla crisi bancaria.

Nel caso in cui l’eventuale crisi bancaria dovesse contagiare l’Europa (dove il settore bancario è il principale canale di credito), le ripercussioni sarebbero notevoli (lo abbiamo visto e vissuto proprio con la precedente crisi immobiliare).

Inoltre, si tenga conto del forte peso del settore bancario nel Ftse Mib.

MBS

Il principale motivo per cui la crisi immobiliare di circa 15 anni fa si estese al mercato azionario è legato alle cartolarizzazioni dei crediti inesigibili immesse sul mercato sotto forma di MBS (Mortgage Backed Securities).

A fine 2021 (ultimo dato disponibile) il controvalore degli MBS era sensibilmente superiore a quello del 2008 e non c’è motivo per credere che il valore sia sceso negli ultimi mesi, anzi.

Inoltre, è bene ricordare che la riduzione del bilancio della FED (quantitative tightening) iniziata proprio in questo mese implica corpose vendite anche sugli MBS (17,5 MLD da maggio e 35 da agosto).

Conclusioni

Al momento è improbabile una crisi immobiliare nella misura di quella avviata nel 2006, poiché le banche sono più capitalizzate e hanno emesso crediti con maggiore severità.

Tuttavia, per quanto scritto, crescono le possibilità che alla bolla tecnologica si aggiunga anche quella immobiliare, il che significherebbe crisi finanziaria e economica che si alimentano a vicenda (un ‘simpatico’ mix tra la crisi del 2000 e quella del 2008, all’interno di un contesto col covid, la guerra e l’inflazione più alta degli ultimi 40 anni)!

Riccardo Fracasso

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

- Offerto da Investing.com

Luglio 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow