S&P 500: c’è valore?

Lo S&P 500 ha chiuso la seduta a 3.351 punti, registrando un +0,06%.

Il bilancio settimanale è pari a un +2,45%.

La scorsa settimana s’era proposta una forchetta ribassista che andiamo a osservare aggiornata:

Ammesso e non (ancora) concesso che tale lettura grafica si riveli corretta, si osservi come i prezzi hanno raggiunto la parallela superiore di questa ipotetica forchetta.

Giusto comunque evidenziare come attualmente sono assenti segnali ribassisti.

Al di là di qualsiasi considerazione grafica, lo S&P 500 si trova a un passo dai massimi storici registrati a Febbraio (3.393 punti), quando la situazione già presentava eccessi privi di precedenti e l’economia non era ancora entrata in recessione!

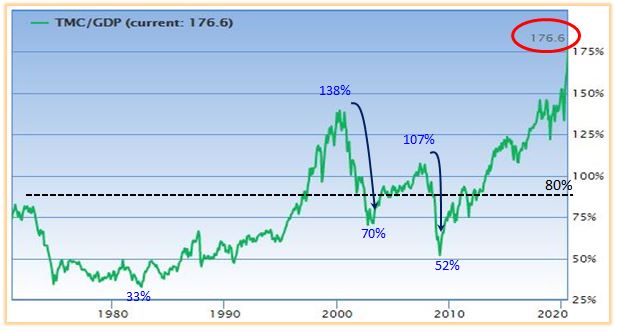

A tal proposito, andiamo a esaminare il rapporto che intercorre tra la sua capitalizzazione complessiva ed il PIL, un ottimo criterio di valutazione di una Borsa:

Come da previsioni basate dalla semplice logica matematica, l’aggiornamento del dato del PIL (disastroso nel secondo trimestre) ha portato a un’impennata del rapporto acuendo ancor più la già enorme sopravvalutazione.

Giusto per capire, il rapporto si trova a pressoché il doppio (176,6) del suo fair value (75-90).

Ai valori attuali del PIL, per avere un rapporto dell’80% lo S&P 500 dovrebbe scendere a 1.518 punti.

Non mi sfugge che il PIL nel terzo trimestre possa rimbalzare in modo significativo (riducendo l’attuale sopravvalutazione del rapporto), ma è bene precisare che non sarà tale nemmeno da avvicinarsi ai livelli pre covid nè, tanto meno, da portare il rapporto ai livelli di corretta valutazione.

Chi investe è giusto lo faccia in libera autonomia e in funzione del proprio profilo anche perchè nessuno, men che meno io, conosce il futuro.

Tuttavia, le scelte di chi investe sono errate, qualsiasi esse siano, se inconsapevoli del terreno in cui ci si muove e se legate alla semplice speranza.

L’obiettivo di questa analisi, come anche d’altre (specie i check up), è proprio quello di fornire un elemento necessario per investire in modo consapevole.

Chi attualmente è esposto nella borsa americana dev’essere consapevole che lo è in una fase di estrema sopravvalutazione, ben superiore a quella del 2007 e persino del 2000 (quando società tecnologiche incapaci di creare utili e piene di debiti quotavano come solide aziende internazionali).

Ciò non esclude ulteriori allunghi ma, ripeto, l’importante è sapere dove si sta poggiando i propri piedi.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow