Nel corso di questa settimana abbiamo assistito all’inversione della curva dei rendimenti:

Inversione avvenuta per effetto del rialzo dei tassi a breve termine (2 anni) in corso ormai da qualche mese.

Questo fenomeno si chiama Bear Flattening.

La fase successiva è quella in cui i rendimenti a lungo termine scendono (quindi apprezzamento delle rispettive obbligazioni) anticipando una politica espansiva volta a fronteggiare la crisi.

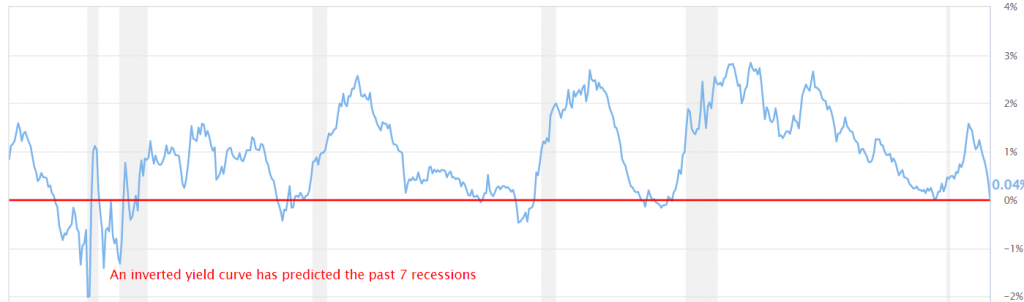

Il seguente grafico (aggiornato poco prima dell’inversione della curva) illustra la serie storica del differenziale tra rendimenti a 10 anni e 2 anni:

Un valore pari o inferiore a zero corrisponde a un’inversione della curva.

Si osservi come tutte le recenti recessioni (segnalate con lo sfondo grigio) siano state anticipate da un’appiattimento/inversione della curva.

In questi giorni si legge/sente con una frequenza sempre maggiore che questa volta sarà diverso.

Personalmente, nella mia esperienza ho constatato che nel campo finanziario esistono alcuni punti fermi per i quali la frase ‘questa volta è diverso’ è fonte di delusione ed è spesso spinta più da un desiderio che da un’analisi oggettiva.

Per esempio, tra le motivazioni addotte mi è capitato di leggere che la disoccupazione è sui minimi.

A tal proposito, l’analisi del passato ci racconta che nei 5 precedenti appiattimenti/inversioni della curva la disoccupazione si trovava sempre nei pressi dei rispettivi minimi; pertanto, tale elemento non solo non rappresenta un’anomalia ma accomuna l’attuale situazione a quelle passate.

La disoccupazione in questa fase ciclica (4° stadio) segna un minimo per poi invertire al rialzo; come spiegato in un’analisi di qualche anno fa, i bottom anticipano l’inizio di tutte le fasi recessive.

Per quanto finora scritto, si ritiene che la disoccupazione sia nei pressi di un bottom e che eventuali (probabili) rilevazioni al rialzo confermerebbero la previsione di una futura recessione, oltre a suggerirci che il mercato azionario sia un asset da evitare (trader a parte).

Torniamo alla curva dei rendimenti.

In condizioni di normalità, e in riferimento al medesimo emittente, il titolo a lungo termine paga un premio più alto rispetto a quello più corto perché l’investitore si espone a un rischio maggiore detenendo l’obbligazione per un periodo superiore.

Rendimenti a breve termine pari o addirittura superiori a quelli a lungo (appiattimento/inversione della curva) non possono che descrivere le aspettative dell’approssimarsi di una crisi economica.

Non si sta affermando che tra pochi giorni gli Stati Uniti cadranno in recessione (potrebbe essere necessario un anno o persino un po’ di più), ma teniamo comunque conto che il ciclo del mercato azionario, peraltro già protagonista di turbolenze, anticipa quello economico.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

Follow

Follow