A fine settembre dello scorso anno, si scriveva così:

“Il rendimento della borsa americana (1,62%), seppur in rialzo, è quindi nettamente inferiore a quello offerto dal decennale americano ( 3,69%) e persino al 4,2% del biennale (accostabile al concetto del free risk).”.

A febbraio:

“Un’altra considerazione di pura logica, che nulla ha a che vedere con l’analisi tecnica, porta a chiedersi, in presenza di un tresury a 2 anni (quanto di più vicino al concetto di free risk) con rendimento del 4,78%, cosa possa spingere gli investitori verso asset sopravvalutati e decisamente più rischiosi.“.

La semplice logica, quindi, imponeva quantomeno riflessioni sull’effettiva appetibilità della borsa americana (e non solo).

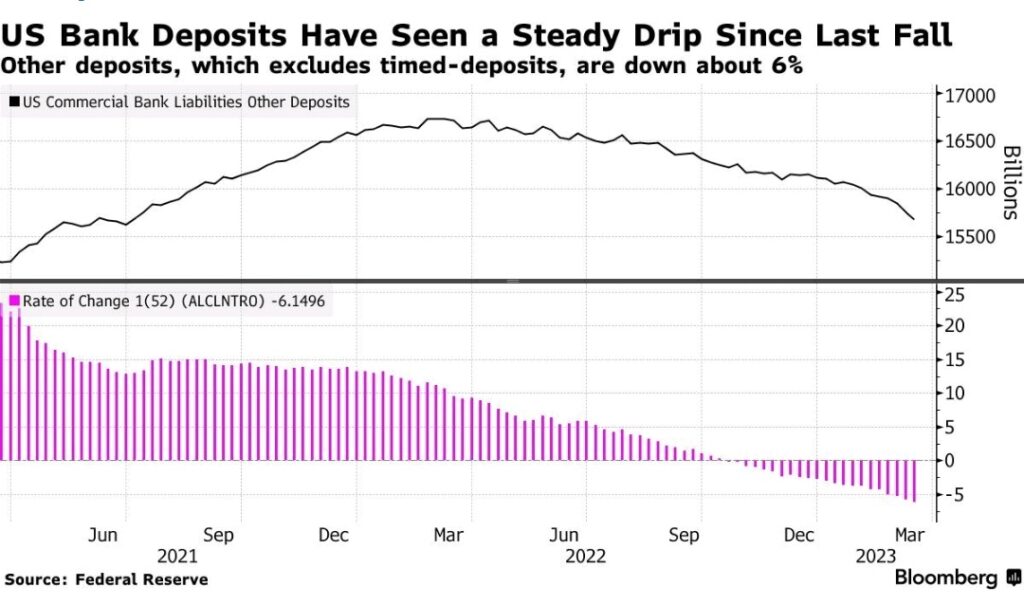

Inoltre, rendimenti così interessanti sulla parte breve della curva hanno giustamente attratto correntisti dando vita a un forte calo dei depositi bancari:

Fenomeno in corso già da circa un anno, esploso nelle ultime settimane, e che riguarda principalmente le banche più piccole, non per questo irrilevanti.

Tali flussi hanno messo e stanno mettendo in difficoltà le banche che, evidentemente, chiudono il rubinetto (stretta creditizia).

Il problema delle banche è sempre legato alla fiducia: fino a che resta elevata anche una banca con bilanci non invidiabili può rimanere a galla, quando viene meno anche un istituto solido può andare in difficoltà.

Se da una parte le Banche Centrali devono fronteggiare l’inflazione, dall’altra i ripetuti rialzi dei tassi stanno creando dei problemi.

Non facile la loro situazione e Powell, non esente da colpe, rischia seriamente d’essere il capro espiatorio di un problema che ha origine da decenni contraddistinti da una scellerata politica espansiva da parte dei suoi predecessori.

Sullo sfondo la bolla immobiliare, non favorevole al comparto bancario e all’economia in generale.

Confondono le dichiarazioni contraddittorie della Yellen che alterna frasi rassicuranti (“Il nostro intervento è stato necessario per proteggere il sistema bancario e azioni simili potrebbero essere assicurate se le banche più piccole saranno oggetto di una fuga dei depositi che pone il rischio di contagio”) ad avvertimenti (“non abbiamo in mente piani per garantire tutti i depositi bancari”).

Ma, al di là delle parole usate, quel che dovrebbe far riflettere è che dalla crisi del 2007-2009 le istituzioni occidentali sono tornate a parlare (e non solo parlare) di salvataggi.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

Follow

Follow