Currently viewing the category:

"Altro"

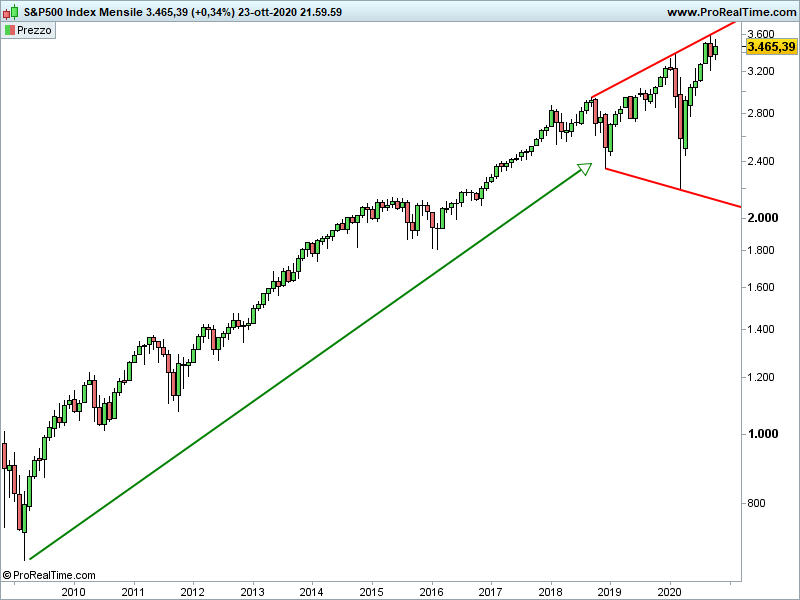

Lo S&P 500 ha chiuso la seduta a 3.465 punti, registrando un +0,34%.

Il bilancio settimanale è pari a un -0,53%.

C’è poco da aggiungere a quanto scritto nelle ultime settimane e nell’ultimo check up: trend di lungo termine rialzista con potenziale megafono ribassista che suggerisce estrema cautela.

Le nuove misure restrittive attuate nel mondo non potranno che far si che saranno deluse le stime di ripresa economica.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- Offerto da Investing.com

Tags

Follow

Follow