Currently viewing the category:

"Altro"

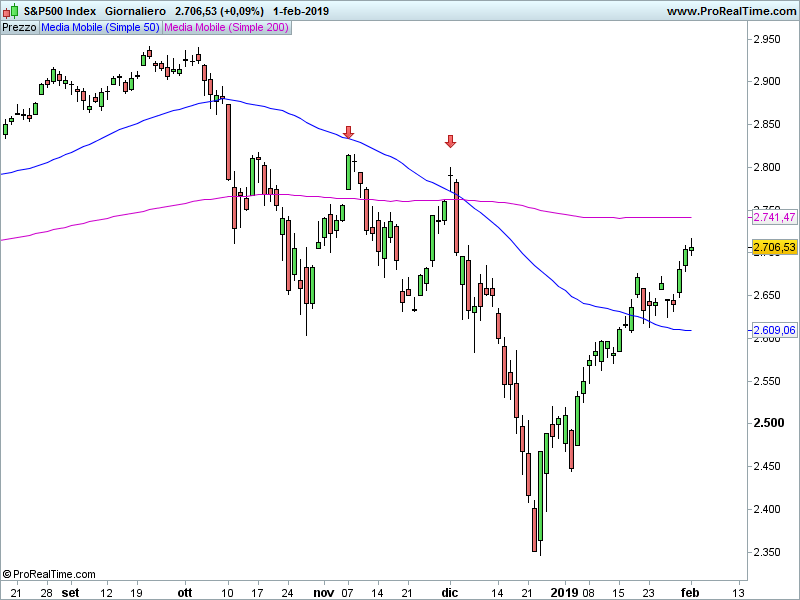

Lo S&P 500 ha chiuso la seduta a 2.706 punti, registrando un +0,09%.

Il bilancio settimanale è pari ad un +1,57%.

Ovviamente non mi illudo di conoscere il futuro, ma personalmente resto convinto che il recupero in corso sia classificabile come rimbalzo all’interno di un trend ribassista destinato a rifarsi sentire.

Tra le ipotesi invito a verificare quella di una nuova pressione della media mobile a 200 giorni (area che praticamente può già considerarsi raggiunta) senza una rottura convinta.

Ad ogni modo, fino a che non assisteremo al cedimento dei minimi di Dicembre (area 2.346 punti), restano intatte le possibilità di ulteriori allunghi.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Offerto da Investing.com

Luglio 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow