Andiamo ad aggiornare la situazione dell’oro, con la premessa che questa analisi si limiterà a fornire informazione e non previsioni.

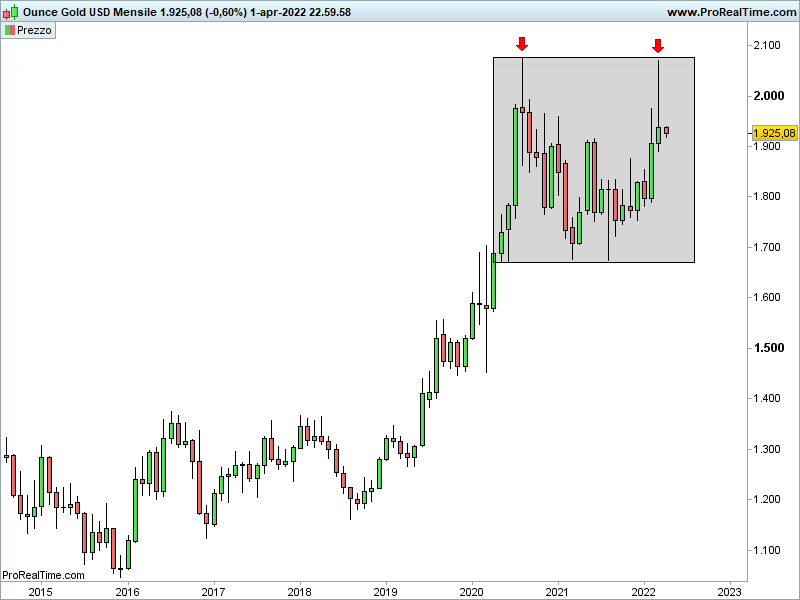

Dal grafico è possibile osservare come i prezzi abbiano raggiunto l’estensione di Fibonacci del 61,8% dei punti A-B-C in due occasioni: agosto 2020 e marzo 2022.

In entrambi i casi l’oro ha riconosciuto tale riferimento e le vendite hanno prevalso sugli acquisti:

Dal grafico mensile è ben chiaro come l’oro si trovi ormai da un anno all’interno dell’ampia fase laterale 1.670-2.075 dollari.

L’uscita convinta da una parte o dall’altra darebbe direzionalità.

Nel caso di rottura verso l’alto, un obiettivo credibile sarebbe rappresentato dall’estensione di Fibonacci del 100% (area 2.713).

Il fatto che la salita si sia interrotta nei pressi del livello del 61,8% (solitamente prosegue direttamente fino a quella del 100%) va letto come un segnale di debolezza, senza però che ciò escluda completamente ipotesi rialziste.

Esaminata la parte grafica, passiamo ad altre considerazioni.

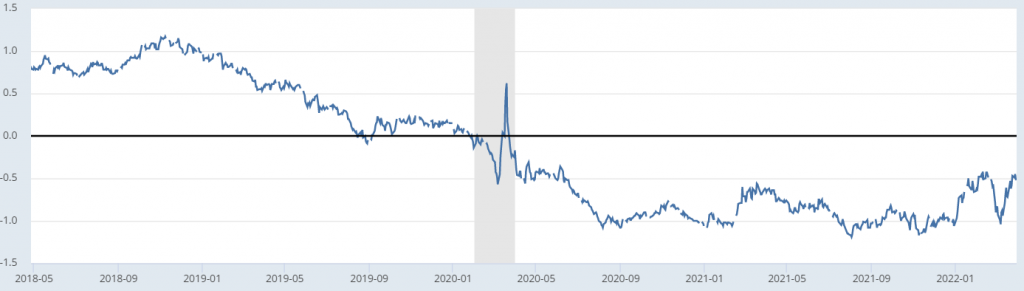

Come più volte spiegato l’oro presenta una correlazione inversa con i rendimenti reali del tresury a 10 anni.

Per rendimento reale del tresury si intende il rendimento lordo meno l’inflazione attesa nei prossimi 10 anni (quindi non il livello di inflazione attuale).

In altre parole, l’oro agisce da rifugio via via che i rendimenti obbligazionari (nello specifico il tresury a 10 anni) sono sempre meno in grado di coprire l’inflazione e offrire valore all’investitore.

Da una parte, trovandoci al quarto stadio del ciclo economico, i rendimenti lordi del tresury dovrebbero essere vicini a un massimo dal quale poi scendere (in prospettiva, aspetto favorevole all’oro), dall’altra non si può escludere la possibilità che l’inflazione attesa (salita molto nell’ultimo anno) possa anche ridursi (aspetto negativo per l’oro).

In buona sostanza, la ponderazione di tutti gli elementi descrive uno scenario che non è tale (almeno per il sottoscritto) per poter indicare come molto probabile né lo scenario ribassista né che l’oro, come successo nel 2017 (al tempo sotto i 1.300 dollari e ben distante dai massimi storici), rappresenti un’opportunità imperdibile.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- Offerto da Investing.com

Tags

Follow

Follow