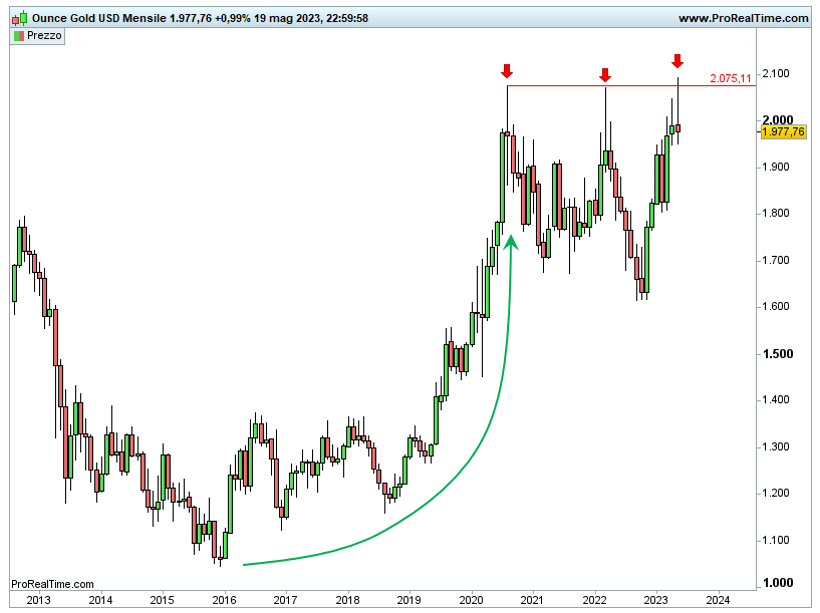

Nell’Agosto del 2020, proprio poche settimane dopo aver lanciato un alert in un post, l’oro segnò un massimo a 2.075 punti, dal quale iniziò a scendere.

Da allora l’area di massimo fu raggiunta nuovamente nel marzo del 2022 e nel mese in corso (maggio 2023):

Troppo presto per usare termini ufficiali, ma si delinea uno spiacevole triplo massimo che, peraltro, sul comparto aurifero è comparso da circa un anno:

Dell’oro in più occasioni s’è detto come sia indirettamente proporzionato ai rendimenti reali del decennale americano.

In buona sostanza, l’oro è spinto verso l’alto dal calo dei rendimenti lordi (quindi aumento treasury) e dall’aumento dell’inflazione attesa.

Se dovesse trovare conferma il quadro di medio periodo sul quale stiamo lavorando (apprezzamento treasury e riduzione graduale inflazione), l’oro si ritroverebbe un elemento favorevole e uno sfavorevole, partendo comunque da un prezzo storicamente elevato e da una situazione grafica non esaltante.

Chi, invece, ritiene probabile un contestuale apprezzamento del decennale americano e dell”inflazione, ha validi motivi per sostenere lo scenario pro oro.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- Offerto da Investing.com

Tags

Follow

Follow