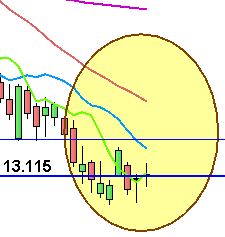

Come consuetudine, partiamo subito col grafico del Ftse Mib:

Il nostro indice ha chiuso la seduta a 13.155 punti, registrando un +0,36%.

Il bilancio settimanale è pari ad un +0,81%.

Ultime sedute:

Tutti e tre i trend possono ritenersi impostati al ribasso.

Inoltre, il mib ha chiuso in prossimità della resistenza posta a 13.115 punti, che diventa quindi un ostacolo da superare.

Dal punto di vista tecnico non ci sono ulteriori aspetti da evidenziare.

La scorsa settimana s’era scritto:

“…v’è da ricordare che negli ultimi anni ogni volta che s’è arrivati ad un punto di rottura (per punto di rottura intendo un punto oltre il quale v’è il baratro) qualche intervento più o meno importante è stato fatto.”.

L’Eurogruppo, riunitosi in via straordinaria lo scorso mercoledì, non ha invece annunciato alcuna decisione concreta.

A parte le solite rasserenanti dichiarazioni di circostanza, è emerso ancora una volta il parere contrario da parte della Germania agli Eurobond.

Non si può comunque escludere che, in realtà, qualche misura sia stata presa, ma che la stessa non sia stata volutamente divulgata per mantenerne l’effetto sorpresa nel momento in cui sarà attuata (se così fosse è lecito pensare che ciò avverrà in prossimità o in coincidenza delle elezioni greche che, ricordiamo, si terranno il prossimo 17 giugno).

Ad ogni modo, il quadro tecnico e ancor più quello economico mi portano ad affermare che dal punto di vista finanziario il gioco (rendimento) non valga la candela (rischio) per azzardare sin d’ora ingressi sul nostro indice; la liquidità deve esser considerato un investimento a tutti gli effetti e vedrete che tornerà molto utile quando svanirà un pò di incertezza.

La settimana scorsa abbiamo spiegato i motivi per cui chi perderebbe di più dall’uscita della Grecia dall’Area Euro, contrariamente a quanto si voglia far credere da mesi, non sarà la Grecia ma i creditori (banche, Bce, ecc.) e l’Area Euro stessa.

Aggiungo una considerazione: paradossalmente la Grecia, essendo molto probabilmente, non so se già a giugno o più tardi, il primo stato che uscirà dall’euro, potrebbe essere anche il primo ad emergere dalla crisi rispetto a tutti altri stati (Germania compresa) facenti della parte dell’Area Euro.

Il motivo? semplicemente perchè, nel caso di uscita, avrebbe la possibilità di gestire autonomamente la propria politica monetaria e soprattutto perchè sarebbe il primo Paese dell’Area Euro a riappropriarsi della propria moneta, potendola emettere per stimolare l’economia.

Fu proprio così che l’Argentina si riprese dal fallimento del 2002. Per amor di precisione essa non uscì da un’unione monetaria ma abbandonò l’ancoraggio al dollaro; non cambia il concetto: tale scelta le consentì di stampare pesos senza alcun vincolo (prima per emettere doveva incrementare le proprie riserve di un controvalore pari in valuta americana) .

Già nel 2003 il PIL argentino era in attivo del 9%.

Fermo restando che ritengo che la Grecia non passerà dei momenti felici appena uscita dall’euro (ma nemmeno ora mi sembra che ne stia passando…) e che, considerata la maggior gravità della crisi attuale rispetto a quella del 2002, la ripresa sarà più complicata rispetto a quella dell’Argentina, tuttavia, l’eventuale ritorno ad una moneta sovrana, se ben sfruttato, porterà ampi benefici all’economia greca.

Abbandonare l’Area euro significa anche aver la possibilità di abbandonare quell’assurdo piano di austerity che sta attuando e che storicamente ha sempre dimostrato di aumentare i debiti anzichè diminuirli.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- Offerto da Investing.com

Tags

Follow

Follow