Nelle ultime settimane si sta prestando giustamente molta attenzione alla nostra crisi politica, ma non vorrei che si pensasse fosse questa la causa principale del calo dell’ultima settimana.

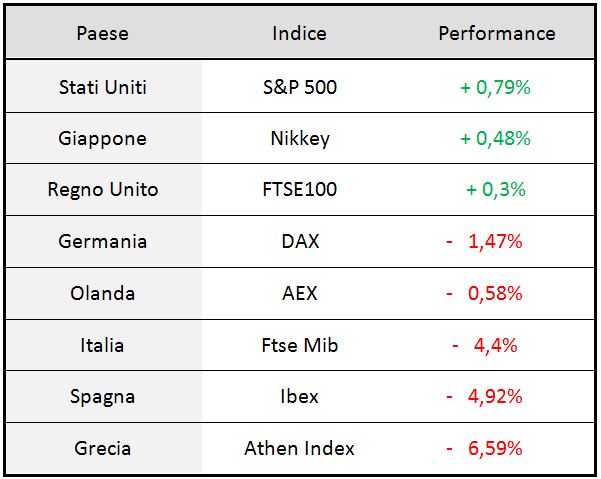

Andiamo ad esaminare le performance settimanali di alcuni indici azionari:

Degli indici presi in considerazione si possono individuare tre gruppi ben distinti:

- quelli che hanno chiuso positivamente (Paesi al di fuori dell’Area Euro);

- quelli con chiusure settimanali negative ma contenute (Paesi solidi dell’Area Euro);

- quelli che hanno terminato la settimana con performance pesanti (Paesi deboli all’interno dell’Area Euro).

Tra quest’ultimi l’Italia non è sola, perché il calo dell’indice spagnolo è in linea col nostro e quello della Grecia è stato vistosamente più accentuato.

Ciò dimostra che la crisi politica italiana non può esser l’unica causa del tonfo del nostro listino.

Certo, ha pesato, ma non è l’unica ragione.

Il motivo comune va ricercato a Cipro.

Come prontamente raccontato, per la prima volta un salvataggio da parte dell’UE è stato vincolato a misure d’esproprio che sono ricadute sui correntisti.

E’ comunque doveroso evidenziare un punto importante: contrariamente a quanto creduto dalla maggior parte delle persone, i conti corrente stessi rappresentano una forma di investimento, per la precisione un finanziamento a brevissimo termine attraverso il quale una controparte (il correntista) eroga del denaro all’altra (banca), che si impegna al pagamento di un rendimento (interessi) ed alla restituzione anche in caso di ridotto preavviso.

Insomma, si sta parlando comunque di un investimento ed in quanto tale prevede un rischio (nel caso specifico è il rischio default della banca) che fino a pochi anni fa in pochi avvertivano o nemmeno sapevano di correre.

Ora, tornando a Cipro, quanto deciso costituisce un precedente allarmante che conferma ancora una volta l’intenzione da parte delle autorità di far ricadere la crisi sulle spalle dei cittadini (taglio dei servizi, innalzamento tasse ed ora espropri dei conti corrente) e finendo per diffondere preoccupazione e sfiducia.

La preoccupazione e la sfiducia si sono impennate nel momento in cui il neo-presidente dell’Eurogruppo Jeroen Dijsselbloem aveva indicato il provvedimento adottato a Cipro come un ‘modello’ per il futuro.

Da ricordare come Dijisselbloem è anche ministro delle Finanze in Olanda e recentemente, nel processo di nazionalizzazione della banca SNS Reaal, aveva spinto (senza successo) per ottenere l’esproprio, oltre che delle azioni e delle obbligazioni strutturate, anche per le obbligazioni senior.

Nei casi di nazionalizzazione fa quasi parte della prassi l’esproprio di azioni e obbligazioni subordinate, mentre quello delle altre obbligazioni è misura inconsueta e drastica.

Questo dovrebbe far capire la mentalità appartenente ai Paesi dell’Europa settentrionale.

BCE e UE sono prontamente intervenute smentendo il presidente dell’Eurogruppo e sostenendo che le misure adottate a Cipro erano destinate a rimanere un caso isolato, ma nel frattempo la dichiarazione di Dijisselbloem è rimasta, comprensibilmente, nella testa dei cittadini.

A questo punto è ovvio che i listini più colpiti dalle vendite sono quelli dei Paesi che presentano maggiori necessità d’aiuto.

Basti sapere che l’indice del settore bancario italiano ha perso circa il 7%.

In passato le uniche occasioni in cui la BCE ha emesso nuova liquidità sono state le due aste LTRO tra la fine del 2011 e l’inizio del 2012, ed è stato proprio per fornire liquidità alle banche, ma dopo quanto deciso a Cipro v’è il timore che, nonostante le smentite, si sia inaugurato un nuovo modello valido per tutti i Paesi.

In qualità di amministratore di blog ho la possibilità di verificare gli ultimi termini di ricerca che hanno portato i lettori a leggere i miei articoli e, tra le parole più ricorrenti, nell’ultima settimana vi sono ‘Cipro’ e ‘prelievo forzoso’.

Ciò per dire che il timore di futuri prelievi forzosi è avvertito anche in Italia e questo può anche aver indotto i correntisti più impauriti (a mio parere un numero molto limitato) a recarsi agli sportelli, chiudere i conti e mettere i propri risparmi sotto il materasso o presso posti più sicuri.

Atteggiamento eccessivamente allarmista a mio avviso, ma comunque comprensibile, anche pensando al fatto che in Germania stanno gettando panico con gli studi che ipotizzano prelievi forzosi anche sui nostri depositi.

Per esempio Handelsblatt, capo economista della Commerzbank ha concluso che “Una tassa sugli asset finanziari del 15% sarebbe probabilmente abbastanza per spingere il debito del governo italiano al di sotto del critico 100% del Prodotto Interno Lordo”.

Sarebbe il caso di ricordare ad Handelsblatt che se la Commerzbank è ancora in vita è grazie agli aiuti di Stato ed alla liquidità ricevuta dalla BCE attraverso i LTRO.

Ad ogni modo, questo clima di certo non aiuta i Paesi più a rischio di richiesta di soccorso da parte dell’Unione Europea, perché ora si ipotizza che eventuali aiuti saranno condizionati a misure estreme come, per l’appunto, il prelievo forzoso.

D’altra parte, s’è più volte evidenziato che un Paese privo di sovranità monetaria è schiavo del mercato o comunque di chi è in grado di aiutarlo.

Va comunque sottolineato che Cipro rappresenta un caso limite, in cui il sistema bancario è sovradimensionato (6-7 volte l’intero PIL), gonfiato da conti russi di dubbia provenienza; infatti, con tale prelievo s’è voluto far ricadere le difficoltà delle banche sui conti più consistenti che sono principalmente intestati ai russi (aprendo una crepa nel rapporto tra Russia ed Unione Europea).

Il nostro sistema bancario è diverso anche se ciò non elimina il fatto che quanto successo a Cipro ha accresciuto il livello di sfiducia, aspetto che di certo non favorisce i mercati.

A peggiorare ulteriormente il clima vi sono le voci di una possibile uscita di Cipro dall’Area Euro e ricordo che uno dei momenti più critici per i mercati è stato quello in cui si parlava di un’altra uscita, quella della Grecia (estate 2011).

A noi s’aggiunge l’aggravante di una crisi politica che non sembra vedere fine anche dopo la decisione di Napolitano di affidare a due ristrette commissioni l’incarico avvicinare le forze politiche.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Fed: tra inflazione e rischio recessione

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

- Mercati: considerazioni

- Nikkey: 15 anni da protagonista

- S&P 500: analisi grafica

- Offerto da Investing.com

Tags

Follow

Follow