Partiamo subito col grafico dello S&P 500:

L’indice americano ha chiuso la seduta a 1.430 punti, registrando un -0,94%.

Il bilancio settimanale è pari ad un +1,17%.

La settimana scorsa s’è evidenziata una trendline di massimi decrescenti (A).

Tale trendline, come potete osservare, è stata oltrepassata nel corso della settimana dallo S&P 500 per poi ripiombarci sotto nell’ultima seduta.

Ad oggi quel movimento va letto come un’autentica falsa rottura, evento sempre più frequente negli ultimi mesi.

Inoltre, se necessario, in futuro potrei servirmi di un nuovo strumento per tracciare altre trendline, ma per il momento è prematuro farlo.

A noi ci basti comunque sapere che lo S&P 500 da qualche mese, nel risalire, si ferma a livelli sempre inferiori, aspetto che denota debolezza di fondo.

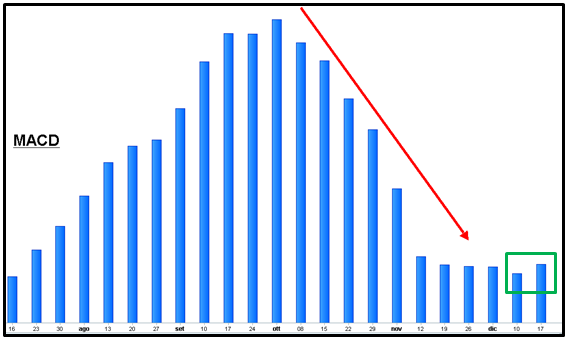

Detto ciò, andiamo ad osservare il MACD settimanale:

Il MACD settimanale è un ottimo indicatore di tendenza che fornisce pochi segnali ma piuttosto affidabili.

Dal grafico è possibile notare come, dopo una vistosa e lunga discesa, nell’ultima settimana sia risalito (riquadro verde).

Fermo restando che tale segnale non deve essere trascurato, una lieve e breve crescita da sola non può costituire una tendenza certa del MACD e di conseguenza del suo sottostante (S&P 500).

In altre parole, servono conferme.

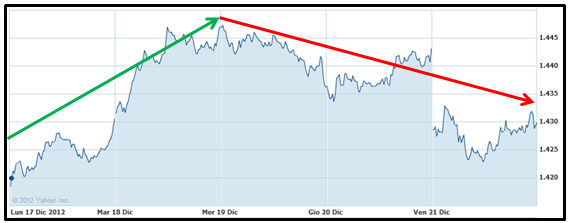

Ora andiamo ad osservare l’andamento dell’ultima settimana dello S&P 500 per valutare la qualità di quel +1,17% (bilancio settimanale):

La scorsa settimana s’era conclusa l’analisi scrivendo:

“Un’ultima annotazione: la chiusura di settimana sui minimi rende probabile un nuovo minimo settimanale nella prossima.”.

Ciò non è avvenuto.

Tuttavia, come potete notare, il rialzo iniziale è stato in parte eroso da una seconda parte di settimana negativa.

Sarebbe stato molto meglio il contrario (per i rialzisti) poichè spesso la tendenza finale di un periodo segna l’impostazione di quella successiva.

Ne consegue che la qualità del rialzo settimanale ne esce ridimensionata.

Passiamo al profilo dei volumi:

Innanzitutto va detto lo S&P 500 prosegue nel suo oscillare che dura ormai da diverse settimane.

Tale movimento ha generato una notevole concentrazione di volumi presso area 1.413 punti, dove si trova il POC (massima concentrazione di volumi del periodo temporale preso in considerazione).

E’ più che probabile che tale concentrazione di volumi sia dovuta ad una decisa partecipazione nel mercato della mano primaria che potrebbe aver approfittato di questo zig-zagare per accumulare o per distribuire posizioni.

Una breve sintesi di quanto già recentemente spiegato può tornare utile: s’è già spiegato che il POC agisce come magnete (attirando verso se i prezzi) per poi prender le vesti di repulsore (respingendo i prezzi verso il senso opposto o favorendo un forte allungo in quello originario).

Ciò premesso, ad oggi il POC sta agendo ancora da magnete; nel momento in cui si trasformerà in repulsore si avvierà un deciso movimento in un senso o in un altro.

Nel grafico è possibile notare che il profilo dei volumi è a forma di ‘P’ (linea tratteggiata nera).

Un profilo di volumi a forma di ‘P’ denota ovviamente una distribuzione dei volumi sbilanciata verso l’alto; tale situazione è delicata poichè nell’eventualità in cui il prezzo dovesse scendere al di sotto del POC o ancor meglio della ‘pancia’ della ‘P’, il mercato sarà da ritenersi nelle mani dei venditori poiché la maggior parte dei compratori si troverà in situazione di perdita e quindi sotto pressione.

Questa ipotesi è piuttosto pericolosa perchè in tal caso l’eventuale calo non incontrerebbe grossi ostacoli e se dovesse rompere in modo convinto il minimo del 16 novembre (1.343) si delineerebbe una preoccupante sequenza di massimi e minimi decrescenti che lascerebbe ben poco spazio all’ottimismo.

A quel punto il primo obiettivo del calo diverrebbe il punto dal quale s’è avviata l’ultima gamba rialzista, ossia 1.266 punti (minimo 4 giugno).

Personalmente resto convinto che l’ipotesi più probabile resti quella che la mano primaria stia distribuendo.

Tuttavia, il recente rialzo del MACD settimanale va comunque tenuto in considerazione.

La passata settimana si scriveva:

“Una strategia che prevede un ingresso short scalettato nei pressi del POC e con stop loss appena sopra i 1.460 punti a mio avviso è finanziariamente corretta; lo stop loss così alto è comunque giustificato da un rendimento potenziale molto elevato (obiettivo minimo 1.343 punti).”.

Resto dell’avviso che l’ingresso short scalettato (ossia suddiviso in più tranche) di cui si parlava fosse (e sia) un’idea finanziariamente corretta; la correttezza dell’idea non garantisce ovviamente un guadagno ma ritengo che le probabilità di un ribasso siano maggiori di quelle di un rialzo ed un’operazione in tal senso ha inoltre dalla sua maggiori margini potenziali di guadagno rispetto a quella di un rialzo.

L’eventuale raggiungimento di un’intesa tra Democratici e Repubblicani in merito al fiscal clif sarà importante, ma resto dell’avviso che nonostante un accordo sia probabile (in caso contrario si avrà un aumento delle tasse per il 98% dei cittadini ed un calo del PIL di oltre il 4%), lo stesso porterà comunque ad un indebolimento della crescita (si stima un calo del PIL di circa un 1,5%) che considerato quando lo S&P 500 da Marzo 2009 in poi potrebbe dar vita a forti vendite.

Ne approfitto di questo articolo per porgervi i miei più sinceri auguri di Buon Natale.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Offerto da Investing.com

Agosto 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow