Circa un mese fa (3 Maggio), esaminando la situazione dei mercato obbligazionario pubblicai, tra l’altro, una tabella che riportava in ordine decrescente i titoli a seconda del loro rendimento reale:

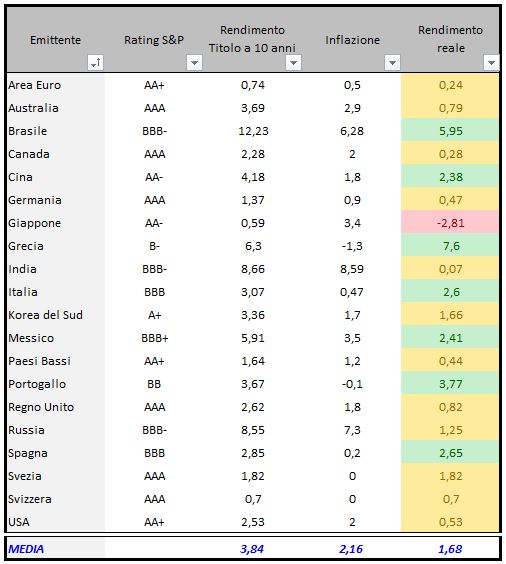

Di seguito la tabella aggiornata alla chiusura di martedì, in ordine alfabetico:

In questa tabella vi invito a prestare attenzione alla colonna centrale che ospita i dati dei rendimenti lordi (non quelli reali).

Premessa: l’andamento del prezzo di un titolo obbligazionario è inversamente proporzionale al suo rendimento lordo, per cui un calo del rendimento significa un apprezzamento del titolo.

Dei 9 titoli che alla passata rilevazione offrivano un rendimento reale superiore al 2% (caselle con sfondo verde della prima tabella), a parte il decennale greco e quello portoghese che sono leggermente scesi, gli altri 7 si sono ben apprezzati, con in testa la Russia ed a seguire il Messico.

Tuttavia, anche in quest’ultimo mese, come nel precedente, va registrato il calo generalizzato dei rendimenti di tutti i decennali governativi presi in esame, anche quelli con sfondo diverso dal verde e quindi con rendimento reale inferiore al 2% (in particolare tra questi da sottolineare la performance del titolo australiano).

In buona sostanza il periodo trascorso dalle precedenti rilevazioni ad oggi è stato complessivamente proficuo per il mercato obbligazionario.

Ora vediamo sempre la tabella aggiornata ma ordinata in funzione dei rendimenti reali:

Il numero di titoli con rendimento reale superiore al 2% scende da 9 a 7, il minimo da quando (Febbraio) abbiamo iniziato le nostre rilevazioni.

Anche questo aspetto dimostra che sul mercato obbligazionario, almeno per la parte governativa, la convenienza è sempre minore, ma questo non è l’unico elemento ad indicarcelo.

Non vi sarà sfuggito il fatto che ho evidenziato i dati appartenenti all’ultima riga, che altro non sono che le medie delle singole rilevazioni.

Nella seguente tabella si propongono i valori delle medie alle varie rilevazioni calcolate negli ultimi mesi:

Delle 5 rilevazioni fin qui fatte l’ultima è quella in cui:

-

i rendimenti lordi (seconda colonna) sono al livello più basso, il che implica che il prezzo dei decennali governativi, considerati nel loro complesso, è al massimo degli ultimi mesi;

- i rendimenti reali (che servono per valutare la qualità del rendimento, in funzione dell’inflazione), sono anch’essi al minimo ed evidenziano una scarsa convenienza.

In base a quanto esposto, si conclude quanto segue:

-

fino a che permarrà una scarsa avversione al rischio da parte degli investitori è consigliabile seguire la ‘Strategia dei rendimenti reali’ (puntare sui titoli governativi con sfondo verde, ossia con rendimento reale superiore al 2%);

- tuttavia, considerati i livelli attuali molto tirati che denotano una scarsa appetibilità, a meno di sensibili discese dell’inflazione, è lecito attendersi per il prossimo mese un aumento del rendimento lordo complessivo (quindi deprezzamento dei decennali governativi) e del rendimento reale. In altre parole, c’è sempre meno valore sui decennali governativi, ed il rapporto rischio/rendimento assolutamente sfavorevole suggerisce di investire una porzione del proprio portafoglio assai limitata in titoli decennali.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Offerto da Investing.com

Agosto 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow