Da circa due anni il treasury a 10 anni, che oggi prezza a 111,81, si muove all’interno del range 1,07-1,16:

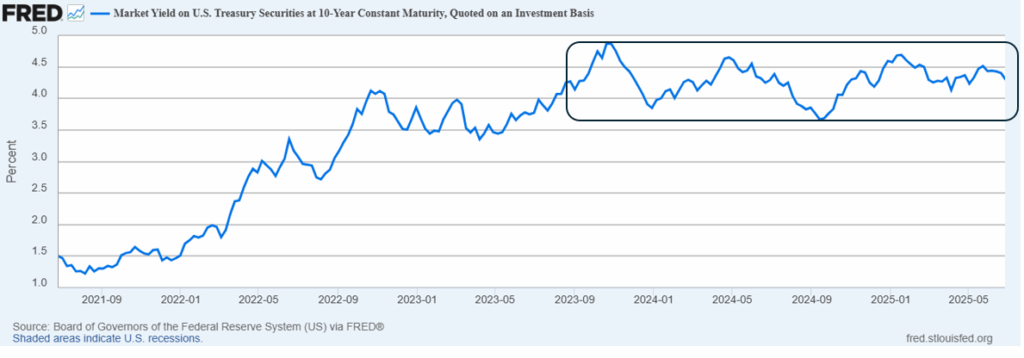

Discorso molto simile per i propri rendimenti lordi, con i quali vige una correlazione inversa, e che da un paio d’anni si muovono all’interno del range 3,7%-4,9%:

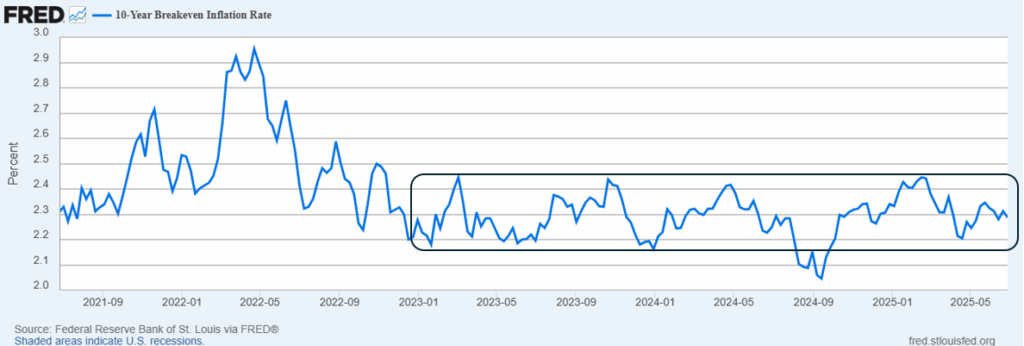

Esaminando l’inflazione attesa nei prossimi 10 anni, emerge l’ennesimo range pluriennale (2,1%-2,5%):

Con la fuoriuscita convinta dalla lateralità evidenziata da questi tre grafici con ogni probabilità avremmo una certa direzionalità.

Azzardando sin d’ora una previsione, nel breve periodo i prezzi del decennale americano (primo grafico) potrebbero salire nella parte alta del range, mentre nel lungo periodo potrebbero rompere verso il basso (a meno di uno scenario deflazionistico, al momento improbabile).

Sviluppi pressoché opposti per il secondo e il terzo grafico (rendimenti treasury e inflazione attesa), che potrebbero servire in ambito previsionale per confermare o anche per anticipare i movimenti del decennale.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- Offerto da Investing.com

Tags

Follow

Follow