Titoli di Stato: aggiornamento

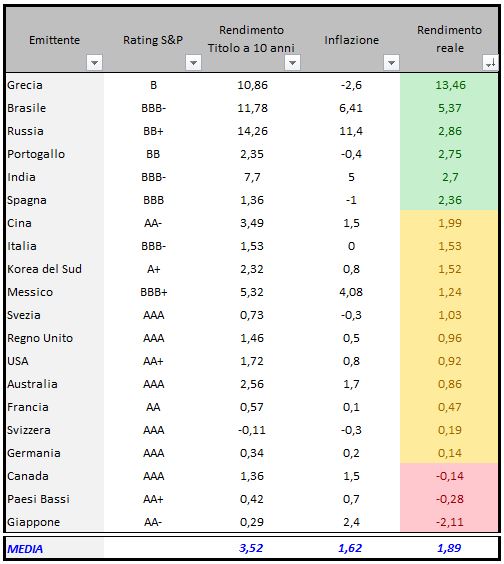

Circa un mese fa, esaminando la situazione dei principali titoli di stato pubblicai, tra l’altro, una tabella che li riportava in ordine decrescente di rendimento reale:

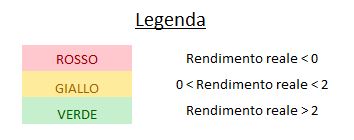

Di seguito la tabella aggiornata in ordine alfabetico:

In questa tabella vi invito a prestare attenzione alla colonna che ospita i dati dei rendimenti lordi (non quelli reali).

Premessa: l’andamento del prezzo di un titolo obbligazionario è inversamente proporzionale al suo rendimento lordo, per cui un calo del rendimento implica un apprezzamento del titolo.

Nonostante il downgrade da parte dell’agenzia di rating S&P, deciso rafforzamento del decennale greco grazie al prolungamento di 4 mesi del programma di aiuti.

Forte rialzo anche per il decennale russo, favorito dalla tregua (armata) sul fronte ucraino.

Da sottolineare anche il deciso calo dei rendimenti portoghesi.

I titoli di questi tre Paesi (Grecia, Russia e Portogallo) erano presente nell’area di convenienza del mese scorso.

Va però precisato con onestà che s’erano evidenziati rischi eccessivi sia per la Russia che la Grecia.

Tra le peggiori performance del mese da segnalare il crollo del decennale brasiliano ed il marcato calo di quello degli USA e del Regno Unito.

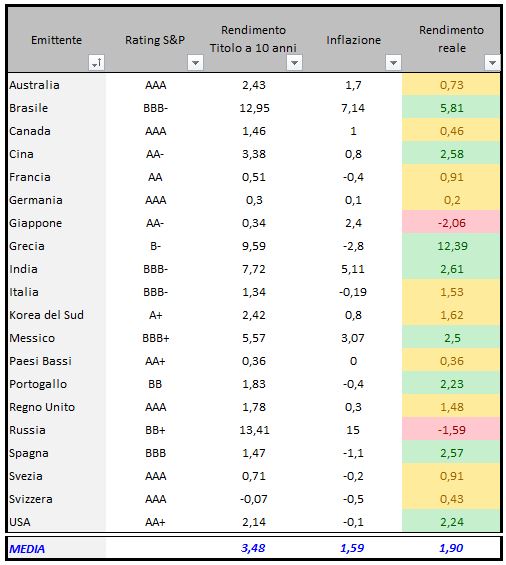

Ora vediamo la tabella aggiornata ed ordinata in funzione dei rendimenti reali:

Rispetto al mese scorso il numero di decennali con un rendimento reale superiore al 2% sale da 6 a 8.

Esce la Russia e fanno il proprio ingresso la Cina, il Messico e gli USA.

Dall’inizio del nostro studio (Febbraio 2014) è la prima volta che gli Stati Uniti sono presenti all’interno dell’area di convenienza.

Alcune considerazioni in merito ai vari titoli presenti nell’area di convenienza:

- in una fase in cui gli investitori sono propensi a rischiare ed in cui è sempre più difficile ricercare il rendimento, è possibile, specie dopo il prolungamento degli aiuti, che qualcuno pensi alla Grecia;

- il Brasile resta un titolo troppo altalenante;

- gli altri decennali presenti nell’area di convenienza (India, Cina, Spagna, Messico, USA e Portogallo) sono attualmente un buon compromesso anche se, a mio avviso sarebbe meglio affermare che rappresentano la scelta meno sconveniente tra i titoli esaminati.

Il BTP può essere preso come esempio della situazione del mercato obbligazionario: un decennale emesso da uno Stato con rating modesto (BBB-) che rende l’1,34% lordo annuo.

Ricordando che lo scopo minimo di un’obbligazione è quello di coprire l’inflazione, chi oggi acquista un decennale italiano ritiene che nei prossimi 10 anni l’inflazione media sarà inferiore di poco superiore all’1%.

Ancor peggio per la Germania, dove il rendimento di un BUND a 10 anni è dello 0,34% !

Com’è possibile?

I motivi sono i seguenti:

- il basso livello dell’inflazione (che in alcuni Paesi è sconfinata in deflazione) ha reso più convenienti (o forse sarebbe meglio affermare meno sconvenienti) i rendimenti offerti dal mercato obbligazionario;

- le politiche monetarie espansive adottate da molte Banche Centrali (tra cui la BCE, che si appresta ad avviare il suo primo QE) hanno sostenuto il mercato;

- la forte propensione al rischio da parte degli investitori li ha portati a raschiare rendimento ovunque, senza dare il giusto peso al fattore rischio.

Tutti i nodi però verranno al pettine nel momento in cui uno o più punti tra questi cambieranno.

Peraltro, si tratta di punti interconnessi.

Ipotizziamo l’aumento dell’inflazione: esso comporta la riduzione del rendimento reale di un titolo e quindi lo rende meno conveniente.

Partendo dal concetto che qualsiasi indicatore tende a tornare presso la propria media storica, desta impressione sapere che la media a 5 anni dell’inflazione degli Stati Uniti è del 2% mentre quella a 10 anni è del 2,3%.

Nel caso in cui anche una sola parte della liquidità immessa nel sistema finanziario dovesse trasferirsi all’economia reale, l’inflazione salirebbe ed il mercato obbligazionario si troverebbe a fare i conti con valutazioni sproporzionate.

L’aumento dell’inflazione, inoltre, spinge una Banca Centrale ad innalzare i propri tassi di interesse.

Uno sviluppo simile porterebbe avversione al rischio.

In buona sostanza, al di là di qualche opportunità isolata e di possibili guadagni raggiungibili principalmente grazie alla componente valutaria, ritengo che complessivamente il rischio del mercato obbligazionario sia scarsamente compensato dai rendimenti.

Comunicazione di servizio: chiedo gentilmente a tutti gli aventi diritto che ancora non l’avessero fatto, di informarmi della ricezione o della mancata ricezione dell’ultimissimo Check Up.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Offerto da Investing.com

Tags

Follow

Follow