Partiamo subito col grafico dello S&P 500:

L’indice americano ha chiuso la seduta a 1.278 punti, registrando un -2,46%.

Il bilancio settimanale è pari ad un -3,02%.

La chiusura della seduta, della settimana e del mese (conclusosi giovedì) sui minimi rendono probabili un nuovo minimo giornaliero, un nuovo minimo settimanale ed un nuovo minimo mensile.

Poichè i minimi non possono coincidere il nuovo minimo giornaliero dovrà esser segnato nella seduta di lunedì, il nuovo minimo settimanale in una delle 4 sedute successive, il nuovo minimo mensile in una delle successive settimane del mese di giugno.

Ultime sedute:

La scorsa settimana non fu casuale il fatto che ripresi in mano il siderografo di Bradley, dicendo:

“A mio avviso, ciò che al momento (Ndr: una settimana fa) la stragrande maggioranza delle persone s’attende per quel periodo (ricordiamo che il 17 giugno ci saranno le elezioni greche) è un crollo dei mercati azionari (quindi anche dello S&P 500, che ricordiamo essere il sottostante del siderografo di Bradley).

Se tale convinzione dovesse permanere tra due settimane, allora, il cosiddetto ‘inatteso’ sarebbe un bel rialzo dello S&P 500 (e presumibilmente anche degli altri listini) fino a fine luglio.”.

Bene, dopo una settimana ritengo di poter affermare senza timore di smentita che, considerato il panico, sia ancor maggiore il numero di investitori che s’attenda per quel periodo un crollo dei mercati azionari.

Aggiungendo a ciò le precedenti considerazioni sui probabili nuovi minimi (giornaliero, settimanale e mensile), si rafforza ulteriormente l’idea che il sentiment negativo del mercato dovrebbe persino rafforzarsi nei giorni che ci separano dal periodo dell’inatteso, portandoci in pieno panico.

Tutto ciò vuol dire che, con ogni probabilità, si arriverà all’appuntamento con la convinzione che non vi sia un fondo a questo ribasso, ed essendo il periodo dell’inatteso un periodo in cui spesso si verifica ciò che è imprevisto, quale scenario più imprevisto di una corposa ed insperata (per i più) salita.

Si sta scontando uno scenario tale, che nel caso di notizie positive (mancata uscita della Grecia, interventi da parte delle autorità, ecc.), il mercato potrebbe invertirsi violentemente al rialzo.

E’ inoltre bene sottolineare che le date indicate dal siderografo devono esser considerate con un margine di approssimazione che va da 4 a 10 giorni (personalmente non andrei oltre i 4).

Finora non si sono indicati dei potenziali obiettivi del ribasso, ma ciò è comprensibile perchè in presenza di panico la maggior parte degli investitori vende, incurante della presenza o meno di un supporto.

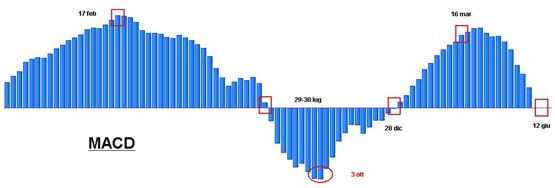

Ad ogni modo, qualche indicazione in tal senso ce la può fornire ancora una volta il siderografo: s’è già detto in passato che in presenza di una data importante (il 12 giugno lo è), solitamente (non sempre) succede qualcosa di rilevante al MACD settimanale.

Per ‘qualcosa di rilevante’ si intende l’inversione del MACD o il raggiungimento della linea dello zero da parte dello stesso.

Il MACD è un ottimo indicatore di tendenza e quando inverte, solitamente, succede qualcosa di importante sui prezzi del sottostante (si inverte la tendenza, si avvia una correzione o semplicemente si arresta il movimento in essere).

Andiamo allora ad osservare la situazione del MACD settimanale dello S&P 500:

Osservando il grafico e nello specifico l’andamento del MACD dall’anno scorso ad oggi, nell’occasione delle date di gran rilievo indicate dal siderografo, si può affermare che:

-

nella settimana del 17 febbraio il MACD ha segnato un massimo per poi svoltare verso il basso;

-

nella settimana del 29-30 luglio si è ritrovato a contatto con la linea dello zero;

-

nella settimana del 28 dicembre ancora una volta è venuto a contatto con la linea dello zero;

Certo, l’ultima data (16 marzo) non è stata poi così precisa nell’indicarci l’inversione del MACD (avvenuta comunque poche settimana dopo, ad inizio aprile), ma gli avvenimenti poco fa evidenziati denotano una notevole affidabilità del siderografo.

Il 12 giugno, ripeto, è data di gran rilievo ed è plausibile ritenere che nei pressi di quel giorno il MACD si potrà trovare a contatto della linea dello zero (il che conferma l’ipotesi ribassista per i prossimi giorni).

E’ bene chiarire che il siderografo non ci suggerisce in alcun modo se, all’eventuale raggiungimento della linea dello zero, lo S&P romperà tale linea o ne sarà respinto; per quanto ovvio, la tenuta della linea dello zero sarà da considerarsi un evento positivo, mentre la perforazione della stessa un accadimento negativo.

Comunque, a dirci qualcosa in merito, come abbiamo ampiamente visto in precedenza, è il periodo dell’Inatteso; se si uniscono tutti i punti finora messi sul tavolo uno scenario lecito è il seguente:

nuovo minimo giornaliero nella seduta di lunedì, nuovo minimo settimanale in una delle 4 sedute successive, nuovo minimo mensile nella settimana che ha inizio l’11 giugno, settimana nella quale il MACD settimanale dello S&P si troverà a contatto con la linea della zero e, in piena fase di panico, quando i più s’attenderanno un mercato senza fondo, il mercato invertirà vistosamente al rialzo.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Offerto da Investing.com

Tags

Follow

Follow