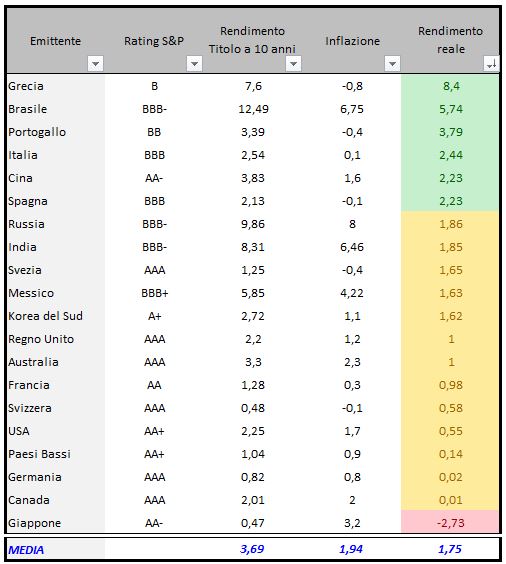

Circa un mese fa (31 Ottobre), esaminando la situazione dei principali titoli di stato pubblicai, tra l’altro, una tabella che li riportava in ordine decrescente di rendimento reale:

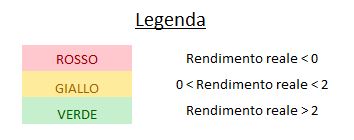

Di seguito la tabella aggiornata in ordine alfabetico:

In questa tabella vi invito a prestare attenzione alla colonna centrale che ospita i dati dei rendimenti lordi (non quelli reali).

Premessa: l’andamento del prezzo di un titolo obbligazionario è inversamente proporzionale al suo rendimento lordo, per cui un calo del rendimento implica un apprezzamento del titolo.

Risultati complessivamente invariati ma con performance nettamente diverse tra i singoli titoli.

Tra i 6 titoli consigliati un mese fa dalla ‘Strategia dei rendimenti reali’, sono presenti i 4 più performanti (Brasile, Portogallo, Italia e Cina), il decennale spagnolo che ha reso molto bene, ed il governativo greco che invece riporta una perdita alquanto pesante.

Pertanto, la strategia nell’ultimo mese è risultata complessivamente molto profittevole.

Tra i titoli non suggeriti dalla strategia si segnala la pessima performance della Russia.

Ben 3 i decennali (Giappone, Canada e Paesi Bassi) che presentano un rendimento reale addirittura negativo.

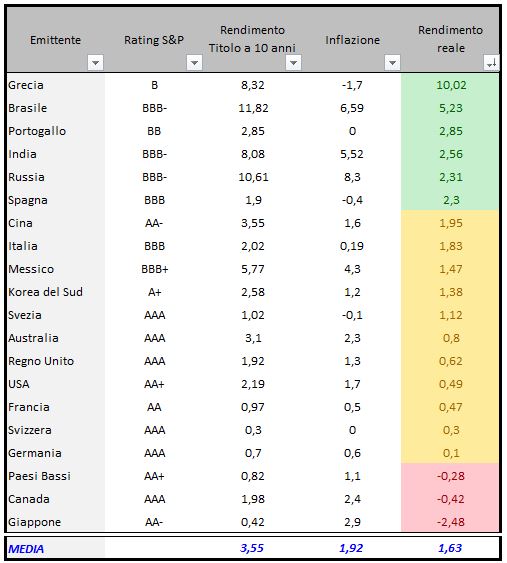

Ora vediamo la tabella aggiornata ordinata in funzione dei rendimenti reali:

Tra i titoli consigliati dalla strategia restano il decennale della Grecia, del Brasile, del Portogallo e della Spagna.

Escono Italia e Cina ed entrano India e Russia.

Si ricorda che l’unico criterio considerato da tale strategia è quello dei rendimenti reali.

Per cui all’algoritmo sfuggono considerazioni legate ad un particolare periodo vissuto da uno Stato, alla valuta, ad un possibile intervento della Banca Centrale, al rischio emittente (rating).

Se dovessi esprime una considerazione che va al di là del criterio col quale ho creato tale strategia, potrei per esempio affermare che, nel caso di QE Europeo, vedrei ulteriori margini anche per il nostro BTP, seppur attualmente non contraddistinto dallo sfondo verde.

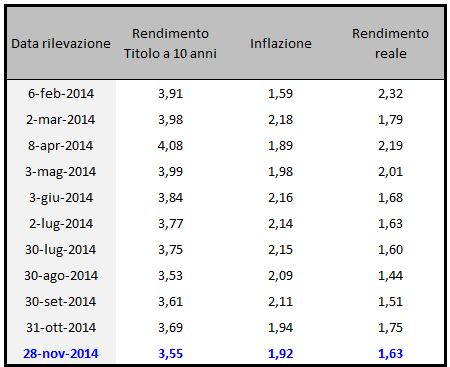

Nella seguente tabella si propone il riepilogo dei valori medi alle varie rilevazioni calcolate negli ultimi mesi:

Nell’ultimo mese il rendimento reale medio dei titoli esaminati è sceso (1,63) e descrive una notevole carenza di valore (ricordo che in linea generale la media dovrebbe essere circa del 2%).

Alcune considerazioni:

- fino a che permarrà un conteso di scarsa avversione al rischio, a mio avviso avrà un senso seguire la ‘Strategia dei rendimenti reali’;

- l’assenza di reali pressioni inflattive sta contribuendo a ritardare lo scoppio della bolla presente nel mercato obbligazionario;

- tuttavia, rendimenti reali tutt’altro che appetibili consigliano una duration alquanto prudente (che si ottiene principalmente con scadenze vicine e cedole alte);

- la sconvenienza del mercato obbligazionario favorisce l’asset azionario.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- Offerto da Investing.com

Tags

Follow

Follow