Partiamo subito col grafico dello S&P 500:

L’indice americano ha chiuso la seduta a 1.560 punti, registrando un -0,16%.

Il bilancio settimanale è pari ad un +0,61%.

La scorsa settimana, si concludeva l’analisi così:

“Riassumendo quanto finora scritto:

-

i trend rialzisti e la chiusura giornaliera e settimanale sui massimi giustificano un ulteriore breve allungo;

- il forte ipercomprato segnalato dal Detrended, il fatto che siamo in marzo (mese particolare) ed il raggiungimento dell’area di resistenza presso cui sono stati segnati i precedenti massimi di rilievo del 2000 e del 2007, mi portano a credere che presto potrebbero intensificarsi le pressioni dei venditori;

- in caso di correzione, da monitorare lo sviluppo di alcune situazione critiche e del quadro tecnico.”.

I diversi punti sono chiaramente in ordine temporale.

Per il momento gli sviluppi sono quelli indicati la scorsa settimana ed attualmente stiamo assistendo alla prima fase che si sta effettivamente manifestando come previsto.

A tal proposito, si precisava:

“Innanzitutto va detto che la chiusura giornaliera e settimanale sui massimi rendono probabili un nuovo massimo giornaliero (nella seduta di lunedì) ed un nuovo massimo settimanale (in una delle successive quattro sedute).”.

Così è stato: nuovo massimo giornaliero nella seduta di lunedì e nuovo ulteriore allungo segnato successivamente.

Ora, però, va cercato di capire cosa fare anche perchè la prima fase potrebbe concludersi (sempre che non lo sia già) e lasciar il posto alla successiva che prevede l’intensificazione delle pressioni dei venditori.

Analisi trend:

Tutti e tre i trend sono positivi e sono peraltro disposti nella sequenza ideale per un’impostazione rialzista (media mobile più brevi superiori a quelle più lunghe).

Questo, unitamente alla sequenza di minimi crescenti formatasi da metà novembre 2012 in poi (vedi retta blu del primo grafico) rendono, al momento, alquanto solido il quadro generale.

Sia chiaro: magari nelle prossime sedute comparirà una figura ribassista che ci indicherà l’inversione, ma, ad ora, tale figura manca.

Anticipare la comparsa di figure che a loro volta anticipano una correzione è esercizio assai pericoloso.

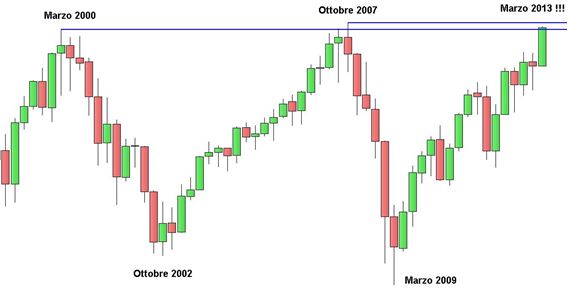

Tuttavia, siamo pur sempre, come ricordato la scorsa settimana, nel bel mezzo di un’importantissima area di resistenza ed in un mese (marzo) che insieme ad ottobre è stato quello in cui si sono verificate le 4 inversioni più rilevanti degli ultimi 15 anni:

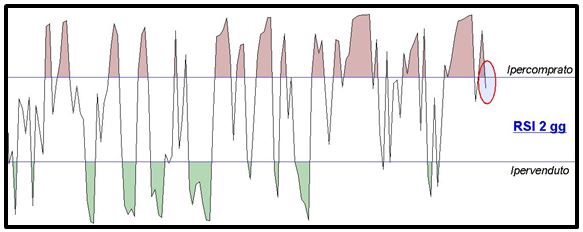

Infine, diamo un occhio all’RSI a 2 giorni per verificare la presenza o meno di eccessi di brevissimo:

Come si può osservare l’RSI a 2 giorni dello S&P 500, dopo essersi portato in area di ipercomprato, ha invertito rotta incrociando verso il basso proprio la linea dei 70 che ricordo, per i meno esperti, delimitare l’area di ipercomprato.

Esiste una strategia che suggerisce la vendita proprio al verificarsi di questo incrocio.

Tuttavia, stiamo pur sempre parlando di oscillazioni che, sempre che si concretizzino, potrebbero esaurirsi nel breve volgere di una o due sedute.

Ora, dopo aver messo sul tavolo tutti gli elementi a mio avviso in grado di aiutarci a far chiarezza, è bene fare il punto della situazione.

Da una parte è bene rilevare:

-

l’assenza di figure di inversioni al ribasso;

- tutti e tre i trend impostati al rialzo;

- la sequenza minimi crescenti.

Dall’altra:

- lo S&P è in piena area di resistenza;

- siamo in un mese (marzo) che insieme ad ottobre è stato quello in cui si sono verificate le 4 inversioni più rilevanti degli ultimi 15 anni;

- il segnale di vendita generato dall’analisi dell’RSI a 2 gg.

Gli ultimi tre punti disegnano un quadro che potrebbe anche rappresentare il principio di una correzione rilevante ma al momento abbiamo ancora troppo poco per definire probabile tale ipotesi.

Molto meglio attendere nuove conferme.

In una scenario tecnico simile a mio avviso è finanziariamente corretto alleggerire eventuali posizioni long in portafoglio mentre aprirne di short implica un rischio che va corso solo dagli investitori con un profilo aggressivo….per gli altri, ripeto, meglio attendere conferme.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow