Ad inizio febbraio il Ministro dell’Economia giapponese Akira Amari ha annunciato una politica ancor più espansiva di quella che era in corso, col fine di stimolare l’economia.

Amari ha accompagnato l’annuncio fissando stranamente un obiettivo anche per il Nikkey: raggiungere 13.000 punti entro Marzo.

Si trattava di un target ambizioso, se si considera che raggiungerlo significava un rialzo di oltre 14% (al tempo delle dichiarazioni il Nikkey valeva 11.357 punti) in poco più di un mese.

Dal punto di vista prettamente economico c’era e c’è la decisa volontà di combattere la deflazione e portare l’inflazione al 2% entro 2 anni.

E’ curioso come la BCE autolimita l’uso delle proprie armi avendo il terrore dell’inflazione, mentre le altre Banche Centrali si preoccupino più della crescita e di allontanare il rischio deflazione (la BOJ addirittura cerca di creare inflazione).

Per raggiungere tali obiettivi la Banca Centrale del Giappone (BOJ) ha intensificato quella che lei stessa ha definito la “quantitative and qualitative easing”.

Si sta parlando di 645-755 MLD di dollari l’anno, quindi 54-63 MLD al mese (negli Stati Uniti ne emettono 85 al mese).

Si tratta di un importo considerevole che oltre ad includere l’acquisto di obbligazioni governative, comprende anche quello di azioni.

Ciò, inevitabilmente, ha sostenuto e sostiene tuttora i listini azionari giapponesi:

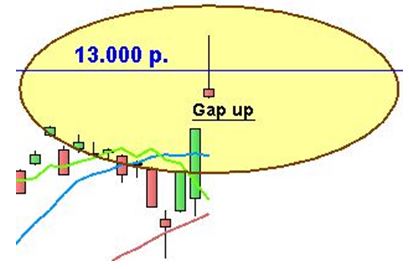

Dal grafico si evince come il rialzo del Nikkey si fosse avviato ben prima dell’annuncio del Ministro dell’Economia Amari.

La salita, infatti, è partita a novembre 2012, quando l’indice giapponese valeva poco più di 8.600 punti.

Ora, però, è possibile notare come i 13.000 punti, ossia il target indicato da Amari, sia stato superato venerdì in intraday per poi indietreggiare vistosamente.

Ultime sedute:

Osservate l’ultimissima candela: corpo piccolo, ombra superiore molto pronunciata ed ombra inferiore nulla o quasi.

Sono tutte caratteristiche tipiche di una Shooting star (dall’inglese ‘stella cadente’), figura di inversione ribassista.

Pur essendo correttamente posizionata (è preceduta da un chiarissimo trend rialzista – vedi grafico nr. 1), necessità di conferme dalla seduta successiva.

Sempre dal grafico possiamo notare come il balzo di venerdì abbia originato la formazione di un Gap up che, essendosi creato dopo una fase di buona continuità rialzista, anziché indicare forza suggerisce estrema cautela.

Riassumendo, ora abbiamo:

- raggiungimento target fissato da Amari (quindi resistenza);

- comparsa shooting star, figura di inversione ribassista;

- creazione di un preoccupante Gap Up.

Il tutto dopo un rialzo di oltre il 50%.

Sia chiaro, non si sta dicendo che il rialzo sia terminato definitivamente, ma che nel caso di conferme ribassiste, vista l’entità del rialzo, anche una semplice correzione potrebbe rivelarsi alquanto profonda; per esempio, raggiungere anche solo il ritracciamento di Fibonacci del 38,2% significherebbe scendere in area 11.466 punti (-10,5% dai valori attuali).

E’ bene ricordare che la borsa giapponese è la seconda dopo quella degli Stati Uniti, per cui un suo eventuale calo così profondo inciderebbe sull’andamento degli altri listini.

Ad ogni modo, sarà bene attendere la conferma o la smentita della shooting star.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow