Poiché sullo S&P 500 s’ha ben poco da aggiungere rispetto alla settimana scorsa, ritengo decisamente più utile spendere due parole per Fiat, indiscussa regina settimanale del nostro indice con un +15,85%.

Fiat è stata protagonista dell’accordo di acquisto di Chrysler.

Il motivo principale del gran balzo, a mio avviso, sta nel prezzo di acquisto a 3,65 MLD di dollari (di cui 800 già pagati ad inizio alleanza), inferiore ai 4,2 ipotizzati dalle banche e ai 5 chiesti dalla controparte Veba (fondo sanitario del sindacato americano Uaw).

In buona sostanza Fiat spende circa un decimo di quanto i tedeschi Daimler spesero (36 MLD) nel 1998 per acquistare Chrysler; se da una parte è bene evidenziare la notevole differenza di importi tra le due operazioni, dall’altra va anche sottolineato che in questi 15 anni il mercato automobilistico non è più lo stesso.

Ad ogni buon conto, positivo il fatto si sia pagato meno di quanto previsto.

Ora, però, passiamo al quadro squisitamente tecnico:

Il rialzo ha originato un ampissimo Gap Up, la cui eventuale chiusura richiede un calo almeno fino a 5,96 (quasi -12% dagli attuali 6,76).

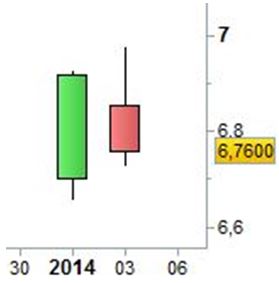

Ora avviciniamo lo sguardo alle ultime due candele evidenziate dalla cornice:

Trattasi di una Harami Bearish (una lunga candela verde seguita da una candela rossa il cui corpo è completamente compreso in quello precedente), figura di inversione ribassista.

Identificata una figura è utile verificarne l’attendibilità.

In tal senso si procede innanzitutto esaminandone il posizionamento, con la consapevolezza che una figura di inversione ribassista necessita ovviamente di un trend rialzista da invertire.

Nel caso specifico, come possiamo osservare dal primo grafico, la condizione è pienamente soddisfatta poiché l’Harami Bearish è preceduta dal chiaro movimento ascendente delle ultime settimane.

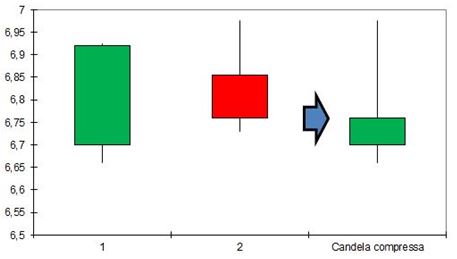

A questo punto passiamo alla compressione delle due candele:

La candela ridotta ha quasi tutte le caratteristiche di una Shooting Star (l’ombra inferiore è leggermente troppo pronunciata), anch’essa figura di inversione ribassista.

E’ così confermato il segnale negativo originario dell’Harami.

A tutto ciò s’aggiunge la presenza di un fortissimo ipercomprato di Fiat (vedi grafico nr. 1).

Seppur l’Harami è una figura che richiede sempre una conferma dalla seduta successiva, l’ottimo posizionamento, il segnale ribassista confermato dalla compressione e la presenza di un elevatissimo ipercomprato sono tutti elementi che già ora la rendono piuttosto attendibile.

I punti critici non sono terminati.

Grafico di lungo periodo su base mensile:

Dal grafico è possibile notare come il titolo, grazie al recente rialzo, sia giunto a contatto della trendline di massimi decrescenti di lungo termine avviatasi nel lontano luglio 2007.

Per i motivi precedentemente illustrati, Fiat non arriva certo all’appuntamento con tale trendline nelle migliori condizioni.

Ricapitolando, quindi, abbiamo:

-

fortissimo eccesso di ipercomprato;

- gap up;

- Harami Bearish;

- prezzi a contatto con la trendline di massimi decrescenti.

La borsa è affascinante proprio perché non offre alcuna certezza e spesso capita ciò che si ritiene improbabile, ma sono davvero numerosi gli elementi che suggeriscono un calo per Fiat.

Per di più, un’eventuale operazione short su questi livelli darebbe la possibilità di impostare uno stop loss appena sopra la trendline superiore, quindi poco oneroso.

D’altro lato i potenziali margini di guadagno sono notevoli, e quindi il rapporto risk/reward è notevolmente favorevole all’investitore.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

Follow

Follow