In più occasioni l’anno scorso s’era affermato come il mercato obbligazionario fosse in bolla, bolla che ha iniziato a sgonfiarsi nel maggio del 2013.

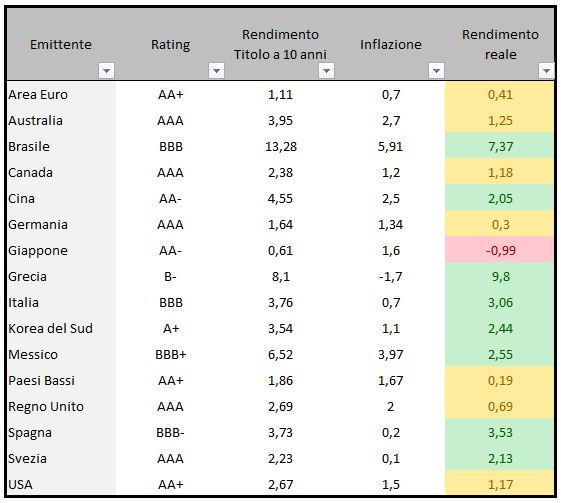

Andiamo ad osservare la situazione attuale attraverso i dati relativi a 16 emittenti governativi, disposti in ordine alfabetico:

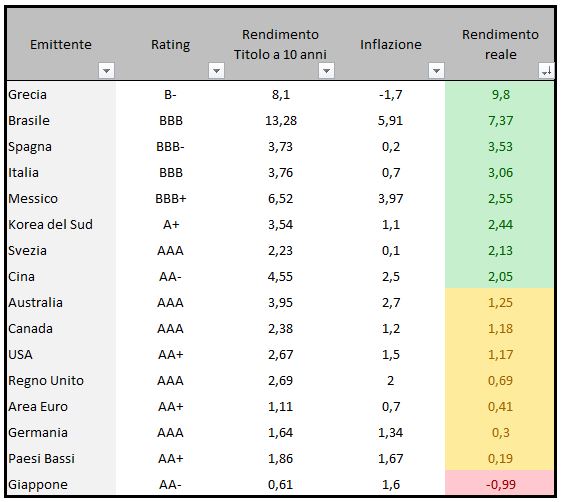

Di seguito la tabella in ordine decrescente di rendimento reale:

In condizioni di normalità un titolo di Stato presenta un rendimento pari al 2% oltre l’inflazione.

Ciò premesso, dalla tabella è possibile notare come la situazione è indubbiamente migliorata rispetto ad un anno fa.

Infatti, in un solo caso (Giappone) dei 16 considerati siamo in presenza di rendimenti reali negativi.

In 7, invece, il rendimento reale supera l’inflazione ma comunque in misura inferiore al 2%.

Nei restanti 8 (quindi la metà) abbiamo rendimenti reali superiori all’inflazione di oltre il 2%.

In buona sostanza, in base a quanto spiegato precedentemente, in situazioni di normalità tali rendimenti sono da considerarsi attraenti.

Tuttavia, una lettura più approfondita modifica il giudizio.

Il rendimento del decennale greco è giustificato da un rating che rientra nella categoria junk bond (obbligazioni spazzatura) e quello brasiliano è condizionato dalle difficoltà che stanno vivendo alcuni Paesi emergenti.

Proseguendo l’analisi, Spagna, Italia e Messico presentano un rendimento che, nonostante un rating a pochi passi dalla categoria Speculative, va considerato appetibile in un contesto privo di tensioni; il problema per la Spagna e l’Italia è che, in quanto membri deboli dell’Area Euro, il pericolo di nuove turbolenze non è certo da escludere, in particolar modo se si guarda alla seconda parte dell’anno.

La Cina presenta un rendimento corretto nel momento in cui si escludono violente accelerazioni del rallentamento economico che il Paese sta attraversando.

La Korea del Sud e la Svezia presentano un buon rendimento se lo si rapporta all’inflazione.

In buona sostanza, l’appetibilità del mercato obbligazionario governativo preso nel suo complesso, seppur in deciso miglioramento rispetto ad un anno fa, resta ancora contenuta.

Solo nel momento in cui anche Paesi con rating elevati come gli Stati Uniti, il Regno Unito, la Germania, presenteranno rendimenti reali chiaramente superiori del 2% rispetto all’inflazione, l’asset obbligazionario governativo tornerà ad essere un asset molto interessante.

Prima di allora sarà determinante lo stock picking, ossia la selezione dei singoli titoli da acquistare.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow