Lo S&P 500 ha chiuso la seduta a 1.838 punti, registrando un +0,48%.

Il bilancio settimanale è pari ad un +2,32%.

La scorsa settimana si scriveva:

“Le chiusure di seduta e di settimana sui massimi rendono probabile un nuovo massimo giornaliero (nella seduta di lunedì) ed un nuovo massimo settimanale (in una delle successive 4 sedute).”.

Sempre la scorsa settimana, in merito ai ritracciamenti di Fibonacci:

“I primi due livelli sono stati superati senza alcuna difficoltà, per cui va prestata attenzione al terzo, a 1.807 punti.”.

Dal grafico si può notare come lo S&P 500 abbia effettivamente segnato un nuovo massimo giornaliero ed un nuovo massimo settimanale, ed allo stesso tempo come abbia superato agilmente il ritracciamento del 61,8% di Fibonacci posto a 1.807 punti.

In linea generale, rotto il ritracciamento del 61,8% il mercato si pone come successivo obiettivo (non per forza l’ultimo) il raggiungimento del 100%; si sta quindi parlando di un ritracciamento completo che nel caso specifico significherebbe arrivare a contatto col massimo assoluto a 1.850.

Si tratterebbe di un allungo di poco più di mezzo punto percentuale dai valori attuali, e se si pensa alla chiusura settimanale nei pressi dei massimi, appare impresa assai probabile.

Il problema, tuttavia, è capire le reali possibilità dello S&P 500 di superare quei 1.850 punti.

Innanzitutto va evidenziata già a questo punto una notevole presenza di ipercomprato (vedi grafico nr. 1) ; non che questo da solo escluda la possibilità di oltrepassare con convinzione i 1.850 punti, ma perlomeno va detto che ci si arriva col fiato corto.

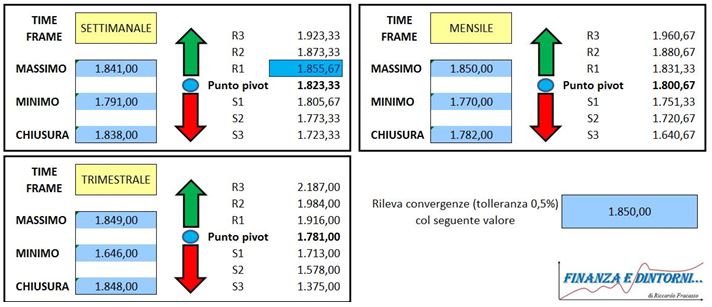

Ieri, esaminando il Ftse Mib, ho introdotto alcune funzioni di un software che ho programmato per lo studio dei punti pivot.

In particolare, se n’era fatto uso per la ricerca di resistenza o supporti entro il 3% dal valore attuale dell’indice.

Oggi, invece, se ne sfrutterà un’altra funzione che è quella che consente di, una volta inserito un valore, rilevare eventuali convergenze con qualche punto pivot.

Un esempio concreto proprio sullo S&P 500 può facilitarne la comprensione:

Inseriamo nella casella in basso a destra della tabella il massimo (1.850) per verificare l’eventuale presenza su base settimanale, mensile e trimestrale di punti pivot coincidenti.

Ho settato il programma con una tolleranza in più o in meno dello 0,5% rispetto al valore esaminato.

Pivot con valori che discostano da tali paletti non sono considerati convergenti.

Ciò premesso, notiamo dal grafico che il programma evidenzia con uno sfondo blu una convergenza nel riquadro con time frame settimanale con la R1.

In buona sostanza, proprio per la prossima settimana l’importanza di tale area è rimarcata da un punto Pivot.

Ora valutiamo la forza relativa dello S&P 500 rispetto all’oro, al T-Bond, al nostro Ftse Mib ed all’Eurostoxx attraverso gli spread:

In più occasioni s’è detto che l’effettiva forza di un mercato non si valuta dalla misura in cui lo stesso sale o scende, ma dalla maggiore o minore forza relativa che esso dimostra rispetto agli altri asset, omogenei e disomogenei.

Un grafico dello spread in salita rappresenta una maggiore forza relativa dello S&P 500 rispetto all’asset preso a confronto, e viceversa.

Dai grafici a 6 mesi emerge una inattesa quanto marcata debolezza dello S&P 500 rispetto agli altri asset, aspetto non certo positivo.

Ricapitolando quanto finora scritto:

- lo S&P 500 ha come prossimo obiettivo il raggiungimento di area 1.850 punti …

- … ipotesi probabile se si considera la chiusura settimanale sui massimi;

- tale area è rafforzata da un punto pivot su base settimanale;

- ci si arriva con una presenza di forte ipercomprato e…

- … in una situazione di minor forza relativa rispetto ad altri asset.

Questo è lo scenario.

Un’eventuale mancata rottura convinta di area 1.850 andrebbe letta come un presupposto per un calo mentre un eventuale superamento deciso rappresenterebbe ovviamente una dimostrazione di forza.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow