Uno dei titoli più interessanti del Ftse Mib, forse anche il più interessante, è Banca MPS.

Premetto che tutti i grafici che saranno esposti sono aggiornati alla chiusura di venerdì.

Di seguito il confronto tra il Ftse Italia Banca (linea blu) ed MPS:

Dal grafico a due anni possiamo notare il notevole divario tra la performance del Settore bancario italiano (+92%) e quella di MPS(-6%).

Mentre il settore bancario ha rialzato la testa dopo le ormai famose dichiarazioni rassicuranti di Draghi del Luglio 2012 (““Siamo pronti a tutto per salvare l’euro. E’ impensabile immaginare la possibilità che un Paese possa uscire dall’eurozona”.), MPS ha lateralizzato.

Ovviamente tale andamento è motivato dalle note vicende che hanno coinvolto la Banca senese.

Ridotto (se non azzerato) il rischio fallimento con l’emissione del Monti Bond è rimasto però vivo il pericolo ‘nazionalizzazione’.

Parlando di ‘pericolo’ si fa riferimento alle azioni ed alle obbligazioni subordinate il cui valore, in caso di nazionalizzazione, solitamente si azzera.

Questo pericolo è il motivo principale ad aver impedito ad MPS di partecipare al consistente recupero del settore bancario italiano.

E’ ovvio che, nel momento in cui viene meno il motivo per cui un titolo è rimasto indietro rispetto agli altri, il mercato si riaccorge di esso, generando movimenti piuttosto veloci e consistenti.

Il pericolo della nazionalizzazione è legato alla capacità o meno di MPS di onorare i Monti Bond attraverso la liquidità (in caso contrario il pagamento avverrebbe attraverso i titoli stesso, il che significherebbe nazionalizzazione).

La capacità di MPS di onorare i Monti Bond è fortemente legata all’esito dell’aumento di capitale che MPS ha in programma di fare entro la fine del 2014.

Negli ultimi mesi, nonostante le divergenze sulla tempistica tra la Fondazione e l’amministrazione (Profumo, Viola, ecc.), le probabilità che l’aumento di capitale possa aver successo sono aumentate notevolmente.

Il tutto si è tradotto in un forte rialzo:

In tre mesi e mezzo MPS ha guadagnato quasi il 93%.

Nulla di che, se si pensa al differenziale di performance degli ultimi due anni col settore bancario precedentemente illustrato.

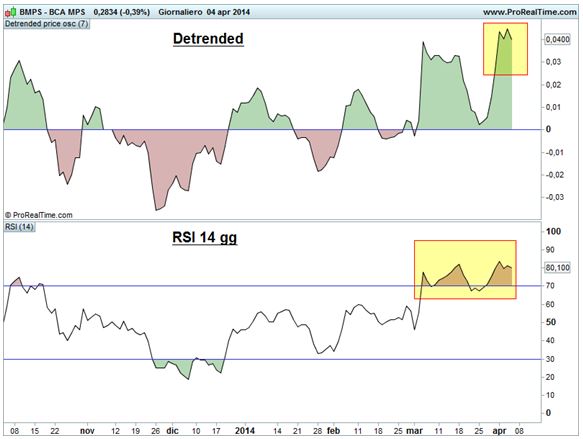

Ora esaminiamo la situazione dell’ipercomprato su base giornaliera:

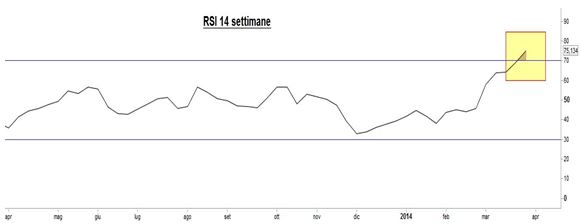

Di seguito invece l’RSI a 14 settimane:

Dalla lettura degli indicatori proposti emerge una situazione di notevole ipercomprato.

Tuttavia, va ribadito che la presenza di ipercomprato, se non accompagnata da segnali ribassisti concreti, non rappresenta un segnale concreto di inversione, ma un campanello di allarme.

In situazioni simili è finanziariamente corretto:

- nel caso della formazione di figure ribassiste liquidare;

- aprire posizioni long solo nel caso di ampie correzioni;

- sfruttare eventuali strappi rialzisti per alleggerire le proprie posizioni rialziste.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

Follow

Follow