Mercati azionari: riassumiamo

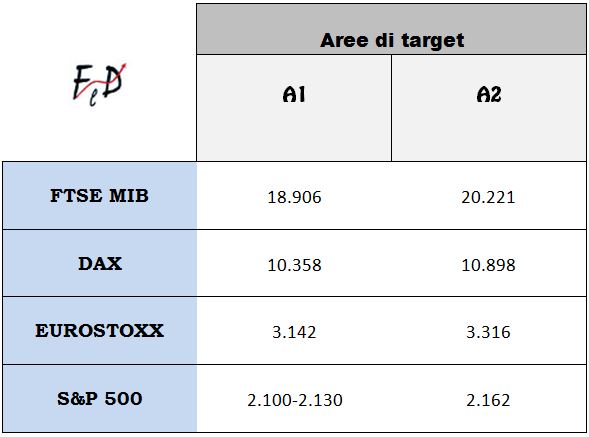

Ricapitoliamo con una semplice tabella le aree di target pubblicate nel fine settimana:

L’indice più attardato è il nostro che, di riflesso, presenta pure le maggiori potenzialità rialziste (indispensabile l’apporto del settore bancario).

Tuttavia, è bene evidenziare che tutte le aree A1 possono considerarsi raggiunte e che nulla impone agli indici di avanzare fino alle successive.

A questo punto, sintetizziamo i principali elementi grafici di allerta:

- LISTINI EUROPEI – trend primario ribassista;

- S&P 500 – trend primario laterale potenzialmente distributivo;

- S&P 500 – analogie con le precedenti fasi che hanno anticipato i due crolli avvenuti nell’ultimo ventennio: lateralità prolungata anticipata/accompagnata da una sequenza di massimi decrescenti dell’RSI mensile avviatosi da un’area di ipercomprato;

- FTSE MIB – analogia con i precedenti crolli: fuoriuscita dei valori dell’RSI dal canale rialzista (in essere dal 2009).

Si aggiunga, inoltre, come tra una settimana entreremo in una stagionalità statisticamente sfavorevole per i mercati sviluppati.

Ora, mettiamo in fila le varie bombe inesplose e quelle pronte a riesplodere:

- Settore bancario europeo: problema bilanci con i ‘crediti in sofferenza’ (che in primis riguarda l’Italia) ed i derivati (con protagonista principale la Germania);

- Grecia: nelle ultime settimane s’è riaccesa la discussione in merito al bail-out greco con l’FMI che spinge per una ristrutturazione del debito non voluta dalle istituzioni europee;

- Margin debt: in contrazione da 3 mesi e tuttora presso livelli superiori persino a quelli che hanno anticipato il crollo avviatosi nel 2007;

- Debolezza economica: in un contesto in cui le Banche Centrali hanno raschiato il barile, i dati economici assumono grande rilevanza e le dichiarazioni e le decisioni della Yellen (e non solo) non fanno certo ben sperare.

Non si sta affermando che ogni minaccia si debba necessariamente concretizzare (anche se col tempo i nodi vengono sempre al pettine), ma si vuol descrivere un contesto in cui risulta improbabile un rialzo ampio e duraturo.

Non mi sfuggono gli elementi positivi (la carenza di alternative e la curva dei rendimenti positiva) che differenziano la situazione attuale da quella che ha anticipato/accompagnato le precedenti grandi inversioni ribassiste ma, considerato il quadro generale pocanzi descritto ritengo saggio un comportamento prudente che tenga in considerazione la possibilità che le mani forti, prima di posizionarsi al rialzo, decidano di fare pulizia e creare valore sui mercati azionari (già presente in molti listini, ma non in quello di borse importanti come quella americana e quella tedesca) per ampliare i margini di profitto.

Riccardo Fracasso

14 Responses to Mercati azionari: riassumiamo

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow

Salve Riccardo. Grazie per le analisi che sono motivo di riflessione. È possibile che presto vedremo un ribasso sui mercati azionari accompagnato da una nuova ondata ribassista sul petrolio salito in questi ultimi giorni unicamente per speculazione?

Ciao Emiliano,

sui mercati azionari l’ipotesi da te avanzata è la A1, che è tra le due che ritengo principali, per cui si, è possibile.

Per quanto riguarda il petrolio, ha raggiunto quello che potremmo definire il suo target A1 rafforzato, peraltro, dalla convergenza con i massimi di Marzo; tuttavia, non escluderei una prosecuzione al target A2 (area 49,58), favorita dalla statistica e dall’assenza di ipercomprato.

Io, comunque, non parlerei di rialzo spinto dalla speculazione…sarei più propenso ad un’inversione rialzista di lungo termine avvalorata dall’evidentissimo selling climax trimestrale avvenuto nel primo trimestre del 2016 (il che non esclude correzioni temporanee ma rende improbabili nuovi minimi).

Saluti.

Riccardo

Seguo da poco tempo e con vivo interesse il Suo blog, che mi piace perchè argomenta in modo credibile le ragioni di una necessaria prudenza,a fronte di squilibri finanziari e macroeconomi importanti e tuttora irrisolti.

Mi incuriosisce l’osservazione finale di questo post sulla possibile intenzione della mani forti di “ripulire” il mercato prima di riprendere posizioni rialziste e mi interrogo sugli indicatori di analisi tecnica o di altro tipo da monitorare (uno è il margin debt da Lei citato, un altro potrebbe esseere l’andamento dei volumi rispetto ai movimenti di mercato) per tentare di cogliere la conclusione della fase laterale e l’inizio di quella ribassista, necessaria a ricreare valore.

Nessuno ha la “sfera di cristallo” ovviamente, ma sarebbe interesante che il tema venisse trattato ulteriormente in Suoi prossimi articoli.

Complimenti per il Suo lavoro e molti cordiali saluti.

Salve Roberto e grazie per i complimenti.

Augurandomi non sia considerata letta come una mancanza di rispetto, possiamo passare al ‘tu’, è più scorrevole.

Veniamo alla tua domanda.

Un’eventuale falsa rottura verso l’alto seguita da un ritorno dei prezzi all’interno del range rappresenterebbe già un forte campanello di allarme.

Un altro comportamento che deve destare preoccupazione è quello già trattato in passato e in questa analisi che ti invito a rileggere: http://finanzaedintorni.info/tag/poc/

Saluti.

Riccardo

Tutto perfetto, certo la anomalia di mib ITA basso è tremenda

Ciao Paolo,

la causa dell’anomalia è da ritrovare nelle difficoltà del settore bancario che ha una presenza consistente nel nostro listino.

Riccardo

Ciao Riccardo,tu come interpreti il fatto che ormai da molto tempo si assiste ad un deflusso di capitali ovvero di smobilizzo di posizioni sulle borse europee al ritmo di circa 2 mld usd alla settimana? Potrebbe preludere ad un forte storno in programma oppure cosa?

Grazie saluti

Ciao Marco,

è un elemento desumibile anche dalla minor forza relativa rispetto agli altri asset (omogeni e non) e ne sconsiglia l’acquisto.

Ovviamente l’analisi della forza relativa è solo uno degli aspetti (molto importante) da prendere in considerazione.

Saluti.

Riccardo

RICCARDO Ciao

Dopo la LECTIO MAGISTRALIS a MR.SCHAUBLE all’ “ECOFIN ” di venerdì e sabato sul QE in essere in EUROPA e dove anche la PROPOSTA GERMNIA SUI TITOLI DI STATO IN PANCIA ALLE BANCHE E’ STATA SCONFITTA QUASI ALL’UNANUIMITA’ il QE del GOVERNATORE della BCE, Mario Draghi, appare sempre più estremo, come rivelano i dettagli relativi agli acquisti di corporate bond:

Facebook; Twitter; Google+; Pinterest; LinkedIn · Print · Email · WhatsApp.

A tal proposito TI invio un ARTICOLO di questa mattina che mi sembra molto interessante e rivelatore di quanto stia succedendo .

CITO :

Alla riunione di giovedì scorso, la BCE ha messo a punto il piano di acquisto dei corporate bond, inclusi tra gli assets acquistabili dal board di marzo, lo stesso che ha elevato il “quantitative easing” da 60 a 80 miliardi mensili. Sappiamo che le obbligazioni societarie potranno essere acquistate da Francoforte, se godono di almeno un rating “investment grade” da parte di un’agenzia di valutazione. Nel piano sono compresi gli acquisti dei bond anche emessi dalle compagnie assicurative e con durata residua dai 6 mesi ai 30 anni, così come di società con quote in una o più banche In teoria, quindi, la BCE potrebbe acquistare i bond di un’emittente, che potrebbe utilizzare il ricavato per mettere in sicurezza i conti di una banca controllata, a sua volta sottoposta possibilmente alla vigilanza europea. Inoltre, potrà comprarsi fino al 70% dei titoli di ciascuna emissione. Infine, saranno acquistabili anche le emissioni di società incorporate in altre società con sede al di fuori dell’Eurozona .

La prima conseguenza del potenziamento degli stimoli monetari della BCE è stata l’emissione di 300 milioni di euro in bond con scadenza 2020 da parte di Unilever, avvenuta ieri con cedola 0% e rendimento dello 0,66%. Si è trattato dell’emissione privata a rendimenti più bassi nell’Eurozona. La società anglo-olandese ha potuto approfittare, infatti, proprio del trend rialzista dei prezzi dei bond denominati in euro, dopo l’annuncio del cosiddetto “super-QE” un mese e mezzo fa.

Infine, saranno acquistabili anche le emissioni di società incorporate in altre società con sede al di fuori dell’Eurozona.

Ma quanto potrebbe accadere sarebbe una follia .

Consentendo alla BCE di acquistare bond emessi da società riconducibili a entità con sede al di fuori dell’Eurozona incentiverebbe questi ultimi ad utilizzare i cosiddetti Special Purpose Vehicles (SPV), attraverso cui finanziarsi a costi sempre più contenuti, salvo investire nei rispettivi paesi il frutto di tali emissioni

QUELLO DI DRAGHI E’ UN “QE MONDIALE ” ?

In altre parole, la BCE abbasserebbe più o meno direttamente il costo di rifinanziamento del debito anche delle società concorrenti alle nostre dell’Eurozona, dando loro la possibilità di migliorare i bilanci e rilanciando i loro investimenti, senza che la nostra economia beneficerebbe di alcunché. L’Eurozona diverrebbe semplicemente una piazza finanziaria, dove emettere debito a rendimenti infimi, il cui impiego verrebbe spostato subito altrove.

Certo, simili operazioni comportano un RISCHIO-CAMBIO. Esempio: se emetto bond in euro, ma per finanziare un’operazione negli USA, potrei incorrere in una perdita, qualora alla scadenza dovrò rimborsare gli obbligazionisti a un tasso di cambio sfavorevole (l’euro si è apprezzato), tale da più che compensare il minore rendimento dell’emissione rispetto a quello che avrei esitato con un bond in dollari.

Al netto di queste considerazioni, MARIO DRAGHI avrebbe varato un “QE MONDIALE”, i cui effetti, cioè, sarebbero positivi anche per le società non finanziarie straniere, come se la BCE acquistasse parte delle loro emissioni. Sarà anche per questo che oggi, fonti di BERLINO fanno sapere, che il BUNDESTAG inviterà a testimoniare il GOVERNATORE , affinché dia spiegazioni sulla sua politica dei tassi ultra-bassi. La POLEMICA SULL’OPERATO DI DRAGHI CONTINUA e i dettagli delle misure varate a marzo inaspriscono i toni.

Come altre volte TI ho scritto lascio a TE decidere se può essere interessante come argomento ai LETTORI del TUO BLOG.

Buona Giornata e Buon Lavoro Maurizio

Ciao Maurizio,

è interessante.

Se fosse confermato quanto scritto nell’articolo che hai evidenziato, mi auguro sia rivista la formula del QE, anche se col processo di globalizzazione è sempre più complicato segnare un confine tra un’area ed un’altra.

Saluti.

Riccardo

Buonasera Riccardo. Anche il nostro indice, in ritardo rispetto agli altri, ha raggiunto la sua area obiettivo a 18.900. Come giudichi la situazione visto che Italia sta continuando a fare massimi crescenti mentre ad esempio il dax continua a fare massimi e minimi decrescenti? Chi dei due “ha ragione” secondo te? Grazie in anticipo in ogni caso

Ciao Filippo,

entrambi sono nella cosiddetta area A1, per cui cambia molto poco.

Semplicemente il MIB sta recuperando terreno essendo attardato.

Ovvio che bisogna assegnare maggior importanza alle borse più importanti (quindi al DAX), ma stiamo parlando di correzioni minime comunque.

Per me la scelta giusta è quella di osservare una corretta gestione del rischio, come ho suggerito nelle analisi.

Riccardo

RICCARDO Ciao .

Questa mattina dopo la FED di ieri sera e la BOJ di oggi ero orientato a pensare che saremmo andati ad una svolta decisiva per i MERCATI perché , ERO CONVINTO :

“non si può più davvero contare su alcun intervento aggiuntivo da parte delle BANCHE CENTRALI “.

La BCE da giugno comprerà comunque, almeno sulla carta, più titoli estendo al segmento delle obbligazioni societarie INVESTMENT GRADE gli acquisti, ma con la consapevolezza di essere davvero al limite massimo di quello che le BANCHE CENTRALI possono fare per guadagnare tempo.

Di conseguenza ,MI RIPETO , pensavo che il rimbalzo potesse essere arrivato alla sua conclusione ….

Nel pomeriggio un cambiamento a “V” non me l’aspettavo proprio……

Ci sono motivazioni particolari che sono arrivate o ,aspettando la chiusura SETTIMANALE ,siamo entrati

TECNICAMENTE nel campo da GIOCO dell’OPZIONE A2 che ci porterà ai 20220p ?

Grazie in anticipo se possibile di una TUA opinione in merito.

Buona Serata e Buon Lavoro Maurizio

Ciao Maurizio,

non ho avuto modo di seguire e leggere notizie particolari.

Sono corrette le tue considerazioni e tuttora valide ma bisogna comunque tener conto che anche nei contesti privi di appigli come quello che hai descritto ci stanno rimbalzi come quello che stiamo vivendo.

Che poi il rimbalzo sia più o meno esteso, poco cambia al trend ribassista di fondo.

Riccardo