S&P 500: margin debt e curva dei rendimenti

In assenza di novità di rilievo sul grafico dello S&P 500, con questo post riprenderemo ed integreremo alcuni concetti recentemente trattati.

A fine Aprile (“Margin debt: nuovo massimo”) si scriveva così:

“Innanzitutto si evidenzia che i massimi del margin debt (Marzo 2000 e Luglio 2007) hanno pressoché coinciso con i top dello S&P 500 anticipando però di 4/5 mesi l’inizio delle vendite vere.”.

Inoltre:

“In buona sostanza, ammesso e non concesso che la storia si ripeta, le probabilità che un massimo diventi un top di lungo termine aumentano notevolmente nel caso in cui la successiva variazione mensile sia vistosamente negativa.

Ad oggi abbiamo solo una tendenza positiva, aspetto favorevole se si considera la correlazione diretta con la borsa americana.”.

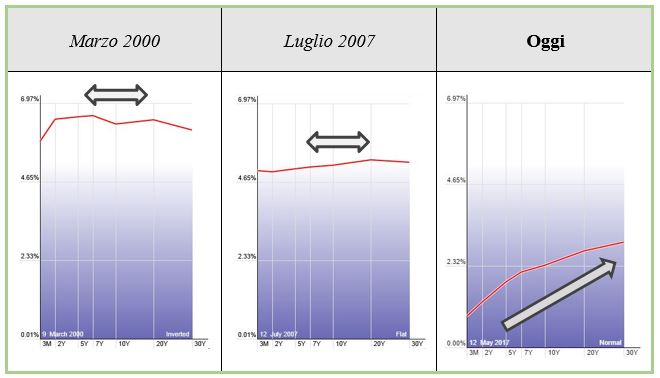

Facciamo un passo avanti per verificare, come si fa con ogni Check up, eventuali analogie sulla curva dei rendimenti odierna con quelle che si presentarono in coincidenza con i top del margin debt:

Appare evidente anche agli occhi dei meno esperti una netta differenza: i top dei margin debt hanno coinciso con curve appiattite/invertite e con rendimenti molto elevati (che implicavano nei tresury una alternativa di investimento molto appetibile), mentre l’attuale curva presenta un forma inclinata verso l’alto (seppur meno rispetto al passato) e rendimenti molto risicati.

In ogni caso, si ritiene che in questi anni abbiamo assistito ad un cambiamento strutturale con cui l’inflazione e, di pari passo i tassi, difficilmente raggiungeranno valori molto elevati (in altre parole, la curva può invertirsi ma è improbabile lo faccia ai livelli passati).

Pur rimanendo pienamente convinto che la politica monetaria espansiva degli ultimi anni senza precedenti possa comportare andamenti diversi rispetto a quelli passati (per esempio un crollo della borsa americana non preceduto da una curva appiattita/invertita), da qualche trimestre i mercati stanno fedelmente osservando i precedenti storici in cui, durante la fase rialzista dei tassi della FED (politica monetaria restrittiva), salgono, al di là di correzioni temporanee.

In altre parole, ancora una volta in questa fase la carenza di alternative ed i flussi in uscita dai bond sostengono, seppur in modo poco sano, le quotazioni.

Inoltre, SE la storia dovesse ripetersi, attualmente non abbiamo motivi per ipotizzare con forza che il margin debt abbia già segnato un top di lungo termine; ne avremo quando un top sarà seguito da una rilevazione mensile in forte calo e/o in presenza di una curva piatta/invertita.

Si conferma ogni riga di quanto scritto la scorsa settimana (“S&P 500: un occhio al presente ed uno al futuro”):

“L’ipotesi che io reputo principale è che nel corso di questa finestra stagionalmente sfavorevole (Ndr: Maggio-Settembre) si consumerà una correzione di medio termine.

Sia chiaro, si tratta di un’ipotesi, e in quanto tale andrà monitorata nel tempo e, se necessario, modificata o abbandonata.

Inoltre, tale scenario non significa in alcun modo che la correzione debba avviarsi entro pochi giorni (potrebbe succedere come potrebbe aver inizio tra qualche mese) e non esclude nuovi massimi nel breve periodo.

Il motivo per il quale al momento ritengo meno probabile (ma certamente non impossibile) una correzione di lungo termine è rappresentato dall’assenza di carenze.

Pertanto, ipotizzare una correzione di medio termine per il 2017 e magari quella di lungo termine nel 2018 (quando magari i bond torneranno ad offrire rendimenti appetibili) potrebbe essere uno sviluppo credibile.

Così fosse, l’eventuale correzione di medio termine rappresenterebbe un’occasione di ingresso da sfruttare, seppur non con orizzonti temporali non superiori a 2/3 trimestri.

Ad ogni modo, considerata la maturità del rialzo dei mercati leader, non si può scartare a priori l’ipotesi che quella che, nel nostro scenario di lavoro, inizialmente parte come una correzione di medio termine, si trasformi in qualcosa di più grave, specialmente nel caso di eventi negativi imprevisti che vadano ad appesantire il calo.

Sarà quindi bene approcciarsi ai mercati con la massima elasticità, non dando nulla per scontato.”.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

Follow

Follow