Oggi Finanza e Dintorni andrà nei Dintorni della Finanza, senza addentrarsi nell’analisi tecnica.

Approfondiamo, a grandi linee, il sistema previdenziale pubblico italiano, partendo con delle nozioni generiche.

Il sistema previdenziale può essere distinto in funzione della modalità di gestione delle risorse:

- RIPARTIZIONE – I contributi previdenziali versati dai soggetti attivi sono impiegati per pagare le pensioni agli aventi diritto.

- CAPITALIZZAZIONE – I contributi previdenziali versati dai soggetti attivi sono accantonati in conti individuali ai fini del proprio futuro trattamento pensionistico.

Pertanto, nel secondo caso la copertura delle future pensioni è garantita dagli accantonamenti (fonte certa), mentre nel primo no poiché le pensioni future dovranno essere coperte dai contributi versati dai soggetti che al momento saranno ancora in attività (fonte variabile, pertanto incerta).

In altre parole, il sistema di gestione a capitalizzazione presenta certezze di sostenibilità che quello di ripartizione non offre.

Il Sistema Previdenziale pubblico italiano è un Sistema a Ripartizione, mentre il Sistema Privato (complementare) è un Sistema a Capitalizzazione.

Ovviamente, quanto più è elevato il numero di pensioni e tanto più è complicato pagarle attraverso i contributi versati dai soggetti attivi.

Noi italiani viviamo in uno dei Paesi più longevi al Mondo, con un’aspettativa media di vita oltre 82 anni.

Se da un lato ciò rappresenta motivo di vanto, dall’altro rappresenta un problema per i conti; difatti, la longevità innalza il numero di pensionati e, di pari passo, l’importo che l’INPS deve erogare.

Ed è questo il motivo che sta dietro al progressivo aumento dell’età pensionabile cui assistiamo/subiamo nel corso degli anni.

Il fenomeno di invecchiamento, inoltre, è appesantito da una tendenza ribassista delle nascite, in parte mitigata dall’immigrazione (peraltro, con mia sorpresa, prevista in calo nel lungo periodo secondo le stime del Census) ma che comunque alimenta marginalmente le entrate dell’INPS.

D’altro canto, l’elevata disoccupazione non alimenta il gettito versato all’INPS dai lavoratori, importo che, ricordiamo ancora una volta, è impiegato per pagare le pensioni.

Non è un caso che lo Stato debba staccare annualmente un assegno all’INPS che, altrimenti, non sarebbe in grado di rispettare l’impegno nei confronti dei pensionati italiani.

L’INPS, fino al 2012 in utile, dal momento in cui ha incorporato l’INPDAP (ente previdenziale dei dipendenti pubblici) si è ritrovato in passivo, passivo che cresce di anno in anno e che, per l’appunto, è coperto dallo Stato.

Uscite che evidentemente sottraggono risorse al nostro Paese che, peraltro, deve far i conti con un debito pubblico tra i primi al mondo.

La coperta è molto corta.

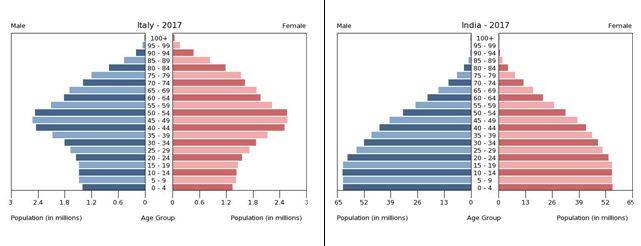

Ora esaminiamo i seguenti grafici per fasce d’età:

In una situazione ideale il grafico assume una forma piramidale (un esempio è l’India, seconda colonna), ma nel caso dell’Italia (prima colonna) la massima concentrazione risiede al centro e non alla base.

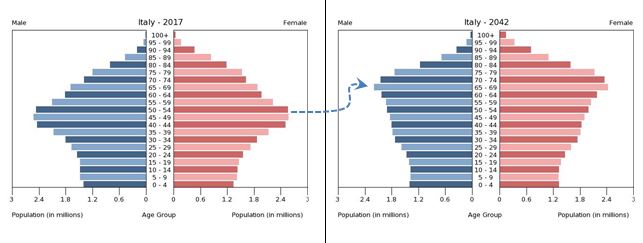

Tra 25 anni buona parte della fascia centrale si troverà nella parte alta del grafico:

In altre parole, e semplificando il concetto, gran parte degli attuali componenti della parte centrale rappresentano i futuri pensionati.

In buona sostanza, le aspettative sono un numero crescente di pensioni, da pagare attingendo ai contributi versati da un numero decrescente di persone.

Ovviamente non è mia intenzione dare gran peso alla situazione che vivremo tra 25 anni, poiché è impossibile prevedere con certezza le diverse variabili che condizioneranno le dinamiche demografiche o la portata delle contromisure che i governi adotteranno (facile immaginare ulteriori innalzamenti dell’età pensionabile).

Tuttavia, si desidera mette in evidenza la tendenza, perché si arriverà a tale situazione progressivamente.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

Follow

Follow