S&P e… FED

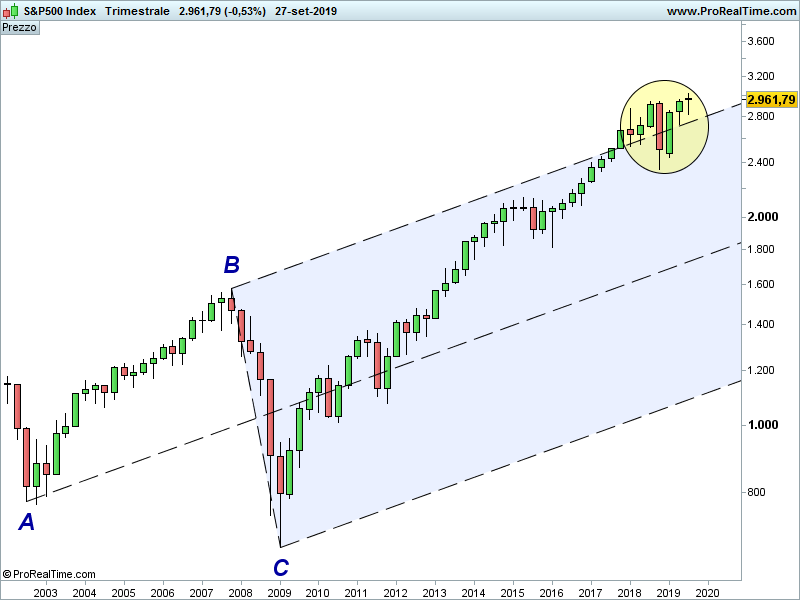

Lo S&P 500 ha chiuso la seduta a 2.961 punti, registrando un -0,53%.

Il bilancio settimanale è pari ad un -1,01%.

Contrariamente all’immaginario collettivo, il grafico ci mostra come nell’ultimo anno e mezzo la tendenza dell’indice americano sia stata fondamentalmente laterale più che rialzista.

Infatti, i prezzi hanno oscillato intorno all’area attorno alla parallela superiore della forchetta A-B-C, senza peraltro mai superare con convinzione la soglia psicologica dei tre mila punti.

Ora andiamo oltre il contesto grafico.

La scorsa settimana (‘La FED taglia i tassi e …’) ho raccontato delle iniezioni della Federal Reserve per fornire liquidità al settore bancario.

Nel frattempo la situazione non è migliorata, considerato che la Banca Centrale americana ha innalzato il tetto giornaliero da 75 a 100 MLD.

Le carenti spiegazioni della FED (‘contenere i tassi’) lasciano spazio per ipotesi anche gravi.

Difatti, la banca centrale americana non ha motivo di non chiarire in modo esauriente la situazione, a meno che la stessa non sia effettivamente seria.

Evidentemente la FED non può (anche se dovrebbe) essere trasparente, perchè ciò diffonderebbe panico.

Tra i vari scenari v’è quello di qualche qualche fondo e/o banca di notevoli dimensioni in grave crisi.

Ora, anche immaginando che tale pericolo sarà scongiurato, appare sempre più credibile che il ciclo del credito abbia raggiunto il proprio picco.

Non una buona notizia se si pensa che il ciclo economico è, col passare degli anni, sempre più sostenuto dal credito.

Non sono invece un’ipotesi ma cruda realtà le enormi dimensioni raggiunte dai leveraged loans negli Stati Uniti: 1.400 MLD.

Si tratta di prestiti concessi ad imprese già fortemente indebitate.

Inoltre, anche oggi (come nel 2007 con i crediti subprime), gran parte di tali crediti è cartolarizzata e messa sul mercato (trasferimento del rischio sugli investitori).

Le cartolarizzazioni sono uno strumento importante poichè consente al creditore di smobilizzare risorse, ma al tempo stesso sono uno strumento estremamente pericoloso poichè tende a diventare illiquido nei periodi di crisi.

A questo punto, l’aspetto positivo che la borsa sia ancora nei pressi dei massimi è quello che offre un’ulteriore possibilità d’uscita.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow