Borse: valutazioni a fine 2020

Giunti a fine anno, andiamo a valutare le borse attraverso l’ormai noto criterio che considera il rapporto che intercorre tra la capitalizzazione della borsa e il PIL e lo pone a confronto con la rispettiva media storica.

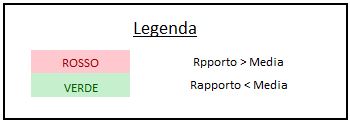

La tabella classifica le borse in ordine decrescente di sottovalutazione.

Chiariamo: secondo questo criterio le borse con sfondo verde sono quelle sottovalutate/convenienti, mentre le altre sono quelle sopravvalutate/sconvenienti.

In altre parole, si può anche affermare che nella prima categoria si trova valore, mentre nella seconda no.

Ciò potrebbe indurre l’investitore a posizionarsi sin d’ora sulle prime ed evitare le seconde, ma le cose sono meno semplici di quanto sembra.

Infatti, se nel lungo termine tali considerazioni sono valide, nel breve entrano in gioco fattori come il trend e la forza relativa che incidono nelle tempistiche dei riallineamenti.

Inoltre, all’interno dell’analisi è necessario tener in forte considerazione le prospettive economiche che, per esempio, possono rendere appetibile nel lungo termine la borsa di un Paese anche se attualmente risulta sopravvalutata (nel scriverlo, penso alla Cina, che probabilmente risulterà essere l’unico Stato con PIL positivo nel 2020).

Per effetto del forte rialzo degli ultimi anni, è stata innalzata la media storica della borsa americana (104 dai precedenti 80).

Nonostante tale aggiornamento, quella statunitense resta la borsa più sopravvalutata al mondo e con un futuro economico complicato.

Un ritorno a valori equi (vicino alla media) implicherebbe un crollo della borsa, a meno che non si punti su un enorme quanto improbabile crescita economica.

Nel caso di crollo americano, escluderei a priori la possibilità di un rialzo in controtendenza delle borse europee, anche da parte di quelle che, come la nostra, sono estremamente sottovalutate, poiché presentano prospettive economiche alquanto fosche.

In merito a quelle asiatiche, se da una parte ritengo probabile una maggior forza relativa, dall’altra confesso il dubbio se saranno o meno capaci di salire durante un eventuale crollo della borsa americana.

Probabilmente una buona strategia operativa, qualora i mercati Occidentali dovessero invertire, sarà quella market neutral composta da un long Oriente e short Occidente, almeno nella fase iniziale dell’inversione.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

Follow

Follow