Lo S&P 500 ha chiuso la seduta a 3.841 punti, registrando un -0,30%.

Il bilancio settimanale è invece pari a un +1,94%.

La borsa americana continua ad aggiornare i record storici, di pari passo con gli eccessi.

In diverse occasioni, in ambito finanziario, mi è stato chiesto come possa essere possibile un simile andamento in una fase economica così complicata.

Per onestà, non nascondo che io stesso tempo fa non avrei scommesso un euro sul fatto che lo S&P 500 arrivasse agli attuali valori.

Se fino al 2019 si poteva affermare che il rialzo della borsa americana fosse sproporzionato ma pur sempre correlato alla crescita economica, dal 2020 in poi gli indici azionari sono saliti nonostante la forte crisi economica.

Appare quindi evidente che alla base di tale rialzo vi siano elementi esterni all’economia, in grado di spingere i flussi nella borsa americana che, sappiamo, fa da traino alle altre.

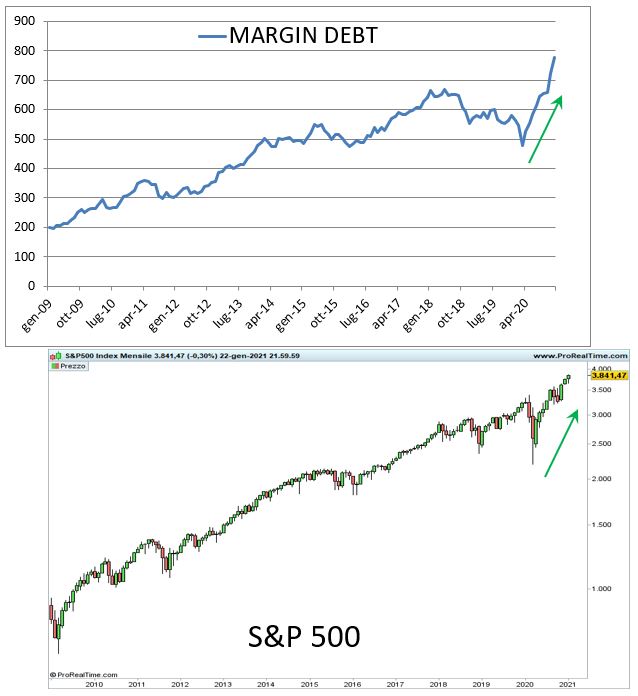

Il seguente grafico rappresenta uno degli elementi di supporto:

Si osservi come il recupero da Marzo in poi abbia coinciso col recupero del margin debt.

Il margin debt è il debito contratto dagli investitori nei confronti delle loro banche a seguito dei prestiti ricevuti a fronte di una garanzia costituita da strumenti finanziari in portafoglio (collaterale); questo debito è solitamente utilizzato per acquistare azioni.

In altre parole, tra gli elementi riconducibili al rialzo azionario americano sta anche un ricorso senza precedenti alla leva finanziaria.

Investitori che impiegano liquidità presa a prestito dalle banche per acquistare azioni.

La correlazione diretta dimostra come la salita del margin debt rappresenta un aspetto positivo per i mercati.

Tuttavia, quando si inverte il trend in modo violento, solitamente il collaterale si deprezza e le banche richiedono ai debitori di integrare la garanzia.

Spesso, però, i debitori non hanno le disponibilità per soddisfare le richieste delle banche che, di diritto, vendono i collaterali e incassano la liquidità.

Così, la discesa della borsa è amplificata dalle vendite forzate di questi titoli.

Pertanto più elevato è il margin debt e più incontrollabile ed esteso diviene il crollo nel momento in cui non si riuscire a contenere entro certi limiti le eventuali fisiologiche correzioni.

Concludo il post dicendo che tale indicatore è a livelli quasi doppi rispetto a quelli del 2007.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow