Con questo post andiamo a raccontare l’andamento della curva dei rendimenti negli ultimi anni, utile anche dal punto di vista didattico.

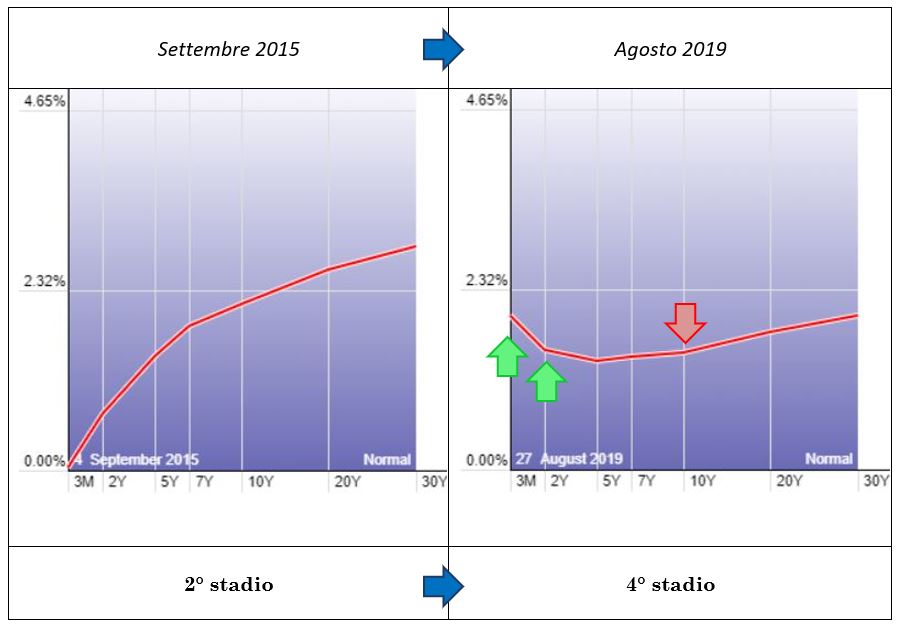

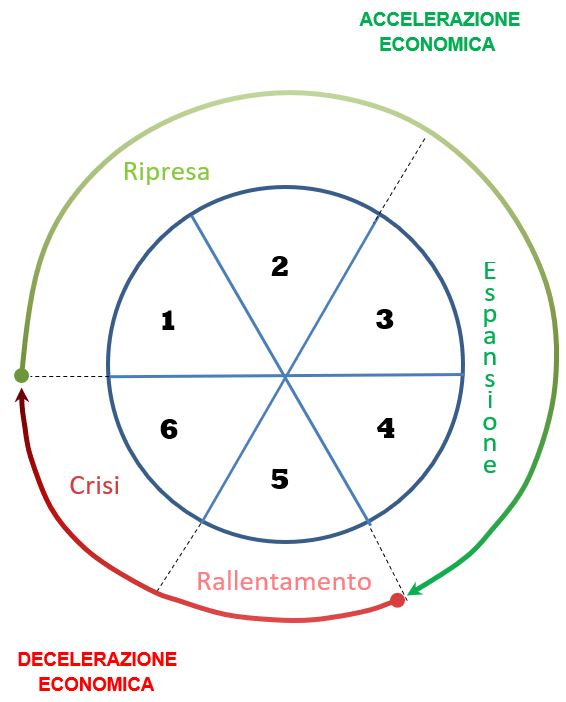

Alla base delle varie curve indicheremo la corrispondente fase del ciclo economico a 6 stadi (tema approfondito nell’ultimo check up):

Partendo dalla forma positiva del settembre 2015, negli anni successivi abbiamo assistito all’appiattimento della curva culminato nell’agosto 2019 e principalmente dovuto al rialzo dei rendimenti a breve (bear flattening) condizionati dall’aumento dei tassi da parte della Federal Reserve e solo nell’ultima fase dal calo di quelli a lungo:

Per quanto qualsiasi curva piatta/invertita anticipi una crisi/recessione, l’appiattimento per effetto del rialzo della parte breve della curva è considerato ‘sano’ perché nella fase espansiva del ciclo è normale che la Banca Centrale intervenga alzando i tassi per contrastare le pressioni inflattive, non avendo necessità di ridurre ulteriormente la disoccupazione.

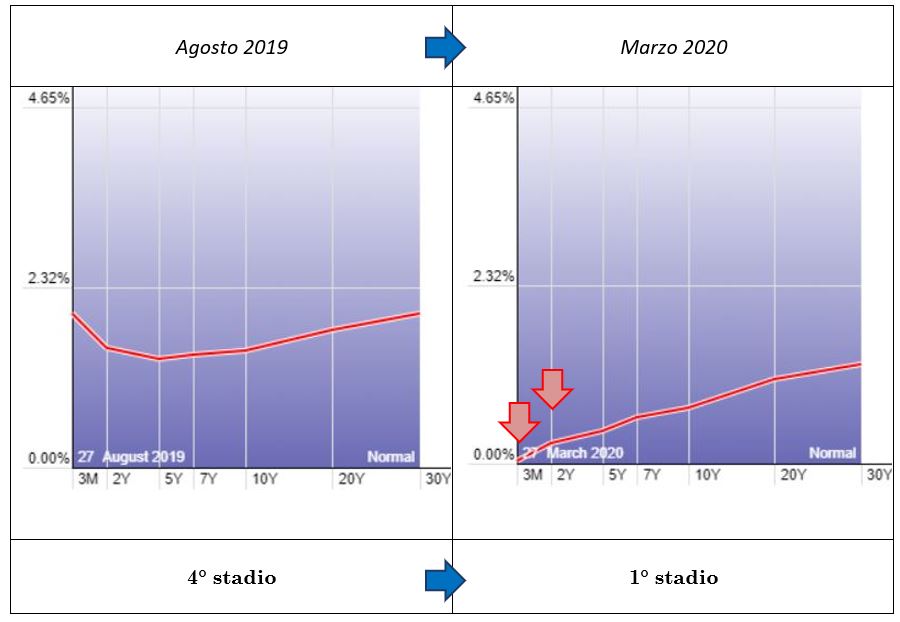

La curva piatta/invertita ha ancora una volta anticipato di qualche mese/trimestre una nuova recessione: quella esplosa con la pandemia (è mia convinzione, pertanto, che la recessione sarebbe esplosa in ogni caso e che la pandemia non l’abbia causata, ma l’abbia solo acuita).

Nel marzo del 2020 la curva ha assunto nuovamente una forma positiva per effetto dei rapidi tagli dei tassi da parte della FED (Bear Steepening):

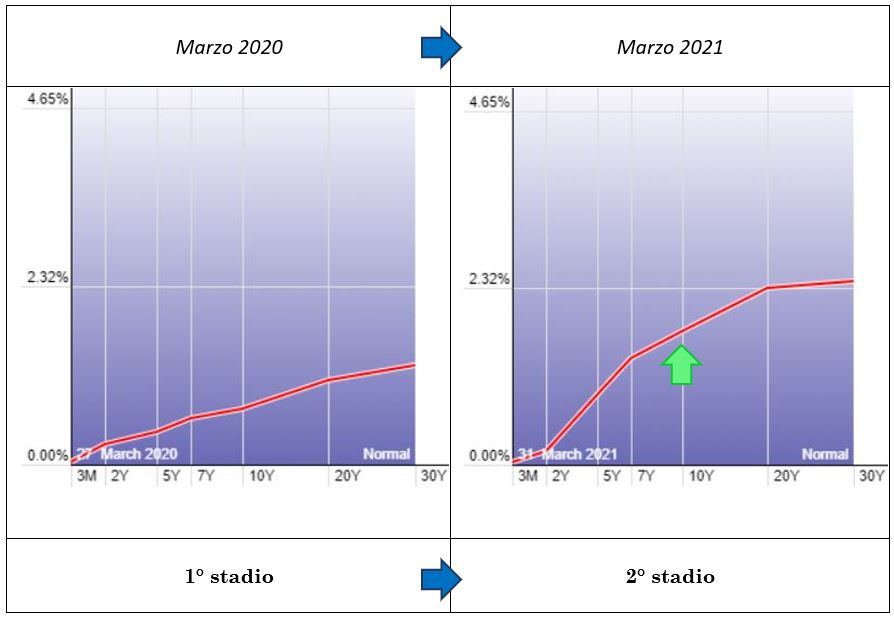

Successivamente, l’inclinazione della curva è invece proseguita a causa del rialzo dei rendimenti a lungo termine (Bull Steepening) che hanno raggiunto il massimo divario rispetto ai rendimenti di breve termine nel marzo 2021:

Nel marzo 2021, quindi, la curva è tornata alla forma del settembre 2015.

Stando a quanto successo nel 2015 e in tutti i precedenti cicli le attese andrebbero per un ‘normale’ rialzo dei tassi da parte della FED e un progressivo Bear Flattening.

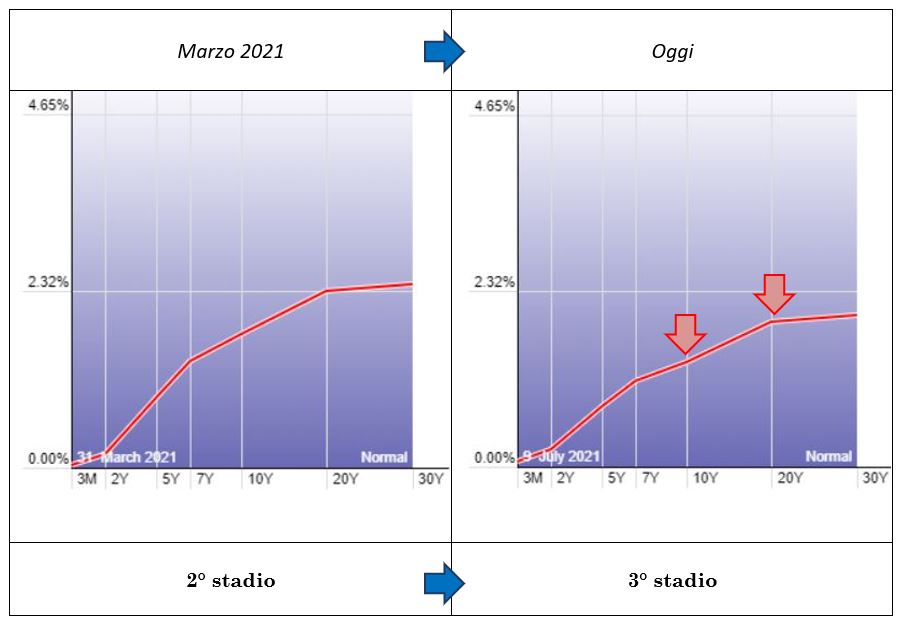

Tuttavia, negli ultimi mesi abbiamo assistito a un marcato calo dei rendimenti lunghi e nessun intervento da parte della Banca centrale (non previsti almeno fino a fine 2022): Bull Steepening:

Al momento la curva mantiene una forma positiva, ma l’andamento implica uno scenario debole, in cui la Federal Reserve non può permettersi di contrastare il rialzo dell’inflazione principalmente per due motivi:

- disoccupazione ancora distante dai livelli pre covid (se il dato ufficiale è al 5,8% quello reale è molto più elevato per stessa ammissione di Powell);

- il rialzo dei tassi comporterebbe un costo di rifinanziamento enorme e difficilmente sostenibile per gli Stati Uniti.

Al momento è prematuro parlare di curva piatta (quindi anche di recessione) e non si può nemmeno escludere completamente l’ipotesi di un’esplosione fuori controllo dell’inflazione e un rapido rialzo dei tassi da parte della FED, ma è bene monitorare attentamente lo sviluppo e verificare se il Bull Steepening proseguirà o meno.

Infine, alcuni punti che mi preme sottolineare:

- negli ultimi decenni abbiamo assistito a politiche espansive sempre più imponenti, a riprese economiche sempre più fragili e a indebitamenti sempre più consistenti;

- nel precedente ciclo economico per la prima volta la Banca Centrale Americana ha adottato una politica di tassi zero, al quale vanno ad aggiungersi enormi QE (interventi straordinari implicano difficoltà straordinarie);

- emerge la possibilità che durante l’intero ciclo in corso la FED non alzi mai i tassi (anche questa sarebbe la prima volta per gli Stati Uniti), esattamente come successo nello scorso alla BCE.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow