Powell accelera il tapering

Ieri sera Powell ha annunciato l’intensificazione del tapering, con l’azzeramento del QE a marzo, non più a giugno.

Misura restrittiva legata a un aumento dell’inflazione che da qualche settimana la FED non considera più transitorio.

Le previsioni dei singoli governatori della FED, considerate nel loro complesso, prevedono i tassi (attualmente a 0-0,25%) ai seguenti livelli nei prossimi anni:

- 2022 = 0,75-1% (3 rialzi da un quarto di punto);

- 2023 = 1,5-1,75% (2 rialzi);

- 2021 = 2-2,25% (2 rialzi).

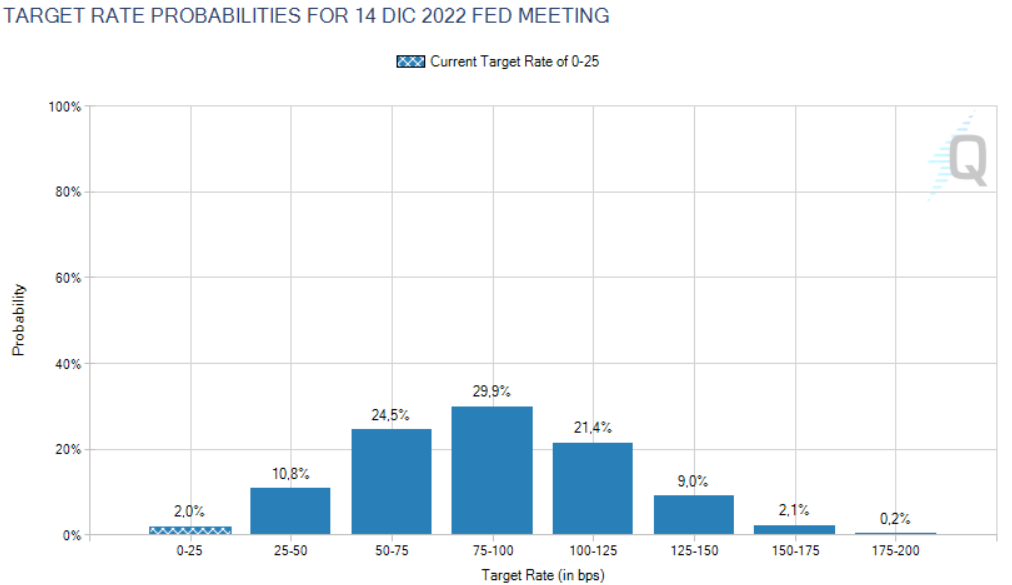

Lo stesso Fed Watch (strumento che, semplificando, traduce le aspettative del mercato) prevede qualche intervento per il prossimo anno:

Con l’inflazione a livelli così elevati (6,9% e 4,1% quella al netto di energia e alimenti) e con tali aspettative dei governatori della FED e del mercato, appare azzardato ipotizzare scenari privi di rialzi di tassi per il prossimo anno.

Tuttavia, un’analisi oggettiva al momento mi porta a non escludere assolutamente tale ipotesi, anzi.

Se da una parte è vero che l’inflazione è elevatissima, dall’altra un’eventuale crisi dell’economia (già in deciso rallentamento) implicherebbe una contrazione della domanda che compenserebbe (almeno in parte) il rialzo dell’offerta (legato invece all’aumento delle materie prime e al costo per la transazione ecologica).

Inoltre, le rilevazioni di quest’anno dell’inflazione (e non solo) sono favorite dal confronto con quelle dell’anno scorso che, come sappiamo, erano a livelli molto bassi; i dati del 2022, invece, saranno confrontati con quelle dell’anno in corso, decisamente più alte.

Powell ha precisato che i tassi resteranno invariati “fino a quando le condizioni del mercato del lavoro non avranno raggiunto livelli coerenti con la sua valutazione della massima occupazione”, senza però specificare in numeri il significato di ‘massima occupazione’.

Innanzitutto l’eventuale prosecuzione del rallentamento economico avrebbe anche ripercussioni sul mercato del lavoro.

Inoltre, va evidenziato che l’ultima rilevazione al 4,2% non tiene conto dei numerosissimi disoccupati che attualmente beneficiano dei sussidi ‘covid’; ciò per dire che a fronte di una disoccupazione ufficiale bassa ne esiste una reale decisamente più elevata, cui probabilmente la FED darà più peso.

C’è un ulteriore aspetto che frena la Banca Centrale americana: l’innalzamento del costo del denaro rappresenterebbe un notevole innalzamento del costo di rifinanziamento del già enorme debito (pubblico e privato) americano.

Per quanto ogni Paese si possa muovere diversamente, si fa presente anche che la Cina in questo periodo ha recentemente adottato qualche misura espansiva e non restrittiva.

Tutto ciò per dire che quel che al momento appare certo (deciso aumento dei tassi nei prossimi anni) lo è meno di quanto possa sembrare, e quel invece appare impossibile (nessun rialzo dei tassi) ha valide fondamenta.

Ovviamente potrei sbagliarmi, ma ritengo che l’eventuale avvio di qualche rialzo dei tassi avverrà solo nel caso in cui nei prossimi anni l’inflazione dovesse continuare a correre a tassi di crescita pari o superiori a quelli attuali.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow