Il Margin Debt (MD) è il debito contratto dagli investitori nei confronti delle loro banche a seguito dei prestiti ricevuti a fronte di una garanzia costituita da strumenti finanziari in portafoglio (collaterale).

Il denaro ricevuto in prestito è utilizzato per acquistare nuove azioni poste a garanzia; in buona sostanza il MD consente agli investitori di utilizzare liquidità di cui non dispongono (leva finanziaria) attingendo a quella delle banche.

La crescita del MD rappresenta un aspetto positivo per i mercati perché implica un maggiore ricorso alla leva e, quindi, l’investimento di nuova liquidità.

Tuttavia, la crescita del MD non può essere infinita e nel momento in cui si innesca una miccia in grado di far scattare forti vendite, alle stesse si aggiungono quelle dei titoli posti a garanzia per poter rientrare dal debito.

Più elevato è il MD e più incontrollabile ed esteso diverrà il crollo nel momento in cui non si riuscirà a contenere entro certi limiti le eventuali fisiologiche correzioni; in altre parole, le vendite forzate dei titoli vincolati al MD amplificano i crolli.

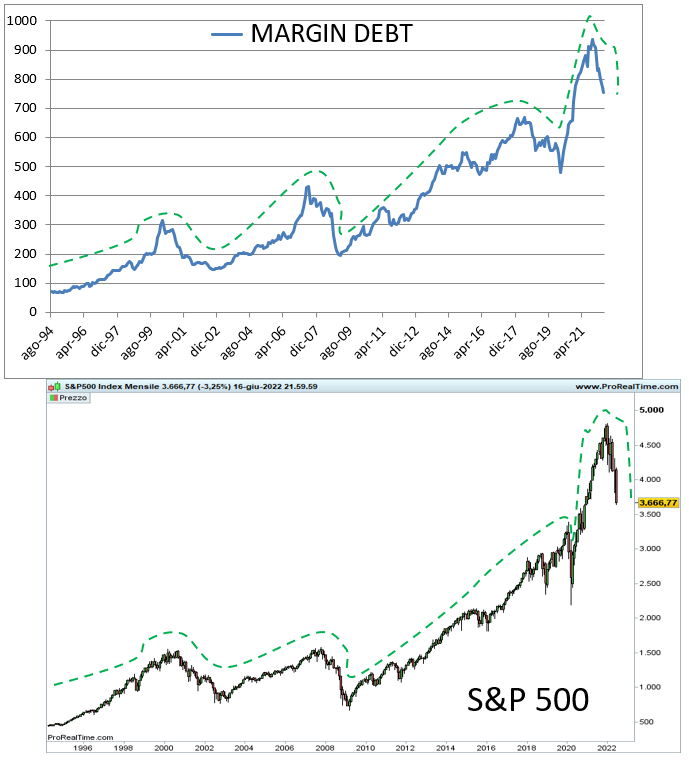

Considerata la forte correlazione diretta con la borsa americana, la prosecuzione della chiusura delle posizioni a leva rappresenta elemento alquanto sfavorevole.

Non è un caso che anche al crollo in corso stia corrispondendo una decisa contrazione del margin debt:

Condivido con voi un’analisi condotta personalmente.

Esaminando le precedenti fasi di deleveraging la leva ha subito i seguenti cali percentuali:

- maggio 2018 – marzo 2020 = -28%

- luglio 2007 – febbraio 2009 = -54%

- settembre 2000 – settembre 2002 = -48%

Escludiamo il più recente precedente, non per essere forzatamente pessimisti, ma perché si trattò di un caso isolato in cui il deleveraging si interruppe, a mio avviso, grazie a misure straordinarie rese possibili solo dal covid e non ripetibili nell’attuale contesto.

Restano quindi due riferimenti in cui in entrambi i casi la leva, approssimativamente, si dimezzò.

Se la storia dovesse effettivamente ripetersi, la strada in discesa ancora da fare del margin debt sarebbe più lunga di quella finora percorsa e vedrebbe come punto di arrivo AREA 468 MLD (soglia da segnarci nel nostro tavolo di lavoro e che potrebbe tornarci utile per valutare il reingresso nel mercato azionario).

Considerando la correlazione diretta, lo stesso discorso potrebbe valere per lo S&P 500.

Magari la storia non si ripeterà, ma il dimezzamento della leva è ipotesi tutt’altro che irreale se si tiene conto che, tuttora, il margin debt è a livelli molto più elevati dei precedenti picchi e che il contesto è peggiore rispetto al passato.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

Follow

Follow