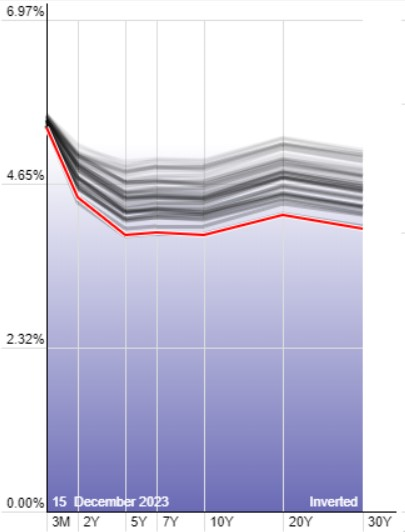

Anche a fine didattico, andiamo a esaminare il seguente grafico:

Quella in rosso è la curva dei rendimenti attuali, quelle sfumate, invece, sono quelle dei giorni immediatamente precedenti.

Innanzitutto, è possibile desumere che nelle ultime settimane abbiamo assistito a un chiaro e generalizzato calo dei rendimenti, che si traduce in un deciso apprezzamento dei titoli di stato americani.

La parte breve in discesa indica l’avvicinamento dei primi interventi espansivi da parte della FED.

Al tempo stesso, si registra un calo ancor più marcato della parte lunga.

In altre parole, nelle ultime settimane e in particolar modo nelle ultime sedute, abbiamo assistito a un ulteriore inversione della curva, per effetto di una discesa dei rendimenti a lungo superiore di quella dei rendimenti a breve.

In un contesto di normalità, e in riferimento al medesimo emittente, il titolo a lungo termine paga un premio migliore rispetto a quello più corto perché l’investitore si espone a un rischio maggiore, detenendo l’obbligazione per un periodo superiore.

Rendimenti a breve termine pari o addirittura superiori a quelli a lungo (appiattimento/inversione della curva) non possono che descrivere le aspettative dell’approssimarsi di una crisi economica.

Ciò premesso, pur in assenza di segnali ribassisti in grado di escludere nuovi allunghi, il rialzo cui stiamo assistendo dall’ottobre dello scorso anno appare totalmente ingiustificato.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

Follow

Follow