Titoli obbligazionari: considerazioni

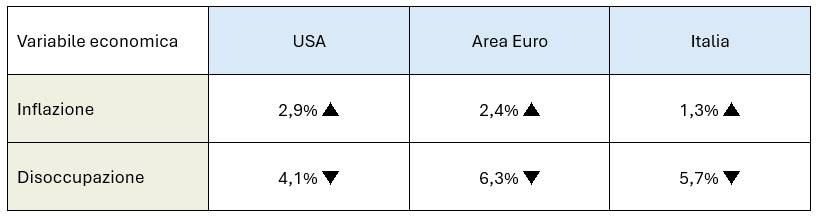

Al di là delle ultime settimane, in cui le vendite hanno colpito indistintamente le obbligazioni a lungo termine, la maggior forza relativa di fondo del decennale italiano rispetto a quello americano si spiega con i dati che ho raccolto nella seguente tabella:

Le tendenze sono uguali (inflazione al rialzo e disoccupazione in calo), ma i numeri giustificano gli attuali tassi di riferimento della FED (4,25-4,5%) più alti rispetto a quelli della BCE (3,15%), oltre che aspettative meno espansive.

Tutto ciò sta alla base del rafforzamento del dollaro contro l’euro e della maggior forza relativa dei decennali europei (BTP ne è buon esempio) rispetto al treasury a 10 anni.

Osservando i precedenti storici (‘Inflazione: analisi secolare’) va considerata l’ipotesi di una seconda ondata inflattiva, e quindi di un nuovo forte rialzo dei tassi da parte delle banche centrali e di un nuovo consistente deprezzamento dei titoli obbligazionari a lungo termine.

Tuttavia, nel breve periodo resta aperta la possibilità di un apprezzamento dei titoli con scadenza lunga (specie nel caso in cui dovesse manifestarsi una crisi economica), che darà la possibilità quantomeno di valutare una presa di profitto e aumentare le posizioni nella parte breve della curva perché, come detto, la possibilità che l’inflazione rialzi la testa è concreta.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow