S&P 500: diversi campanelli d’allarme

Lo S&P 500 ha chiuso la seduta a 1.630 punti, registrando un -1,43%.

Il bilancio settimanale è pari ad un -1,14%.

La performance complessiva di Maggio è invece pari ad un +2,08%.

Grafico:

Anticipo sin d’ora che lo S&P 500 non presenta alcuna figura grafica particolare.

Andiamo allora ad esaminare il grafico, alla ricerca di elementi utili per l’analisi.

Innanzitutto va detto che la chiusura di seduta e di settimana sui minimi rendono probabile un nuovo minimo giornaliero nella seduta di lunedì ed un nuovo minimo settimanale in una delle successive 4 sedute.

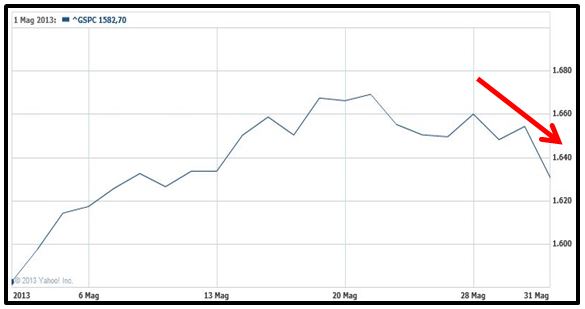

Ora passiamo ad osservare l’andamento mensile dello S&P 500 per verificare la qualità del rialzo di Maggio (+2,08%):

Com’è possibile notare, nonostante la performance positiva di Maggio, proprio nella fase conclusiva del mese s’è assistito ad un calo che ha ovviamente ridimensionato il guadagno fin lì ottenuto.

Ne consegue che, poiché la parte finale di un periodo è la più sincera e quindi anche la più importante, a dispetto del +2,08% mensile è ipotizzabile che le pressioni ribassiste non siano esaurite.

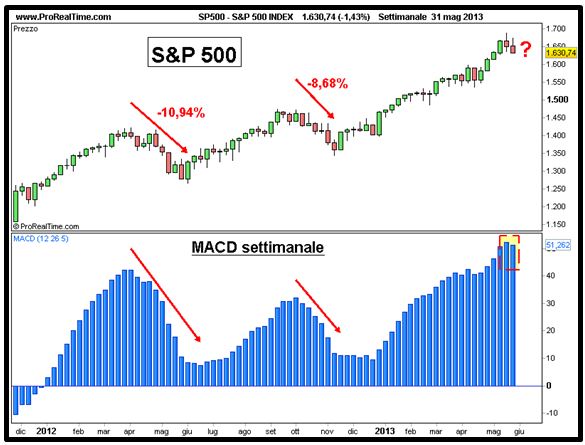

Ora passiamo al MACD settimanale:

Come è possibile notare, l’ultima rilevazione settimanale del MACD (vedi riquadro rosso) è discendente rispetto alla precedente.

Nel grafico è ben evidenziato come le precedenti inversioni del MACD hanno coinciso con correzioni di una certa importanza se riferite ad un mercato, come quello S&P 500, così poco volatile.

Tuttavia, è doveroso sottolineare come una sola rilevazione in calo non è sufficiente per definire invertita la tendenza, poiché potrebbe trattarsi di una normale oscillazione.

Ad ogni modo, è doveroso evidenziarla poiché lo S&P proviene da una salita tanto imponente quanto pericolosa, ed ogni campanello d’allarme va tenuto in considerazione.

Riassumendo quanto finora scritto abbiamo:

-

chiusura di seduta e di settimana sui minimi;

- parte conclusiva di Maggio in discesa;

- ultima rilevazione del MACD settimanale in calo.

Sono quindi presenti validi motivi, a mio avviso, per ritenere probabile che la correzione avviatasi non sia ancora conclusa.

Infine, un ultimo grafico:

Ho evidenziato una trendline di minimi crescenti, caratteristica tipica di una impostazione rialzista.

Sarà bene valutare il comportamento dello S&P 500 nell’eventualità dovesse entrare in contatto con tale retta (attualmente transita poco sotto i 1.600 punti e a circa due punti percentuali dai valori attuali).

L’eventuale tenuta renderebbe più complicato per il nostro Ftse Mib, il raggiungimento della mediana della forchetta evidenziata nella precedente analisi.

Un atteggiamento prudente consiste nell’attendere la tenuta del supporto prima di entrare long, mentre un comportamento più aggressivo è quello di anticiparla inserendo un ordine nei pressi della trendline puntando su una sua tenuta.

La scelta tra le due strade deve dipendere dal personale profilo di rischio.

Però, in entrambi i casi, ed in particolare nel secondo, è tassativo l’uso dello stop loss perché ogni correzione può rivelarsi più pesante di quanto atteso, specie se si cade dall’alto.

Concludo ribadendo che al momento l’impostazione di breve è quella di una prosecuzione del correzione in atto.

Riccardo Fracasso

Archivi

Ultimi Articoli

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

Follow

Follow