Il Ftse Mib ha chiuso la seduta a 22.088 punti, registrando un -1,52%.

Il bilancio settimanale è pari a un -1,31%.

Il rimbalzo dello spread è un segnale di conferma all’ipotesi di una fase ribassista.

L’eventuale allineamento degli altri indici (quindi vendite anche sulle altre borse) e l’innalzamento della volatilità sono elementi che rafforzerebbero tale scenario.

Due nozioni didattiche:

- un trend al ribasso si riconosce principalmente dalla sequenza di massimi decrescenti, ancor più di quanto in basso si spingono i suoi minimi.

- al tempo stesso è utile precisare che un trend saldamente ribassista, nella sua fase più calda, non riconosce i supporti ma solo le resistenze.

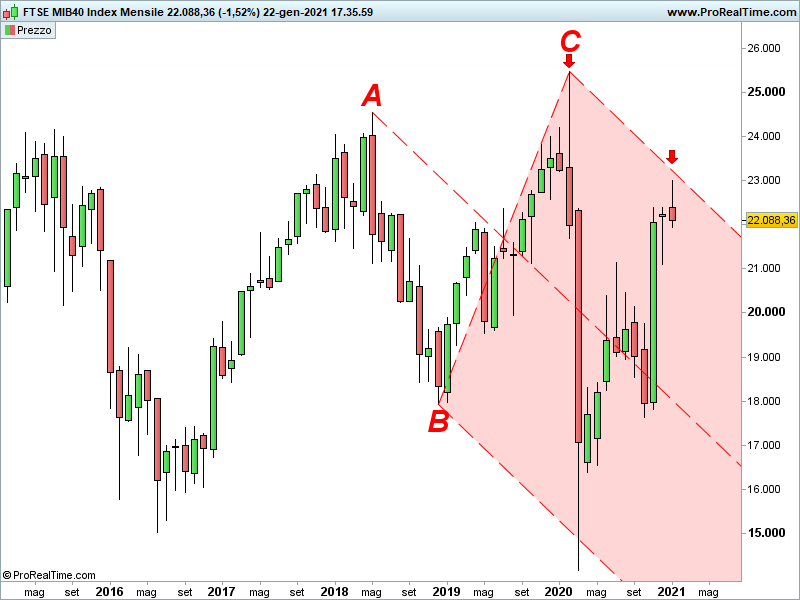

Al momento effettivamente il grafico del Ftse Mib, contrariamente a quello dello S&P 500, presenta due massimi decrescenti (Febbraio 2020 e Gennaio 2021):

La resistenza, come già sappiamo, è rappresentata dalla parallela superiore della forchetta rialzista che avrà il compito di contenere eventuali future pressioni di acquisto.

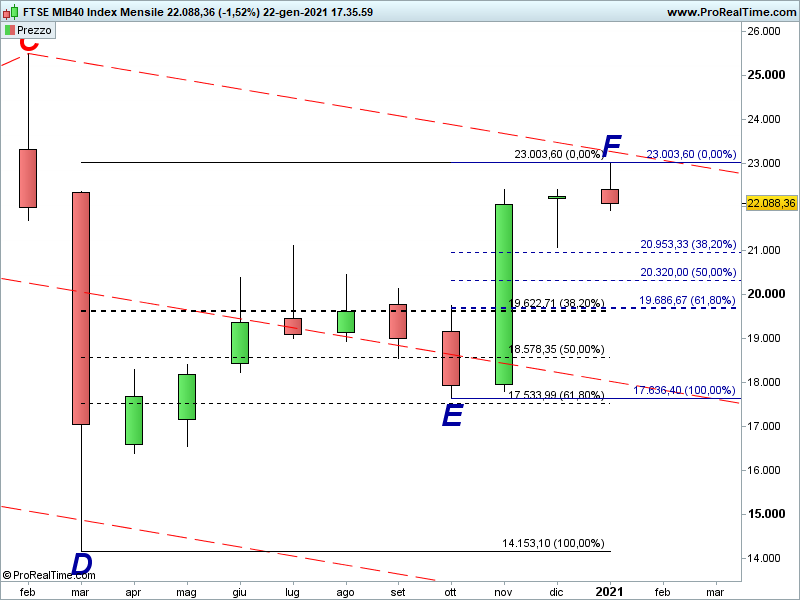

A questo punto dell’analisi andiamo a ricercare un’area di supporto significativa servendoci innanzitutto dei ritracciamenti di Fibonacci:

Pur consapevoli possa essere ritoccato, assumiamo come top finale del rialzo il picco di Gennaio (punto F => 23.003 punti).

Successivamente applichiamo Fibonacci sia al vettore D-F (ritracciamenti in nero) che a quello E-F (ritracciamenti in blu).

Si osservi la convergenza dei seguenti livelli:

- ritracciamento 38,2% vettore DF (19.622 punti);

- ritracciamento 61,8% vettore E-F (19.686 punti).

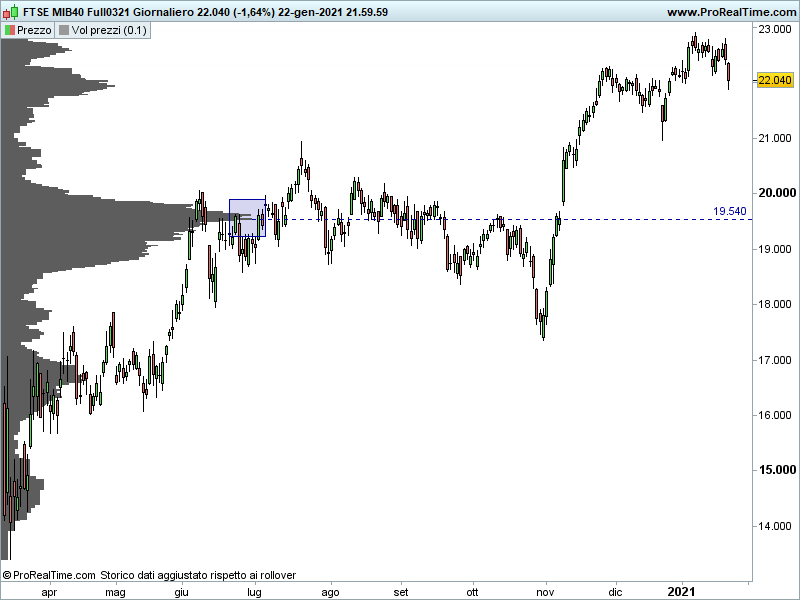

Ora passiamo al future per esaminare i volumi sui prezzi:

È evidente la forte concentrazione di volumi in Area 19.540 punti, frutto di una prolungata fase laterale.

Tenendo conto che attualmente il future quota 48 punti in meno del sottostante, tale livello per il Ftse Mib diventa Area 19.588.

In buona sostanza, anche dall’analisi volumetrica abbiamo conferma dell’importanza dell’Area di convergenza 19.600-19.700 punti.

Soglia che rappresenta un target potenziale (finale o intermedio).

Come può esserci utile tale riferimento grafico?

L’eventuale raggiungimento di questo livello può essere valutato dai trader (ripeto, trader) come possibile area di ingresso.

D’altro canto, l’eventuale rottura convinta di un’area così importante andrà letta come segnale fortemente ribassista.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

- Offerto da Investing.com

Luglio 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow