A inizio aprile, esaminando l’oro, si scrisse così:

“Proiettando verso l’alto l’altezza del range laterale è possibile individuare area 2.480 dollari, nonché potenziale target, ovviamente con la consapevolezza di non conoscere con certezza il futuro.”.

Si faceva riferimento a un target potenziale dopo la rottura di una fase laterale di quasi 4 anni.

A distanza di quasi 6 mesi da quell’articolo, la situazione è la seguente:

Si osservi come i prezzi abbiano raggiunto e superato il target.

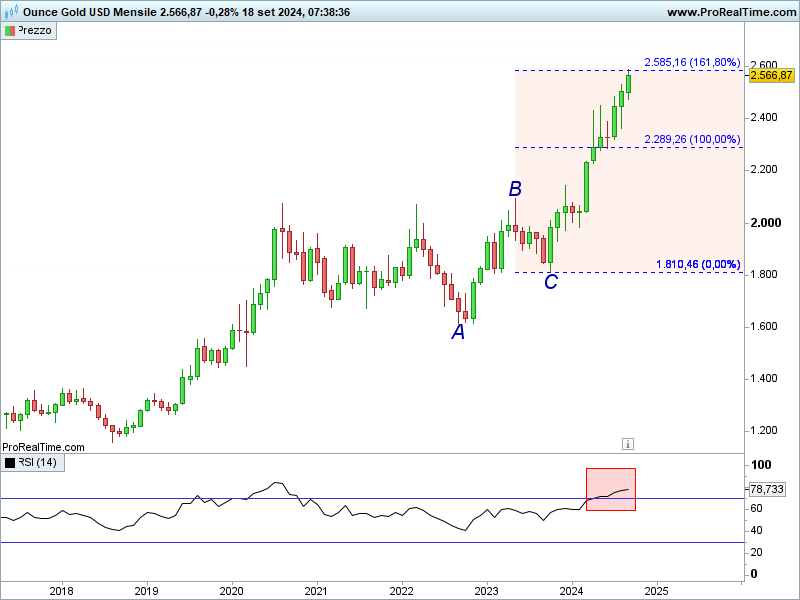

Ora, sempre su grafico mensile, serviamoci delle estensioni di Fibonacci:

L’oro è salito fino all’estensione del 161,80% dei punti A-B-C, livello piuttosto ambizioso.

Pertanto, oggi abbiamo due livelli graficamente rilevanti raggiunti in presenza di un RSI che ci segnala ipercomprato su base mensile e trimestrale, il tutto a poche ore dalla riunione della Federal Reserve.

Ovviamente non s’ha la certezza del futuro, ma questo è un contesto in cui è lecito attendersi quantomeno qualche presa di beneficio.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- Offerto da Investing.com

Tags

Follow

Follow