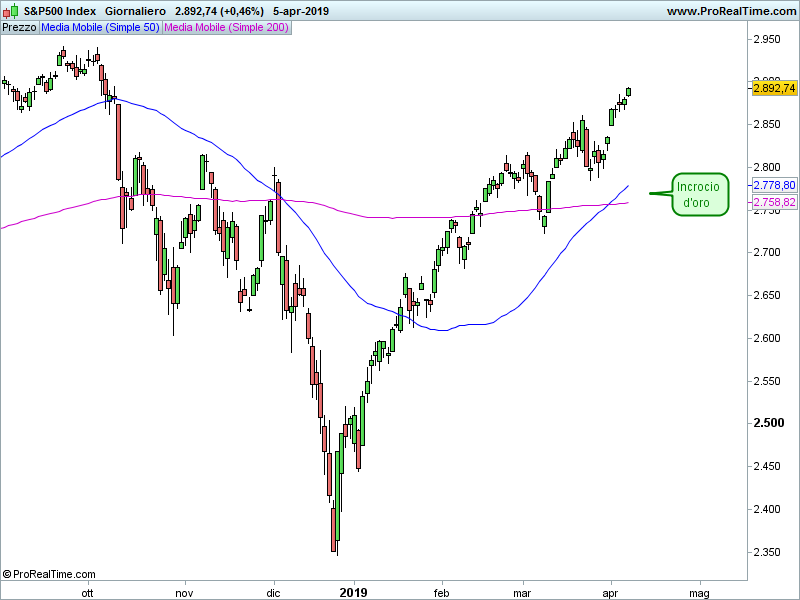

Lo S&P 500 ha chiuso la seduta a 2.892 punti, registrando un +0,46%.

Il bilancio settimanale è pari ad un +2,06%.

Si segnala anche per il listino americano la comparsa dell’incrocio d’oro:

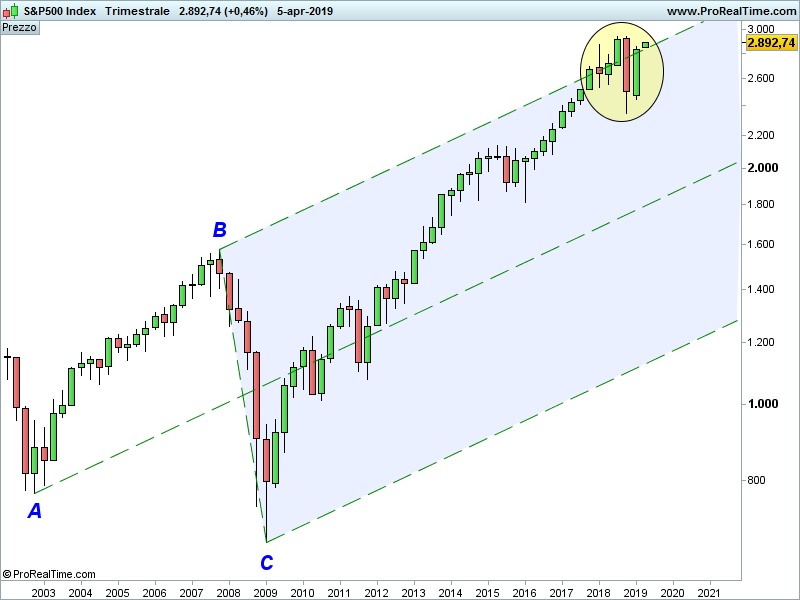

Da inizio anno stiamo assistendo ad un ritorno nei pressi dei massimi, sempre all’interno di una potenziale area distributiva:

I principali elementi a sostegno del recupero della borsa americana sono:

- il ritorno al ricorso alla leva (margin debt), dopo il forte calo del quarto trimestre 2018 (che ha coinciso con la sensibile discesa del listino americano);

- buy back ad un ritmo su base annua addirittura superiore al 30% rispetto a quello dell’anno scorso;

- la poca appetibilità dei rendimenti offerti dal mercato del debito.

Riprendiamo in considerazione tali tre aspetti.

Leva

A Gennaio e Febbraio abbiamo assistito ad un recupero che, però, fino a che non porterà ad nuovo massimo storico (superiore quindi a quello di Maggio 2018) potrà sempre rivelarsi semplice rimbalzo e lasciar poi spazio per la discesa iniziata a metà dell’anno scorso.

Buy back

Attraverso il buy back le aziende investono i propri utili (o parte di essi) nelle proprie azioni.

Il ritmo da inizio anno appare insostenibile se si considera la tendenza ribassista degli utili.

Inoltre, la performance negativa dell’anno scorso spiega come quando la leva si sgonfia, non c’è buy back che tenga.

Va inoltre ribadito un concetto espresso in passato: impiegare i soldi nell’acquisto delle proprie azioni anzichè nella crescita aziendale ha come conseguenze quello di una sempre più vistosa sopravvalutazione e quello di una significativa perdita di competitività nei confronti di quei concorrenti (mi riferisco principalmente all’Asia) che gli utili li investono per incrementare la propria produttività.

Carenza di alternative

E’ evidente come, in presenza di un sentiment positivo e di rendimenti monetari/obbligazionari molto bassi, gli investitori sono motivati ad assumere (più o meno consapevolmente) un rischio superiore ed esporsi sugli asset più volatili, tra cui quello azionario.

D’altro canto, è giusto evidenziare come non sempre l’uscita da un asset corrisponda all’entrata in un altro, perchè talvolta il denaro evapora con la chiusura delle posizioni a leva (ne abbiamo avuto dimostrazione nell’ultimo trimestre dell’anno scorso).

Tutto questo per spiegare e per ribadire come si stia parlando di un rialzo che (al di là di nuove possibili brevi correzioni) dovrebbe portare a nuovi allunghi nel corso di questo trimestre, ma che poggia pur sempre su elementi destinati a venir meno già nel 2019.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Offerto da Investing.com

Luglio 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow