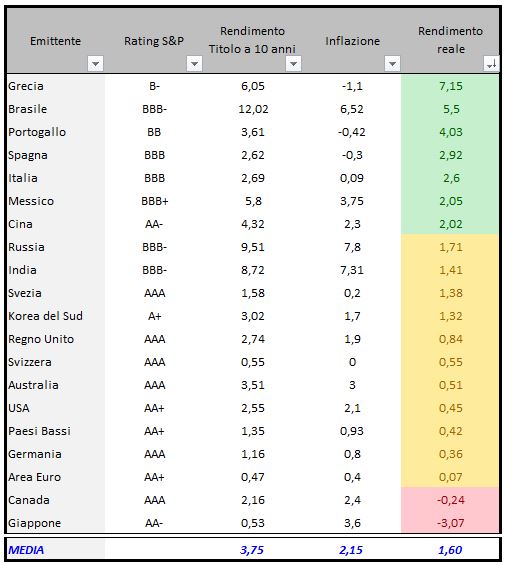

Circa un mese fa (3 Luglio), esaminando la situazione dei mercato obbligazionario pubblicai, tra l’altro, una tabella che riportava in ordine decrescente i titoli a seconda del loro rendimento reale:

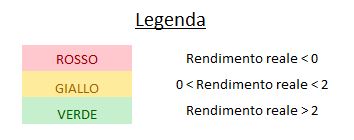

Di seguito la tabella aggiornata in ordine alfabetico:

In questa tabella vi invito a prestare attenzione alla colonna centrale che ospita i dati dei rendimenti lordi (non quelli reali).

Premessa: l’andamento del prezzo di un titolo obbligazionario è inversamente proporzionale al suo rendimento lordo, per cui un calo del rendimento significa un apprezzamento del titolo.

I migliori risultati si trovano proprio all’interno dei titoli suggeriti circa un mese fa attraverso la ‘strategia dei rendimenti reali’, e sono quelli del decennale italiano e di quello spagnolo.

Tuttavia, da segnalare acquisti consistenti anche su titoli a rating elevato come il Canada, la Germania, i Paesi Bassi, il Regno Unito e la Svezia, tutti al di fuori della cosiddetta ‘area verde’.

Il peggior risultato appartiene al decennale russo (che non era indicato tra i preferiti), ma non poteva essere altrimenti viste le tensioni generate dall’abbattimento dell’areo malese.

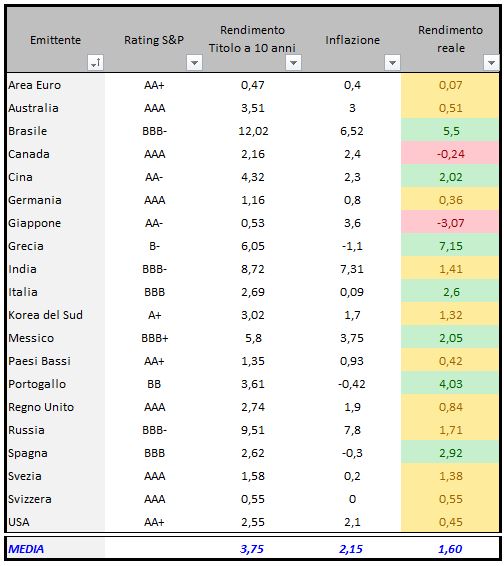

Ora vediamo sempre la tabella aggiornata ma ordinata in funzione dei rendimenti reali:

Aumenta di una unità il numero di titoli con rendimento reale superiore al 2% (da 6 a 7) grazie all’ingresso della Cina.

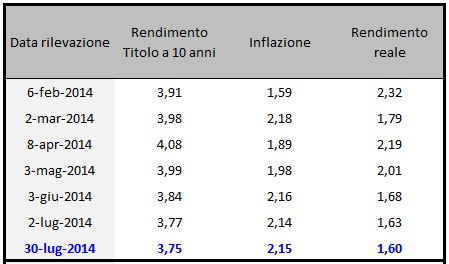

Nella seguente tabella si propone il riepilogo delle medie alle varie rilevazioni calcolate negli ultimi mesi:

Nonostante un ulteriore lieve riduzione dei rendimenti lordi complessivi (prezzi decennali ai massimi) e dei rendimenti reali (quindi scarsa convenienza) la situazione generale è pressoché invariata.

Si ribadisce ancor una volta la carenza di valore.

In generale, è finanziariamente corretto:

- la carenza di convenienza impone selettività, quindi, per la parte che si decide di investire nel mercato obbligazionario preferire i titoli indicati dalla ‘strategia dei rendimenti reali’, ma riducendo comunque notevolmente la duration;

- evitare i titoli emessi da Paesi come Regno Unito e Stati Uniti, la cui politica monetaria, seppur ancora espansiva, è in via di restringimento;

- per acquisti decisi attendere una correzione significativa in grado di ricreare valore.

Se a quest’ultimo punto si aggiunge che anche alcuni importanti listini azionari (Stati Uniti e Germania in primis) sono alquanto tirati, si capisce che l’attuale contesto finanziario non è facile per gli investitori.

In questa fase è ancor più vera la regola secondo cui la preservazione del capitale prevale sulla ricerca del rendimento.

Saggio quindi giocare in difesa.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Offerto da Investing.com

Agosto 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow