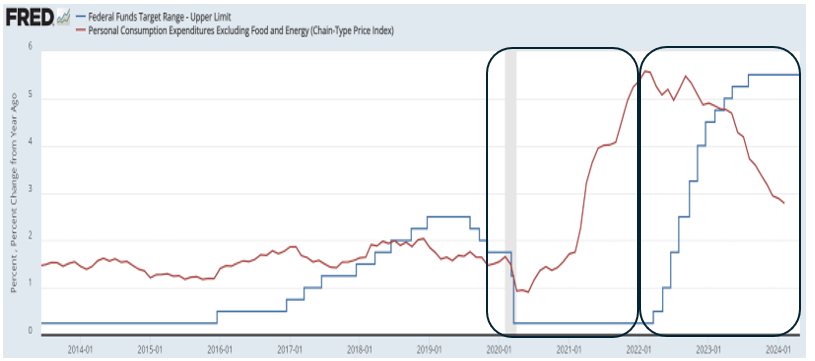

Andiamo a esaminare il grafico congiunto dei tassi FED e della PCE CORE (inflazione al netto delle spese per cibo ed energia):

Dopo un lungo periodo in cui s’è mossa con valori molto bassi, l’inflazione si è impennata a partire dall’estate del 2020.

La Banca Centrale Americana, descrivendo più volte il fenomeno come ‘transitorio’, ha deciso di non alzare i tassi (in gergo, si dice ‘stare dietro la curva’).

Nel marzo 2022, con colpevole ritardo, annunciò il primo rialzo dei tassi, al quale ne seguirono altri dieci, l’ultimo nel luglio 2023.

I tassi sono quindi passati in poco più di un anno da 0-0,25% a 5,25-5,50%.

Nel frattempo, l’inflazione PCE si è pressoché dimezzata, pur rimanendo a livelli (2,8%) superiori al target della FED (2% medio nel tempo).

Conseguentemente, da un anno la Federal Reserve sta davanti alla curva, con tassi sensibilmente superiori all’inflazione.

Se anni fa la Banca Centrale Americana ha tardato il rialzo dei tassi perché riteneva transitorio l’aumento dell’inflazione e non voleva correre il rischio di causare una recessione, ora si trova nella posizione opposta in cui posticipa interventi monetari espansivi temendo una nuova impennata dei prezzi.

Situazione di certo non facile quella della Federal Reserve:

- una politica eccessivamente espansiva rischierebbe di surriscaldare l’economia e portare nuovamente l’inflazione a livelli molto elevati;

- una politica scarsamente espansiva, invece, aumenterebbe i rischi di rallentamento/recessione economica e innalzerebbe ulteriormente il debito (pubblico/privato).

Situazione frutto di una politica pluriennale eccessivamente accomodante (politica tassi zero, QE, ritardato inizio dei tagli).

A ciò si aggiunga la transazione ecologica che, da un lato è lodevole, dall’altra ha alimentato, alimenta e alimenterà l’inflazione.

In buona sostanza, Powell & C si muovono in un contesto in cui devono considerare l’inflazione, un debito elevato e una crescita economica che, nell’anno delle elezioni americane, si vuole sostenere.

Già, la crescita economica: PIL reale al 3,1% e disoccupazione al 3,8%, vicina ai minimi storici.

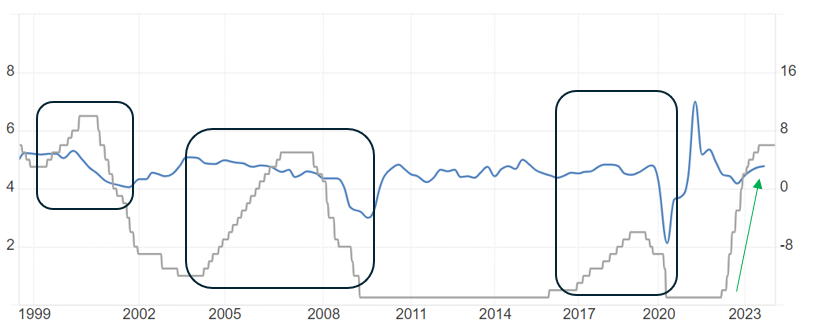

Di seguito il grafico comparato dei tassi FED e del PIL reale:

Osservando con attenzione si nota come politiche di rialzo dei tassi abbiano sempre portato a forti rallentamenti/recessioni, cosa che non stiamo vedendo.

Da questo grafico emerge un’altra anomalia:

Infatti, in passato, ad ogni calo sensibile delle entrate fiscale ha corrisposto a una recessione (contraddistinta graficamente da una barra grigia).

Lecito chiedersi il motivo per cui, nonostante il forte rialzo dei tassi e la decisa contrazione delle entrate fiscali, gli Stati Uniti non sono ancora caduti in recessione economica.

I motivi principali sono due:

- enorme spesa pubblica in deficit (che si contrappone agli interventi monetari restrittivi e che alimenta debito e inflazione);

- manipolazione dei dati economici (sottostima del deflatore e contabilizzazione a prezzo di carico di numerose voci in forte perdita da parte delle aziende).

Riccardo

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- Offerto da Investing.com

Settembre 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 Tags

Follow

Follow