Partiamo subito col grafico dello S&P 500:

L’indice americano ha chiuso la seduta a 1.466 punti, registrando un +0,49%.

Il bilancio settimanale è pari ad un +4,57%.

La scorsa settimana:

“Come per il nostro Ftse Mib, anche per lo S&P 500 v’è da raccontare della comparsa di una Engulfing Bearish; differenza però, e non di poco conto, è che per il listino americano tale configurazione s’è venuta a formare su grafico con time frame settimanale (quindi ad ogni candela corrisponde una settimana).”.

Grafico aggiornato:

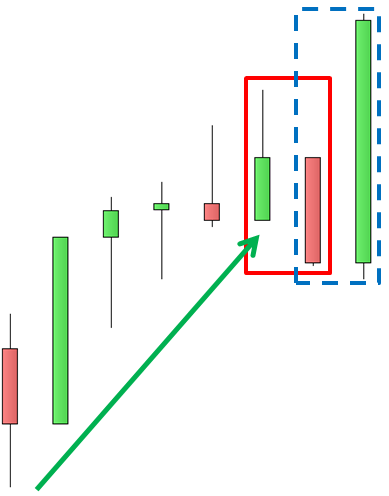

Come potete osservare, la Engulfing ribassista cui si faceva riferimento (evidenziata all’interno della cornice rossa) è stata negata dalla settimana in corso.

Anzi, qualcuno potrebbe giustamente far presente che proprio la candela dell’ultima settimana unitamente a quella che la precede (evidenziate all’interno della cornice blu tratteggiata) costituiscono a loro volta una Engulfing Bullish.

In tal caso si passerebbe da un segnale ribassista ad uno opposto.

Tuttavia, poichè una Engulfing Bullish, essendo una figura di inversione rialzista, necessita di un trend ribassista da invertire, nel caso specifico non è rispettato tale requisito.

Pertanto, considerando il posizionamento con la quale la Engulfing s’è formata, non deve essere considerata.

Tuttavia, il recente rialzo ci consente comunque di tracciare le linee di un canale rialzista:

Abbiamo quindi una sequenza di minimi e massimi crescenti, caratteristica dei trend ascendenti.

Fino a che lo S&P 500 non perforerà la trendline di minimi, l’impostazione rimarrà rialzista.

Proseguendo l’analisi, è giusto sottolineare che anche per lo S&P 500, come per il nostro il Ftse Mib, abbiamo una chiusura di seduta e di settimana nei pressi dei massimi, il che, per regola, rende probabile un nuovo massimo giornaliero (nella seduta di lunedì) ed un nuovo massimo settimanale (in una delle successive 4 sedute).

Andiamo ora a controllare lo sviluppo dei volumi:

Il rialzo ha concesso all’indice di riportarsi in area 1.460, che era l’area di volumi costruita tra metà settembre e metà ottobre, e dalla quale s’è avviata successivamente la correzione.

Ora, l’ipotesi positiva è quella che la mano primaria abbia accumulato posizioni in area 1.413 prima di sferrare l’attacco all’area 1.460; l’ipotesi negativa è invece quella che la mano primaria stia approfittando del recente rialzo per distribuire ulteriormente in area 1.460 dopo averlo fatto anche in area 1.413 punti.

Nel secondo caso, il rialzo non potrebbe che rappresentare un’occasione ghiotta per proseguire la distribuzione.

Ad ogni modo, entrambe le alternative sono credibili dal punto di vista tecnico.

La sequenza di minimi e massimi crescenti precedentemente descritta, per di più, rende più agevole la salita.

Ora, però, andiamo ad osservare il comportamento del Vix:

In buona sostanza, l’andamento del VIX ci dice come gli operatori si siano protetti (attraverso i derivati) prima di conoscere l’esito delle trattative tra Repubblicani e Democratici e poi, raggiunto l’accordo, hanno liquidato le coperture.

Se da una parte va detto che con un livello di volatilità così basso sono assai improbabili discese violente, dall’altra non va trascurato che soglie simili rappresentano una scarsa avversione al rischio da parte degli operatori.

Inoltre, aspetto più importante, la liquidazione delle coperture da parte degli investitori è stata talmente violenta da originare la formazione di un Gap Down: è un eccesso ed è destinato ad essere colmato.

Ciò significherebbe rialzo della volatilità almeno fino a 17,88 dagli attuali 13,83.

Pur trattandosi di un livello comunque contenuto, si tratterebbe di un buon balzo e conseguentemente di una probabile buona correzione da parte dell’indice che, se dovesse avvenire a breve, pregiudicherebbe la salita in corso e rafforzerebbe la seconda ipotesi precedentemente messa sul tavolo, ossia quella che la mano primaria stia approfittando del recente rialzo per distribuire ulteriormente in area 1.460.

A ciò va aggiunto il livello di forte ipercomprato segnalato dal Detrended (Vedi Grafico nr. 1).

Fermo restando che fino a che il mercato non bucherà verso il basso il canale rialzista (vedi Grafico nr. 3) l’impostazione di breve sarà rialzista, e pur non escludendo ulteriori ma non eccessivi allunghi, io ritengo che l’ipotesi più credibile resti quella della distribuzione.

La prossima settimana, quando si uscirà dal periodo festivo, avremo sicuramente risposte più affidabili da parte dei mercati azionari.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- Offerto da Investing.com

Tags

Follow

Follow