Currently viewing the tag: "Price/Earning"

I multipli sono rapporti tra il prezzo di un titolo ed una importante componente del bilancio, e rappresentano un metodo di valutazione per le società.

Il prezzo da utilizzare può essere quello in tempo reale, quello ufficiale (media ponderata di tutti prezzi della seduta), ma quasi sempre si considera il prezzo di riferimento.

Le più importanti componenti di bilancio prese in considerazione sono l’utile netto, il cash flow ed il book value (valore di libro).

Poiché il prezzo è riferito ad un’azione, tali grandezze dovranno esser calcolate ‘per azione’.

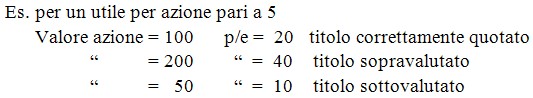

Il P/E (Price/Earning, in italiano P/U) è il rapporto tra il prezzo di un’azione e l’utile per azione.

E’ opinione condivisa dagli analisti che sia decisamente preferibile considerare l’utile atteso per l’esercizio in corso o per quelli futuri e non quello storico poiché i mercati tendono ad anticipare il ciclo economico; essendo l’utile atteso un valore incerto, in quanto previsionale, toglie molta affidabilità al P/E.

Ciononostante tale indicatore è il più usato poiché la capacità di generare utili da parte di una società è un elemento fondamentale per la formazione del prezzo.

Nel caso in cui il rendimento atteso dovesse rivelarsi ampiamente superiore o inferiore a quello effettivo, il prezzo produrrà rispettivamente un forte ribasso o rialzo, portandosi a livelli più in linea con la realtà.

Nel caso di utile (storico o atteso) negativo, solitamente non si calcola il P/E; ad ogni modo il risultato sarebbe negativo, mentre il prezzo di mercato, non potendo assumere valori negativi, risulterebbe ampiamente sopravvalutato: è buona regola investire in società che siano in grado di generare utili.

Indica quante volte il prezzo dell’azione incorpora l’utile preso in considerazione.

Si può anche sostenere che, idealmente, il P/E indica il tempo (espresso in anni) necessario perché gli utili ripaghino il prezzo dell’azione; se ad esempio il P/E della Coca Cola è di 50 vuol dire che, ipotizzando un utile stabile che sia distribuito agli azionisti in modo altrettanto stabile sotto forma di dividendi, saranno necessari 50 anni per recuperare l’investimento in base agli utili distribuiti dalle aziende quotate.

In linea generale possiamo dire che:

La soglia di 20 è puramente indicativa e varia al variare delle condizioni di mercato; tale soglia inoltre è molto diversa per ogni comparto e per ogni mercato.

Inoltre, in presenza di tassi di interesse bassi e stabili, di espansione economica e soprattutto per certi settori a forte crescita attesa degli utili sono tollerabili P/E più elevati.

Il PEG (PE/Growth) è il rapporto tra il p/e ed il tasso atteso di crescita degli utili degli ultimi anni: esso segnala sopravvalutazione se risulta sensibilmente sopra a 1 (ad ogni modo, valori entro 1,5 sono considerati accettabili) e viceversa sottovalutazione se risulta sensibilmente inferiore a 1.

Un PEG pari o vicino all’1 indica che la società è correttamente valutata.

L’andamento degli utili è importante perché spesso un titolo quota in funzione non solo del rapporto prezzo/utili ma anche della tendenza degli utili: se questi tendono a salire un eventuale p/e sopra la media non è da considerarsi sinonimo di sopravvalutazione perché l’azione sconta un rialzo futuro degli utili e viceversa.

Questo rapporto è dunque più attendibile del primo poiché tiene in considerazione un elemento in più (il ritmo di crescita degli utili).

Il PEG permette quindi di scovare aziende growth (in crescita) con

un approccio value (sottovalutate) selezionando le aziende che quotano a

sconto rispetto allo stimato valore intrinseco.

un approccio value (sottovalutate) selezionando le aziende che quotano a

sconto rispetto allo stimato valore intrinseco.

Il P/Cf (Price/Cash flow) è il rapporto tra il prezzo di un’azione ed il flusso di cassa per azione.

Il flusso di cassa e dato dalla somma dell’utile netto + l’ammortamento (accantonamenti per ammortamenti e spese pluriennali (impianti, macchinari, ecc.) effettuati nell’ultimo esercizio).

Il P/Cf è quasi esclusivamente utilizzato per valutare imprese industriali, poiché la voce ammortamenti ha un peso rilevante, al contrario che per le società che appartengono ad altri settori.

Il raffronto col P/E permette di valutare la politica di ammortamento dell’impresa: una notevole differenza tra i due valori significa che l’impresa è stata in grado di accantonare molto, avendo quindi una capacità di autofinanziamento notevole; al contrario, una differenza esigua esprime la necessità da parte dell’impresa di ricorrere a finanziamenti esterni nel caso di eventuali acquisti di impianti, macchinari, ecc.).

Il P/Bv (Price/Book value, in italiano P/Pn) è il rapporto tra il prezzo di un’azione ed il patrimonio netto per azione.

Il Book value o patrimonio netto, è il ‘valore di libro’, ossia la differenza tra attività e passività.

In linea generale, un P/Bv sensibilmente superiore ad 1 indica sopravvalutazione.

Un indice inferiore a 1 indica sottovalutazione poiché significa che la capitalizzazione di Borsa è inferiore anche al solo ammontare dei mezzi propri, senza considerare le eventuali prospettive di reddito futuro, alle quali di norma è assegnato un valore; attenzione però, che un rapporto eccessivamente basso, inferiore a 0,5, quasi sempre non indica sottovalutazione, ma pessime aspettative reddituali (in tal caso è bene evitare investimenti).

Un P/Bv pari o vicino all’1 indica che la società è correttamente valutata.

Il dividend yield (in italiano il D/P) è il rapporto tra l’ultimo dividendo distribuito (quindi non quello atteso) ed il prezzo.

Il risultato è una percentuale che rappresenta il rendimento (yield) che garantisce un’azione: in sintesi tale rapporto tratta un titolo azionario come un titolo obbligazionario, e considera il dividendo come una cedola.

In realtà si tratta di un rendimento piuttosto approssimato poiché l’entità dei dividendi futuri, al contrario delle cedole obbligazionarie, non è certa, ed inoltre tale indicatore non considera le probabili variazioni del prezzo azionario (a differenza delle obbligazioni il cui rimborso è solitamente garantito).

Per calcolare il dividend yield delle azioni di risparmio, sarà sufficiente rettificare l’indicatore delle azioni ordinarie tramite il cosiddetto discount, che è dato dal rapporto tra il valore dell’azione di risparmio e quella ordinaria.

L’earning yield (in italiano U/P) rappresenta il rendimento di un’azione considerando però l’utile e non il dividendo, ed è quindi dato dal rapporto tra utile e prezzo.

E’ pertanto il rapporto inverso del P/E (in italiano P/U).

Un confronto tra tale indicatore e tassi a lungo termine (generalmente un trentennale) permette di valutare se le azioni siano convenienti o meno rispetto alle obbligazioni: in linea generale il rendimento dei titoli azionari è superiore di 1-2 punti percentuali rispetto a qeullo dei titoli obbligazionari a lungo termine; essendo più rischiose infatti rendono mediamente di più.

Lo yield ratio è il rapporto tra l’earning yield e i tassi di interesse a lungo termine.

Il confronto tra il livello corrente e la media storica di questo indicatore esprime la convenienza dell’investimento azionario rispetto a quello obbligazionario: più lo yield ratio è alto, maggiore è la convenienza dell’investire in azioni piuttosto che in obbligazioni.

Il Pay out ratio è il rapporto tra dividendi distribuiti e utili, ed indica quindi la percentuale di utile che una società decide di distribuire sotto forma di dividendo.

Un valore sensibilmente superiore al 50% significa che la società privilegia la distribuzione dei dividendi rispetto a nuovi investimenti, la cui eventuale realizzazione, molto probabilmente, necessiterà del riscorso al debito.

In linea di massima un valore il valore ideale è del 50%.

Tagged with: D/P • dividend yield • earning yield • Multipli • P/Bv • P/Cf • P/E • P/Pn • P/U • Pay out ratio • PE/Growth • PEG • Price/Book value • Price/Cash flow • Price/Earning • U/P • yield ratio

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Offerto da Investing.com

Agosto 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow