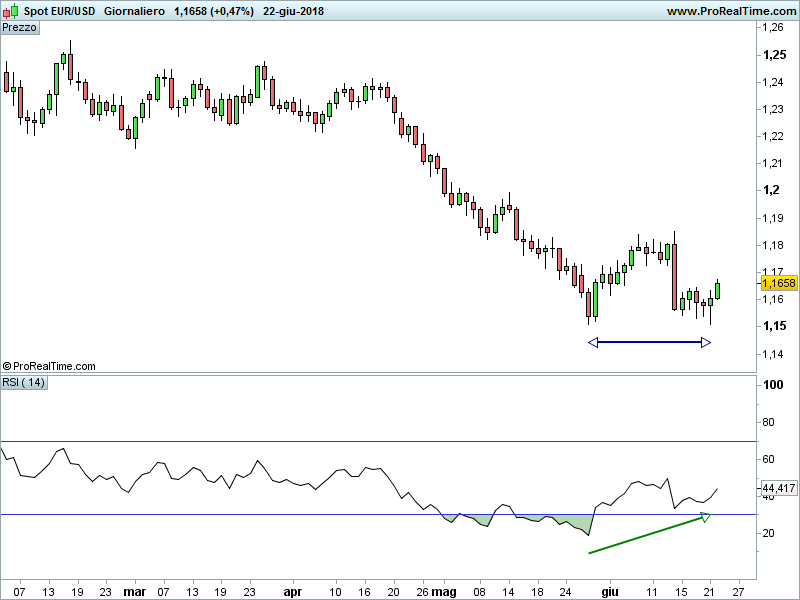

Circa un mese fa, analizzando il cambio Euro/Dollaro, si scriveva così:

“Inoltre, le vendite hanno portato i prezzi proprio a ridosso del ritracciamento di Fibonacci del 38,2%, in area 1,1709.

Si giunge all’appuntamento con qualche eccesso su base giornaliera.

Ad oggi non si registra alcuna reazione da tale area, ma ciò non esclude possa concretizzarsi a breve.

In caso contrario (quindi cedimento), il target successivo è rappresentato dal ritracciamento di Fibonacci del 50% (area 1,1448) peraltro convergente con la parte superiore del range laterale evidenziato sul grafico.

Così fosse, si indebolirebbe la forza del trend, ma resterebbe comunque credibile l’ipotesi che si stia assistendo ormai da tempo ad una inversione di lungo termine favorevole all’euro.”

Grafico:

A distanza di un mese il cambio ha perforato area 1,1709 (Fibonacci 38,2%) ed è giunto in area 1,1448 (Fibonacci 50% convergente con la parte superiore del range laterale), che parrebbe tenere.

Con l’eventuale recupero si completerebbe un nuovo pull back, avvalorando la tesi di un rafforzamento dell’Euro finalizzato a portare il cambio al di sopra del canale ribassista di lungo termine.

Consapevole della necessità di conferme, l’ipotesi di tenuta e di successivo allungo è quella cui assegno maggiori probabilità.

A livello giornaliero si evidenzia la divergenza rialzista dell’RSI, che potrebbe anticipare il recupero dell’Euro:

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Offerto da Investing.com

Agosto 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow