Lo S&P 500 ha chiuso la seduta a 2.519 punti, registrando un +0,37%.

Il bilancio settimanale è pari ad un +0,68%.

Settembre si conclude con un +1,93%, ed il terzo trimestre con un +3,96%.

Ottava chiusura trimestrale positiva, il che rappresenta un ulteriore elemento di eccesso del listino americano.

La storia insegna che in passato lo S&P 500 si è già dimostrato capace di sequenze simili se non superiori, seppur raramente (altre due negli ultimi 30 anni): dal 1995 al 1998 (ben 14 chiusure trimestrali positive) e dal 2013 al 2015 (9).

Ad ogni modo, le chiusure sui massimi suggeriscono ulteriori allunghi nel corso dell’ultimo trimestre.

Anche per quanto riguarda la borsa americana, come per la nostra, da evidenziare il trend positivo e l’assenza di segnali di stop/inversione (senza però dimenticare la presenza di svariati eccessi).

L’eventuale violazione dei minimi di Settembre (2.446 punti) costituirebbe un segnale di stop per eventuali posizioni long in portafoglio.

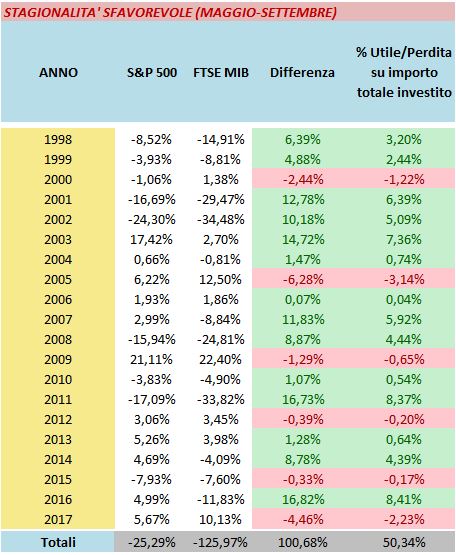

Da tempo, per il cosiddetto periodo stagionalmente sfavorevole (Maggio-Settembre), s’è messa sul tavolo una strategia ad esposizione neutrale composta da un long sulla borsa americana e contestualmente da un short sulla nostra, che puntava quindi sulla maggior forza relativa del listino USA.

Una precisazione: una strategia market neutral non va confusa con un’operatività short (come, per esempio, aprire uno short isolato sul Ftse Mib senza aprire contestualmente il long sullo S&P 500).

Tale strategia poggiava su solide basi statistiche e potenzialità grafiche di rimbalzo che emergevano dall’analisi del grafico del rapporto tra lo S&P 500 ed il Ftse Mib.

Conclusa la cosiddetta stagionalità sfavorevole aggiorniamo la tabella con i dati ufficiali:

Nell’ultima colonna il rendimento della strategia calcolato, ovviamente, sull’intera somma investita.

Risultato negativo per effetto della maggior forza relativa del nostro listino rispetto a quello americano.

La maggior forza del nostro indice nel periodo stagionalmente sfavorevole da una parte indica una propensione al rischio positiva all’azionario, dall’altro conferma la presenza della compiacenza del mercato.

Esaminato l’aspetto statistico, passiamo a quello grafico:

Si osservi come il rapporto tra il listino americano ed il nostro si mantenga all’interno dell’area di Fibonacci del 50% del rialzo A-B.

In buona sostanza, se da una parte da lunedì verrà a mancare un aspetto statisticamente benevolo per la strategia indicata (stagionalità sfavorevole dei mercati azionari), dall’altra il quadro grafico attualmente non è stato intaccato e giustifica ancora la strategia stessa.

Una chiusura settimanale inferiore ai minimi di Maggio (evidenziati con la freccia verde) rappresenterebbe invece un segnale di deterioramento grafico da considerare.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- Offerto da Investing.com

Tags

Follow

Follow