La riapertura cinese di marzo è stata comprensibilmente preannunciata come una importante leva economica mondiale.

Tuttavia, finora le aspettative sono state deluse per effetto di un comportamento razionale dei cinesi che, anziché utilizzare i propri risparmi per aumentare i consumi hanno preferito impiegarli per ridurre i debiti preesistenti.

Comportamento opposto a quello tipico degli americani:

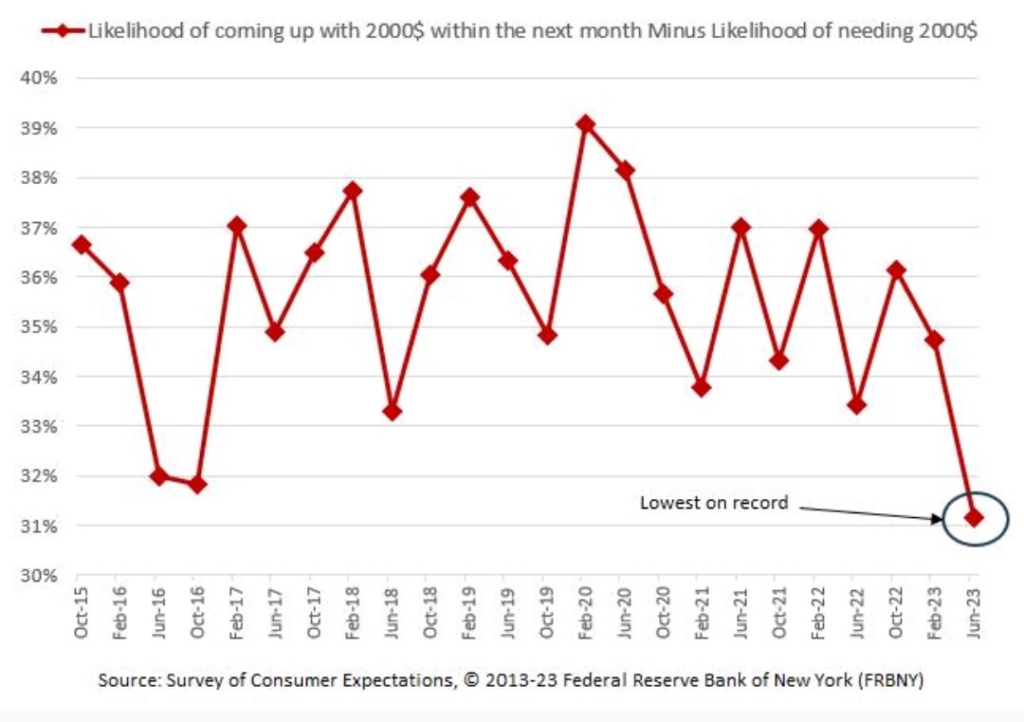

Il grafico evidenzia la differenza tra le probabilità dei cittadini di arrivare a fine mese con due mila dollari sul conto e quelle di arrivarci con la necessità di aver bisogno di due mila dollari.

Semplificando, quanto più il valore è basso e tanto più è contratto il risparmio, e viceversa.

Il trend discendente del grafico negli ultimi trimestri esprime al tempo stesso l’esaurimento del risparmio accumulato durante la pandemia e la crescente necessità delle famiglie di ricorrere a finanziamenti.

Va da sé che la necessità di indebitarsi è destinata a scontrarsi sia con la stretta creditizia che con i tassi elevati.

Concludendo, con questo post abbiamo osservato come al comportamento virtuoso cinese si contrapponga quello spregiudicato americano.

Va ricordato che l’indebitamento regala una falsa percezione di ricchezza, ma altro non significa che erodere la capacità di consumo futura.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Offerto da Investing.com

Agosto 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow